Dadelo publikuje prospekt i rozpoczyna publiczną ofertę akcji

W puli dla inwestorów indywidualnych znajdzie się 25 proc. wszystkich oferowanych akcji. Zapisy w tej transzy zaplanowano na 4-11 grudnia, a 7 grudnia ruszy proces budowania księgi popytu wśród inwestorów instytucjonalnych. 14 grudnia spółka ogłosi ostateczną liczbę i cenę akcji. Zamknięcie oferty i przydział akcji nastąpi 18 grudnia.

Jeżeli wszystkie nowo emitowane akcje zostaną wyemitowane i objęte przez inwestorów, to po przeprowadzeniu oferty będą stanowić 40,11 proc. kapitału zakładowego i głosów na walnym. Akcjonariusz kontrolujący oraz spółka zawarli umowy typu lock-up, w których zobowiązują się do niezbywania akcji Dadelo przez okres 360 dni od daty notowania.

Zapisy na akcje #Dadelo można składać:

➡️ ING Bank Śląski – Biuro Maklerskie

➡️ PKO Bank Polski – Biuro Maklerskie

➡️ mBank – Biuro Maklerskie

➡️ Santander Biuro Maklerskie

➡️ Noble Securities

➡️ Trigon Dom Maklerski

➡️ Dom Maklerski BOŚ

➡️ Dom Maklerski BDM— Daniel Paćkowski (@DPackowski) December 3, 2020

Środki pozyskane z IPO spółka chce przeznaczyć na dalszy rozwój działalności. Lwia część (około 60-70 mln zł) ma trafić na dodatkowe zatowarowanie i rozbudowę oferty produktowej do ok. 20-25 tys. SKU. Pozostałe ok. 6,5 mln zł ma trafić na rozwój infrastruktury magazynowej.

Jak informuje spółka, zarząd nie zamierza rekomendować walnemu zgromadzeniu wypłaty dywidendy z zysku netto za rok obrotowy 2020. Za rok obrotowy 2021 i następne, zarząd zamierza, w zależności od sytuacji finansowej, rekomendować walnemu wypłatę dywidendy w kwocie, która będzie stanowiła 30-50 proc. skorygowanego zysku netto uzyskanego w danym roku obrotowym, o ile nie zaistnieją żadne nadzwyczajne okoliczności zewnętrzne lub nie wystąpią znaczące potrzeby kapitałowe spółki.

– Działamy na sprzyjającym i bardzo perspektywicznym rynku. Mamy unikalną pozycję na styku wielu sprzyjających trendów rynkowych i społecznych. Z jednej strony bardzo szybko rosnący rynek e-commerce, w którym mamy duże doświadczenie zdobyte w Oponeo.pl, z drugiej popularyzacja zdrowego trybu życia, dynamicznie rosnąca popularność rowerów, używanych zarówno do codziennego poruszania się w miastach, jak i do rekreacji i sportu. Rozwijana jest także infrastruktura rowerowa, co ważne nie tylko w miastach – powiedział prezes Ryszard Zawieruszyński.

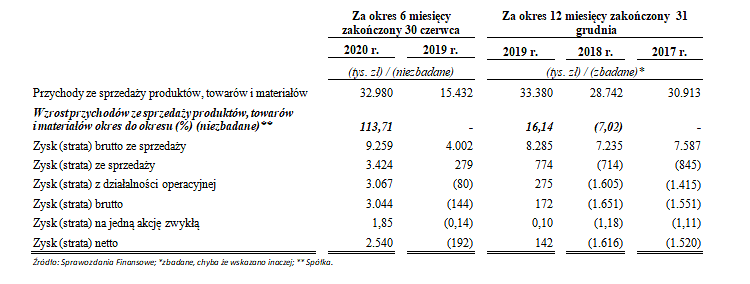

W okresie 6 miesięcy zakończonym 30 czerwca 2020 r. przychody spółki wyniosły 33 mln zł, a EBITDA 3,6 mln zł (wzrost odpowiednio o ponad 113 proc. oraz 843 proc. rok do roku). W okresie 9 miesięcy zakończonym 30 września 2020, Dadelo obsłużyła ponad 200 tys. zamówień internetowych, a wartość średniego zamówienia wyniosła prawie 260 zł.

– Szacujemy wartość całego krajowego rynku rowerów wraz z akcesoriami i odzieżą rowerową na ok. 4 mld zł, ponadto rynek ten jest mocno rozdrobiony. Startujemy, podobnie jak kiedyś Oponeo, z niskiego poziomu – szacujemy swój obecny udział na tym rynku na ok. 1,5 proc. – mamy więc dużo miejsca do rozwoju. Biorąc pod uwagę sprzyjający rynek, a także nasze doświadczenie w tworzeniu i zarządzaniu biznesami e-commerce, jestem przekonany, że Dadelo szybko powiększy swoje udziały rynkowe, w czym na pewno pomogą środki pozyskane z oferty publicznej – podsumował Zawieruszyński.

Wybrane informacje finansowe Dadelo SA. Źródło: Spółka.

Dadelo zostało przejęte w 2017 roku przez notowaną na GPW Oponeo.pl. Spółka prowadzi sprzedaż online przez sklep internetowy działający pod marką centrumrowerowe.pl.