Trwająca oferta jest pierwszą przeprowadzaną w ramach uchwalonego w październiku programu emisyjnego. Z listopadowo-grudniowej emisji spółka udzielająca mikropożyczek chce pozyskać do 1,5 mln zł. Obligacje mają oprocentowanie stałe w wysokości aż 9,2 proc. Kupon będzie wypłacany co kwartał, a wykup zaplanowano na 10 grudnia 2019 r. Minimalny próg inwestycji i jednocześnie wartość nominalna pojedynczej obligacji to 1 tys. zł.

– Przeanalizowaliśmy dotychczasowe oferty obligacji spółek z branży i uznaliśmy, że pierwsza emisja powinna być oprocentowana podobnie jak były oprocentowane pierwsze emisje naszych konkurentów. Zależy nam na dotarciu do jak największej liczby inwestorów i przekonaniu ich, że nasz model biznesowy sprawdza się od 2011 roku. Chcemy, żeby Euroexpert na stałe zagościł na rynku obligacji, jako wiarygodny emitent. – mówi Rafał Kitowski, wiceprezes zarządu.

Emitowane papiery są zabezpieczone zastawem rejestrowym na zbiorze pożyczek do 150 proc. wartości nominalnej obligacji. Spółka jeszcze przed rozpoczęciem emisji wystąpiła do sądu z wnioskiem o ustanowienie zastawu, co daje przyszłym obligatariuszom większe bezpieczeństwo.

– Zabezpieczenie jest dużo wyższe, bo przyszłe spłaty zostały wycenione na kwotę ponad 2,6 mln zł. Taka wartość zabezpieczenia w sposób znaczny podnosi bezpieczeństwo dla inwestorów. Wniosek o ustanowienie zastawu już został złożony do sądu rejestrowego, co według naszej wiedzy nie zdarza się często podczas ofert obligacji. Co również istotne, wierzytelności objęte zastawem rejestrowym dotyczą tylko części portfela pożyczek udzielonych przez emitenta. Podobnie jak w wypadku atrakcyjnego oprocentowania, krótki termin zapadalności obligacji ma zachęcić większe grono inwestorów do zainwestowania środków w nasze obligacje. W tym też celu ustawiliśmy bardzo niski próg wejścia – wystarczy 1.000 zł, żeby stać się obligatariuszem Euroexperta. – mówi Rafał Kitowski, wiceprezes zarządu.

Zapisy ruszyły 13 listopada i potrwają do 7 grudnia 2018 r. Co ciekawe, spółka przewidziała też dyskonto od ceny emisyjnej dla inwestorów, którzy wcześniej dokonają opłacenia obligacji. Oznacza to, że zainwestowane środki pracują już od dnia dokonania zapłaty za obligacje, a nie od dnia przydziału (4 grudnia 2018 r.).

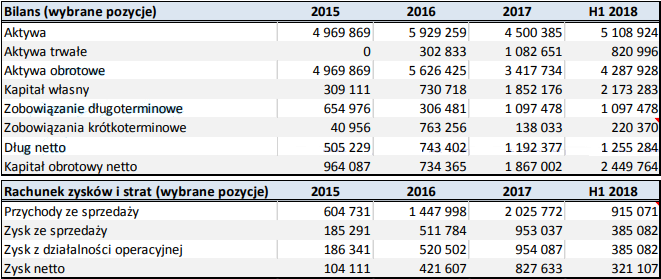

Emisja jest przeprowadzana na podstawie memorandum emisyjnego. W dokumencie spółka przedstawiła wyniki za pierwsze półrocze 2018 roku. Na koniec czerwca bydgoska firma miała 1,26 mln zł długu netto przy 2,17 mln zł kapitałów własnych.

Źródło: Memorandum emisyjne Euroexpert.

Euroexpert działa na rynku pozabankowych pożyczek konsumenckich i dla przedsiębiorców. Początki firmy sięgają roku 2011 roku (wówczas jako Euro-Kasa). W 2014 roku założyciele zawiązali spółkę Euroexpert sp. z o.o. Spółka udziela osobom fizycznym pożyczek ratalnych w kwocie do 7.000 zł na okres do dwóch lat. W wypadku przedsiębiorców oferta dopasowana jest indywidualnie w zależności od wielkości przedsiębiorstwa. Pożyczki są udzielane w biurach kredytowych oraz przez dedykowaną platformę on-line. Emitent obsługuje klientów z całego kraju. Proces oceny klienta i udzielenia pierwszej pożyczki trwa zazwyczaj krócej niż 30 minut. Wypłata pożyczek odbywa się na konta bankowe klientów przelewami expresowymi. Spłaty pożyczek dokonywane są na dedykowane rachunki bankowe o unikalnym numerze dla każdego z pożyczkobiorców.

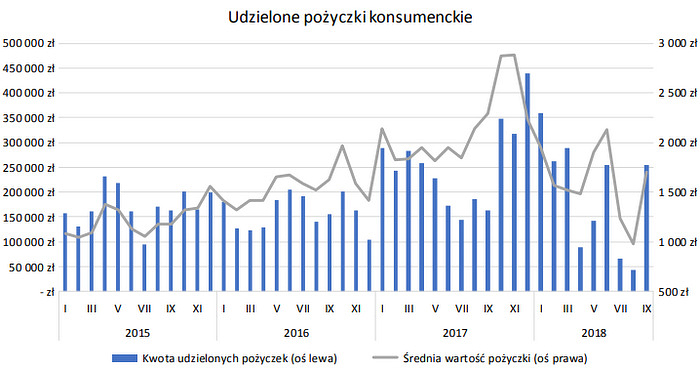

Łącznie w tym roku, do końca września, Euroexpert udzielił 1,04 tys. pożyczek na kwotę 1,76 mln zł. Spółka chce jednak zwiększyć skalę działalności, w czym mają pomóc wpływy z publicznej oferty obligacji.

Po okresie zwiększonej aktywności na przełomie roku 2017 i 2018, kolejne miesiące przyniosły spadek kwot i średnich wartości udzielanych pożyczek. Natomiast niska akcja kredytowa w lipcu i sierpniu 2018 roku, wynikała z testowego wdrożenia automatycznego procesu akceptacji wniosków, który w pierwszych tygodniach działania wymagał korekt i dostosowań.

Niniejszy materiał ma charakter wyłącznie promocyjny. Wobec braku obowiązku sporządzenia prospektu emisyjnego i memorandum informacyjnego, jedynymi prawnie wiążącymi dokumentami zawierającymi informacje o emitencie oraz o publicznej ofercie obligacji serii A jest Propozycja Nabycia Obligacji oraz Memorandum Emisyjne dostępne na stronie internetowej emitenta: www.obligacje.euroexpert.org.pl