Niepewność inflacyjna w centrum uwagi Fedu

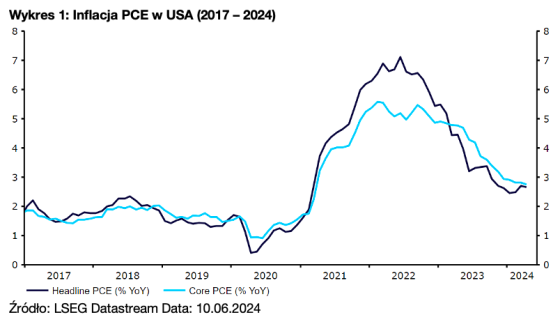

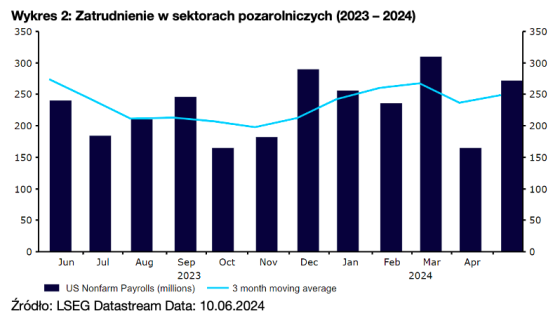

Inwestorzy odsunęli swoje oczekiwania dotyczące rozpoczęcia cięć stóp procentowych Fedu w pobliże IV kwartału roku, a środowa obniżka nie jest w ogóle wyceniana w kontraktach futures. Podczas gdy dostrzegamy niewielkie ochłodzenie aktywności gospodarczej w USA, wskaźniki inflacyjne wykazują oznaki uporczywości, a raport NFP (non-farm payrolls) za maj sugeruje, że rynek pracy wciąż ma się dobrze. Udało się przynajmniej uniknąć kolejnych zaskoczeń w górę kwietniowymi odczytami inflacji CPI i PCE – ich miary bazowe w skali roku są bliskie trzyletnich minimów, a w przypadku inflacji PCE bazowa miara miesięczna spada.

Sytuacja inflacyjna powinna naszym zdaniem ograniczyć potrzebę agresywnej zmiany prognoz stóp procentowych FOMC w tym tygodniu, przewodniczący Jerome Powell będzie zaś najpewniej w dalszym ciągu opowiadać się za cięciami. Spekulowano, że Fed może rozważać ponowne podniesienie stóp procentowych, jeśli dezinflacyjny trend będzie wciąż słabnąć. Powell podczas swojej konferencji prasowej ostudzi jednak zapewne wszelkie oczekiwania dotyczące podwyżek, podobnie jak po poprzednim posiedzeniu – szczególnie że nie widać wyraźnych oznak przegrzania amerykańskiej gospodarki.

Rosnące płace w USA to wciąż ważny czynnik blokujący dezinflację

Mimo to nie wierzymy również, by Fed zasygnalizował, że spieszno mu do cięć stóp procentowych, szczególnie po ubiegłotygodniowym silnym raporcie NFP za maj. W zeszłym miesiącu przybyły 272 tys. miejsc pracy netto, znacznie powyżej konsensusu na poziomie 185 tys. Stopa bezrobocia niespodziewanie wzrosła, częściowo przez gwałtowny wzrost migracji, zrównoważył to jednak ponowny wzrost momentum płac, będącego jednym z istotniejszych czynników stających na drodze do stabilizacji cen konsumenckich – trzymiesięczny wzrost zarobków ponownie przekroczył 1 proc.

Po ostatnim raporcie NFP rynki określają implikowane prawdopodobieństwo pierwszej obniżki stóp procentowych Fedu we wrześniu na ok. 60 proc. (spadek z 80 proc.) i spodziewają się 40 pb. cięć do końca roku (spadek z 50 pb.). Rezerwa Federalna ma do września pod dostatkiem czasu, by wyczekiwać nowych danych dotyczących inflacji, nim zobowiąże się wstępnie do określonych działań. W związku z tym wskazówki Powella będą zapewne podobne do jego ostatnich uwag. Prezes Fedu bez wątpienia podkreśli, że zanim możliwe będą cięcia, potrzebna jest większa pewność dotycząca osiągnięcia celu inflacyjnego (2 proc.).

Jastrzębi dot plot stwarza ryzyko skokowego umocnienia dolara

Biorąc to pod uwagę, losy dolara będą zależały zapewne w dużej mierze od zaktualizowanego dot plotu, który pokazuje oczekiwania poszczególnych członków FOMC dotyczące wysokości stóp procentowych na koniec kolejnych lat w horyzoncie prognozy. Podczas marcowego posiedzenia mediana na 2024 r. nieco niespodziewanie pozostała niezmieniona na poziomie 4,6 proc., co sugeruje trzy obniżki po 25 pb. w tym roku. Tym razem niemal na pewno zostanie zrewidowana w górę i naszym zdaniem będzie wskazywała na tylko dwa cięcia w 2024 r. (wcześniej trzy) oraz trzy w 2025 r. (bez zmian).

Będziemy zaskoczeni, jeśli rzeczywistość będzie odbiegała od naszych przewidywań. Bierzemy jednak pod uwagę możliwość bardziej agresywnej zmiany, o ile z jastrzębiami sprzymierzy się wystarczająca liczba członków komitetu, by mediana pokazywała tylko jedną obniżkę w 2024 r. Jest to prawdopodobnie największe ryzyko dla rynków w tym tygodniu. Jeśli inwestorzy jeszcze bardziej odsuną oczekiwania dotyczące rozluźniania polityki monetarnej w USA, niemal na pewno zobaczymy gwałtowną aprecjację dolara. Sądzimy, że w prognozach inflacji nie będzie istotnych zmian, bardziej optymistyczne projekcje PKB i bezrobocia mogłyby jednak dodatkowo wesprzeć umocnienie amerykańskiej waluty.

Autor: Matthew Ryan, CFA – szef działu analiz rynkowych Ebury