Odliczanie czas zacząć - omówienie sprawozdania finansowego CDPROJEKT za rok 2018. 11 czerwca 2019 roku wszystko się najprawdopodobniej okaże - no dobrze może to będzie 12 lub 13-ego czerwca. Wtedy to na targach E3 w Los Angeles najprawdopodobniej Prezes Kiciński ogłosi datę premiery Cyberpunka 2077. Zanim do tego jednak dojdzie zobaczmy jak wyglądały wyniki 2018 roku i czwartego kwartału.

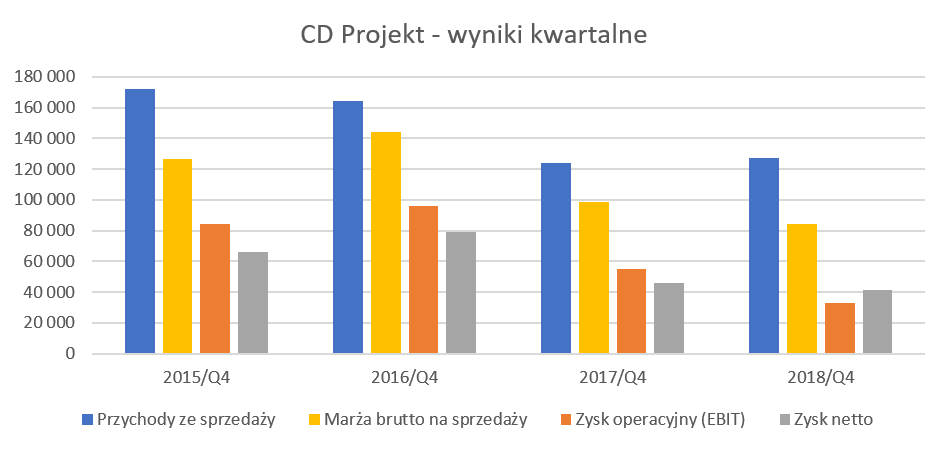

kliknij, aby powiększyćW czwartym kwartale 2018 roku spółka zaraportowała 127 mln zł sprzedaży, czyli o 3 proc. więcej niż rok wcześniej. Warto przypomnieć, że w czwartym kwartale 2018 roku spółka wypuściła Wojnę Krwi (Wiedźmińskie opowieści) oraz zakończyła fazę beta w Gwincie (Wiedźmińska Gra Karciana). Oczywiście nadal bardzo dobrze sprzedawał się Wiedźmin 3.

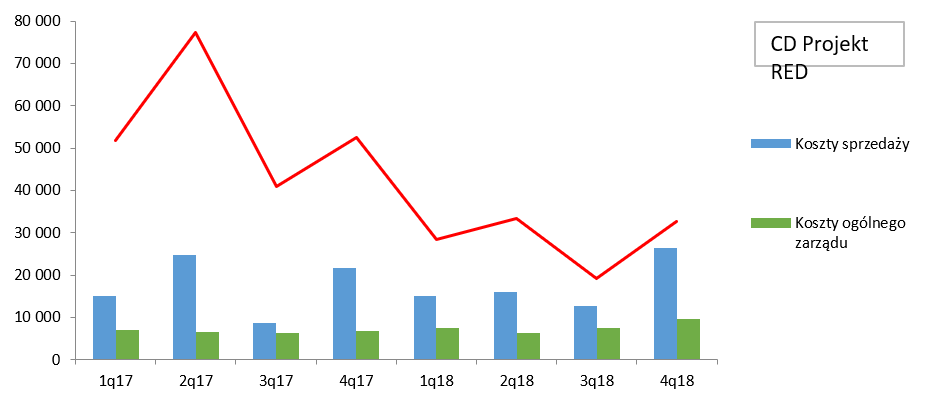

Zysk brutto na sprzedaży jest niższy o 14 mln, z czego większość można wytłumaczyć amortyzacją zakończonych prac rozwojowych (Gwint oraz Wojna Krwi) do czego jeszcze wrócimy. Z kolei zysk operacyjny jest istotnie niższy niż rok wcześniej za sprawą wyższych kosztów sprzedaży, które sumarycznie wzrosły r/r o 15 proc. Wzrost kosztów sprzedaży niespecjalnie dziwi, ponieważ spółka wprowadziła do sprzedaży dwa w/w tytuły, co zapewne spowodowało wyższe koszty promocji oraz marketingu.

Zysk netto w analizowanym kwartale wyniósł 41,4 mln zł i był wyższy od zysku operacyjnego o 8,6 mln zł. Powodem takiej rzadko spotykanej różnicy było rozpoznanie przez spółkę ulgi badawczo-rozwojowej, która obniżyła dochód do podatkowania o 12,8 mln zł, co wpłynęło na zmniejszenie podatku o około 2,4 mln zł. Dodatkowo spółka rozpoznała tę ulgę jako aktywo z tytułu podatku odroczonego w kwocie 10 mln zł (zaraportowane wydatki w kwocie 52,5 mln zł do odliczenia w latach kolejnych).

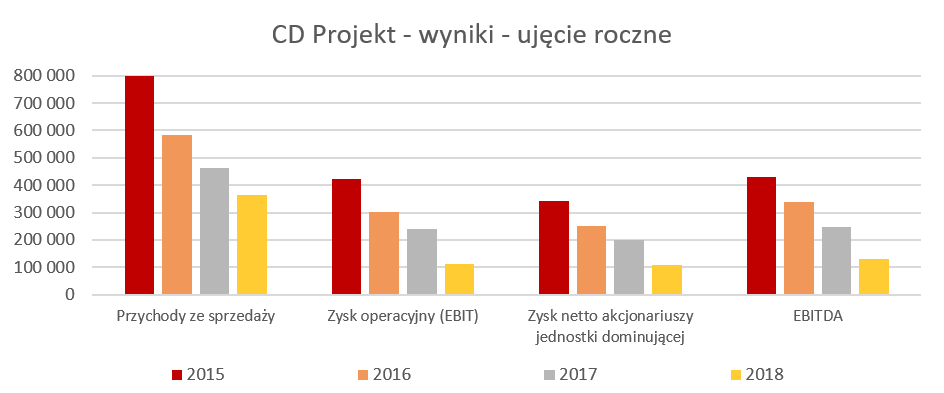

kliknij, aby powiększyćJeśli spojrzymy na wykres obrazujący dane roczne, łatwo dostrzec kiedy odbyła się premiera Wiedźmina 3, a gdybyśmy zobaczyli wykres kwartalny to od razu można by założyć, że premiera ta odbyła się w drugim kwartale 2015 roku. Dość wysoka sprzedaż w 2016 roku była również wzmacniania premierą Krwi i Wina – dodatku do Wiedźmina 3, który premierę miał w drugim kwartale 2016 roku. Oczywiście zysk netto za rok 2018, który wyniósł 109 mln zł, jest sporo niższy nie tylko od tego z 2015 ale również 2016 i 2017 roku. Nie może to oczywiście specjalnie dziwić, ponieważ monetyzacja Wiedźmina 3, aczkolwiek cały czas na dobrym poziomie, jest oczywiście niższa niż w pierwszym czy drugim roku premiery. Oczywiście na wyniki całego roku również wpłynęła kwestia niższego podatku oraz aktywa z tytułu podatku odroczonego odnośnie ulgi badawczo-rozwojowej o czym wspominałem na początku analizy.

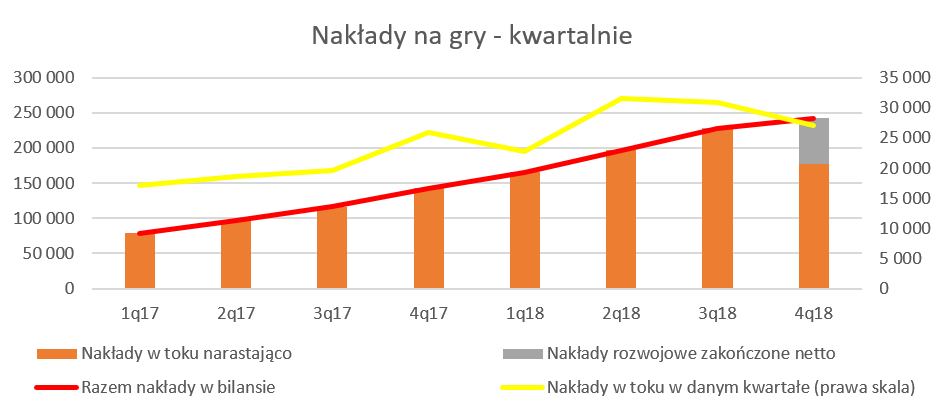

Nakłady na prace rozwojowe to podstawaJednym z podstawowych parametrów finansowych w spółkach gamingowych (dopóki oczywiście nie wypuszczą gry) są koszty … - nakłady na prace rozwojowe, czyli kasa, którą spółka wydaje na stworzenie gry i zazwyczaj odkłada je na bilansie do momentu premiery gry. Skapitalizowane koszty na koniec trzeciego kwartały wyniosły 227 mln zł, a na koniec roku kwota ta wzrosła do 242 mln zł.

kliknij, aby powiększyćNie mamy idealnie dokładnych danych co do Wiedźmina 3, ale można przyjąć, z dość dużą dozą prawdopodobieństwa, że w tamtym okresie (do maja 2015) spółka razem poniosła około 100 mln zł nakładów. W chwili obecnej prace jeszcze nie zakończone (pomarańczowy słupek) to wartość 177 mln zł. Kwartalnie przyrastają one ostatnio w granicach 27-31 mln zł. Jeśli do tego przypomnimy słowa CFO CD Projektu, który wskazywał, że zazwyczaj prace te na kilka, kilkanaście miesięcy przed premierą intensyfikują się to widzimy, że poziom w okolicach 300 mln zł staje się dość realny. Kwota ta jasno oddaje skalę i wielkość projektu w porównaniu do Wiedźmina 3,który przecież był zdecydowanie największa produkcją w historii spółki.

Z kolei szary słupek pokazuje prace, które zostały zakończone, gra miała swoją premierą i są one odpowiednio amortyzowane i odnoszone do rachunku zysków i strat. W tym wypadku dotyczyło to Gwinta oraz Wojnę Krwi, w efekcie czego kwota 76,5 mln zł została przeksięgowana na zakończone prace rozwojowe. Nakłady na Gwinta będą rozliczane liniowo do rachunku wyników przez okres 36 miesięcy. W wypadku Wojny Krwi będzie to również okres 36 miesięcy lecz kwoty będą obciążać rachunek wyników proporcjonalnie do prognozowanej przyszłej sprzedaży. Z informacji otrzymanej od zarządu wynika, że około 40 proc. tej kwoty jest już w rachunku zysków i strat.

Spółka nie podała informacji ile z skapitalizowanych kosztów dotyczy Gwinta, a ile zostało przeznaczone na Wojnę Krwi. Bazując jednak na pewnych wskazówkach i informacjach z chatu oraz konferencji można założyć, że zdecydowana większość nakładów dotyczyła Gwinta. Przyjmując do tego założenia, że już około 40 proc. nakładów poniesionych na Wojnę Krwi znajduje się w koszcie własnym sprzedaży, a amortyzacja Gwinta trwała w 2018 roku 2 miesiące otrzymujemy podział tych 75,5 mln skapitalizowanych prac w stosunku: 54,1 / 22,4 mln zł na korzyść Gwinta. Oznaczałoby to, że w ciągu kolejnych 34 miesięcy spółka obciąży rachunek wyników kwotą około 13,4 mln zł (Wojna Krwi) oraz 51,1 mln zł (Gwint). Oczywiście nie znamy rozkładu sprzedaży pomiędzy te dwa tytułu więc trudno dość szacować ich rentowność, ale warto pamiętać, że

o ile w wypadku dalszej sprzedaży Wiedźmina 3 zysk brutto na sprzedaży będzie zbliżony do wartości sprzedaży, o tyle dwa nowe tytuły będą jednak generować koszt własny i marża brutto na sprzedaży nie będzie tak spektakularna. Dwa segmenty, a jakby jedenSpółka działa w dwóch segmentach biznesowych i pokazuje rachunek segmentowy, w związku z czym najlepiej rozpatrywać wyniki segmentów osobno.

CD Projekt RED jest segmentem zajmującym się tworzeniem i wydawaniem gier wideo, sprzedaży licencji na ich dystrybucję, koordynacji promocji sprzedaży, a także na produkcji, sprzedaży lub licencjonowaniu produktów towarzyszących wykorzystujących posiadane marki (wiedźmin i Cyberpunk).

Z kolei segment gog związany jest z platforma GOG.com i związany jest z cyfrowym dystrybuowaniu gier za pomocą tejże platformy GOG.com oraz aplikacji GOG Galaxy na podstawie umów z producentami, właścicielami praw lub wydawcami gier. Platforma umożliwia dokonanie zakupu gry, zapłatę za grę oraz jej pobranie na własny komputer.

Dodatkowo Gog jest w konsorcjum z CD PROJEKT tworzącym i operującym grę GWINT oraz grę Wojna Krwi: Wiedźmińskie Opowieści. W ramach konsorcjum GOG sp. z o.o. odpowiada za sprzedaż na komputery PC realizowaną w ramach GWINTA oraz za szeroko rozumianą infrastrukturę techniczną i funkcjonalność sieciową gry. W efekcie przychody i koszty Gwinta dzielone są ustalonym kluczem pomiędzy te dwa segmenty.

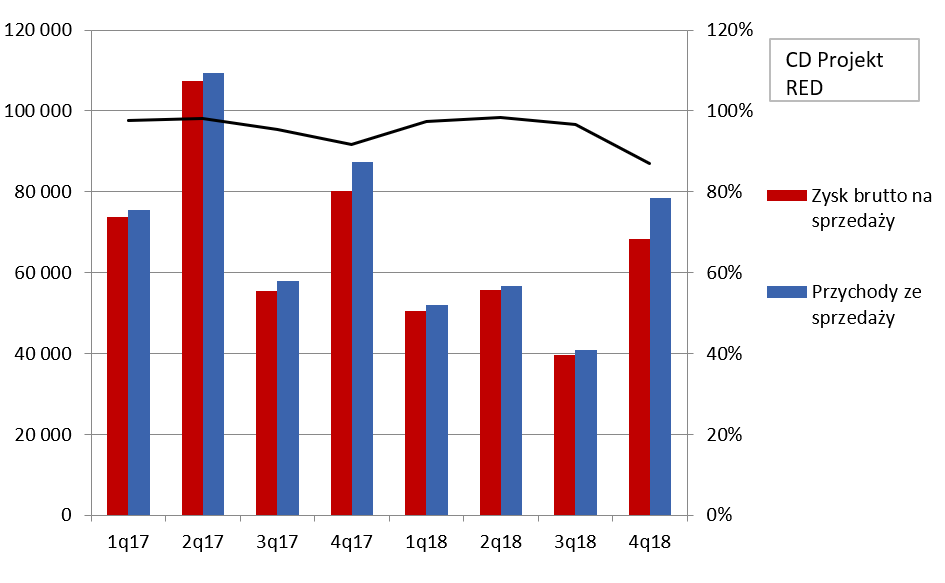

Spójrzmy zatem na rentowność segmentu CD Projekt RED

kliknij, aby powiększyćW poprzednich okresach marża brutto na sprzedaży była prawie równa przychodom, ponieważ nakłady poniesione na Wiedźmina zostały dawno już rozliczone, natomiast koszty Gwinta wciąż nie były jeszcze amortyzowane. Zmieniło się to w czwartym kwartale o czym pisałem przy analizie nakładów na prace rozwojowe. W efekcie marża brutto w tym segmencie spadła do 87 proc., w porównaniu do wartości 97-98 proc. z poprzednich 3 kwartałów.

Koszty sprzedaży oczywiście wzrosły, co miało zapewne związek z premierą opisanych wcześniej dwóch nowych tytułów.

kliknij, aby powiększyćW tym miejscu warto przypomnieć o sezonowości sprzedaży gier, gdzie piki sprzedażowe są zazwyczaj w drugim i czwartym kwartale. Jest to oczywiście związane z akcjami promocyjnymi przed Świętami (Black Friday, Cyber Monday) oraz tzw. Summer Sale. Koszty zarządu istotnie wzrosły do poziomu 9,7 mln zł, co oznacza dynamikę 31,9 proc. kw/kw oraz 44 proc. r/r. Spółka cały czas powiększa swoje zespoły produkcyjne a w ślad za tym idą również zwiększone wydatki na koszty ogólnozakładowe. Finalnie segment RED pokazał 32,5 mln zł zysku operacyjnego w porównaniu do 52,6 mln zł przed rokiem i 19,1 mln zł w poprzednim kwartale.

GOG-u co dalej z Tobą?Dość duży problem mam z analizą wyników segmentu gog. Zacznijmy na początek od sprzedaży. Spółka w październiku 2017 połączyła GOG Polska i GOG Ltd. co wpłynęło na zmianę raportowania segmentów. W wypadku segmentu CD Red nie była ona specjalnie znacząca ze względu na mniejszą wagę Gwinta w całości przychodów CD Red. Natomiast Gwint to projekt, który był i jest istotny dla segmentu gog (generuje najwyższą wartość przychodu w ramach tego segmentu), więc zmiana zachwiała pewną porównywalnością danych. W zasadzie dopiero pierwszy kwartał 2019 roku będzie w pełni porównywalny rok do roku. Ujawnione w ramach segmentu przychody z GWINTA zawierają zarówno przypadającą na GOG w ramach rozliczenia konsorcjum część uzyskanych przychodów ze sprzedaży do ostatecznych odbiorców na komputerach PC (z wyłączeniem rynku chińskiego) jak i przypadającą na GOG część tantiem uzyskanych w związku ze sprzedażą realizowaną w grze przez zewnętrznych partnerów (w tym partnera chińskiego). Jeśli ktoś chciałby zagłębić się w szczegóły tego jak było a jak jest to zapraszam do jednego z poprzednich omówień wynikowych (

www.stockwatch.pl/forum/wpis-n...), gdzie zostało to dokładnie opisane.

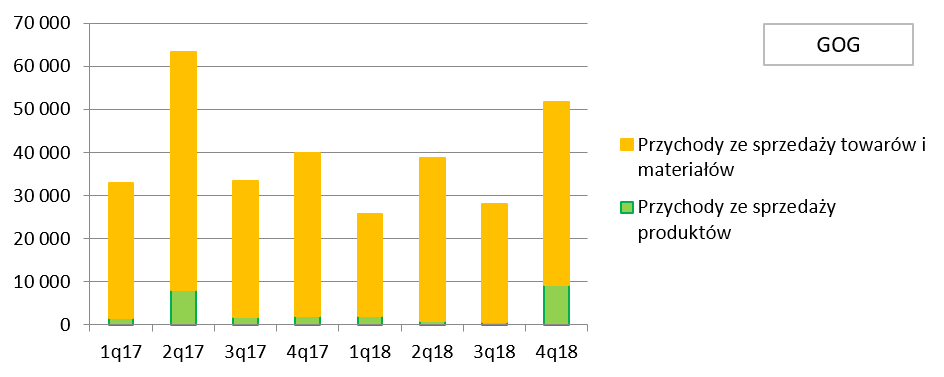

kliknij, aby powiększyćPrzychody wyniosły 51,6 mln zł i były wyższe o 11,7 mln zł (54,5 proc.) r/r oraz o 23,5 mln zł i 83,7 proc. w porównaniu do poprzedniego kwartału. Jest to oczywiście zasługa zakończenia bety w Gwincie oraz wprowadzenia Wojny Krwi (Thronebreaker), co widać na poziomie sprzedaży produktów, która wyniosła 9,1 mln zł. Niestety ze względu na zmiany w raportowaniu trudno porównywać osiągnięte przychody z tymi z drugiego kwartału 2017 roku, kiedy to wystartowała otwarta beta Gwinta.

Thronebraker był początkowy dystrybuowany tylko i wyłącznie przez platformę Gog.com, ale szybko (po niecałych 3 tygodniach) jednak znalazł się również w innych dystrybucjach takich jak chociażby Steam. Czy było to celowe działania, czy tez próba ratowania sprzedaży, nie przesądzam, ale warto przypomnieć informacje z raportu za trzeci kwartał. Zarząd komentując ówczesne wyniki oznajmił „Mając na uwadze powyższe opinie i pozytywne komentarze ze strony branżowych ekspertów, zarząd spółki zakładał wyższy, niż osiągnięty od premiery do dnia publikacji sprawozdania, poziom sprzedaży tytuł”. Dodatkowo spółka poinformowała w trakcie chatu, że nowo wprowadzone produkty w nieznacznym stopniu przyczyniły się do zysku netto grupy w tym kwartale.

Powyższe informacje nie nastrajają hurra optymistycznie choć zapewne dla rzetelnej oceny efektów sprzedażowych trzeba spokojnie poczekać na wyniki pierwszego kwartału 2019 roku, który będzie pierwszym pełnym kwartałem. Pamiętajmy o tym, że Wojna Krwi była jednak sprzedawana od końca października na PC i od początku grudnia na konsole.

To co powinno cieszyć to wzrost sprzedaży towarów, czyli de facto dystrybucja gier innych producentów i wydawców. Przychody te urosły do 42,4 mln zł co dało dynamikę roczną na poziomie 11,9 proc. Można założyć, że jednym z wspierających sprzedaż wydarzeń była 3-tygodniowa Zimowa Wyprzedaż, która obejmowała ponad 2 000 produktów w ofercie GOG.com. Dodatkowo w listopadzie 2018 roku (oprócz standardowych wyprzedaży z okazji Black Friday i Cyber Monday) segment przeprowadził akcję promocyjną towarzyszącą 100. rocznicy odzyskania niepodległości przez Polskę. Zarząd informuje, że promocja obejmowała produkcje deweloperów z Polski i odniosła duży sukces marketingowy. Hmm, jeśli to był duży sukces marketingowy to czy w takim razie sprzedażowy również? – niestety z opisu to nie wynika. Jeśli chodzi o sprzedaż w podziale na terytorium sprzedaży to tutaj nie ma większych zmian. Stany Zjednoczone, Niemcy oraz Polska zapewniają 50 proc. sprzedaży

kliknij, aby powiększyćOto jak wygląda podsumowanie rentowności segmentu Gog.com. Marża brutto na sprzedaży wartościowo istotnie wzrosła, choć widać spadek procentowy związany z amortyzacją zakończonych prac na wyprodukowanie dwóch gier. To co jednak zastanawia i niepokoi to jednak

utrzymujący się trend spadkowy na marży towarowej, która n a początku 2017 roku osiągała wartości w okolicach 32 proc., przy czy, obecnie jest to 25,1 proc. Nie można wykluczyć, że Gog.com postanowił zwiększać swoją sprzedaż rezygnując częściowo z marży. Być może jest to właściwy trop, o czym świadczą informacje z chatu inwestorskiego (

www.stockwatch.pl/czat-inwesto...) w zakresie prowizji osiąganych przez GOG-a : „Nie ujawniamy warunków, gdyż mamy indywidualne podejście do każdego z partnerów. Uwzględniamy wartość pracy po naszej stronie oraz dostosowujemy się do sytuacji na rynku. Podejście to pozwoliło nam na dystrybucję dużych i wyczekiwanych tytułów AAA, takich jak: Bloodlines 2 czy Age of Wonders: Planetfall”.

Drugą kwestią poruszaną już wcześniej jest sposób księgowania. Transakcje sprzedaży są przeliczane na złotówki na koniec dnia, podczas gdy koszty należnych tantiem raz na koniec miesiąca. Jeśli kurs zamknięcia miesiąca jest wyższy od średniego kursu USD/PLN w okresie to mamy niejako zawyżanie kosztów w PLN i odwrotnie w przeciwnym wypadku i właśnie przez ten fakt pogorszyła się rentowność GOG-a w drugim kwartale 2018 roku. Jednakże gdy spojrzymy na kolejne kwartały to w trzecim kwartale zadziałało to z kolei na plus. Ostatni, analizowany obecnie kwartał, był lekko na minus, ale nie szukałbym tutaj podstawowej przyczyny obniżki rentowności tego segmentu.

Pamiętać należy o zaostrzającej się konkurencji cyfrowych dystrybutorów przez wejście do gry Epic Games Store z istotnie niższymi prowizjami (12 vs 30 proc.), czy też obniżkę prowizji przez Steam dla dużych produkcji (5 p.p. niżej dla tytułów o sprzedaży powyżej 10 mln USD oraz 10 proc. mniej przy przekroczeniu pułapu 50 mln USD). Te wydarzenia oczywiście będą miały wpływ na rentowność GOG-a w długim okresie, choć nie zakładam, aby była to przyczyna słabszej rentowności w czwartym kwartale, gdyż po prostu jeszcze było za wcześnie aby spółka odczuła te zmiany. Oczywiście nie można wykluczyć również takiego efektu, że obniżka prowizji wpłynie na obniżkę cen gier co doprowadzi do poszerzenia kręgu ludzi grających w gry i w efekcie końcowym wpłynie pozytywnie na przychody, również GOG-a.

kliknij, aby powiększyćPodsumowując wyniki Gog-a trudno być zadowolonym. Widać wyraźnie, że segment cały czas balansuje w granicach +/- 0 jeśli chodzi o rentowność operacyjną. Bardzo dobre wyniki drugiego kwartału 2017 roku są zaburzone wejście bety Gwinta oraz brakiem amortyzacji tego projektu, która rozpoczęła się w czwartym kwartale 2018 roku. Nawet czwarty kwartał 2028 roku z dość dużą sprzedażą produktów własnych nie przełamał tej tendencji, ponieważ wyższa marża brutto na sprzedaży została zjedzona przez wysokie koszty sprzedaży. Pozostaje mieć nadzieję, że sprzedaż Gwinta oraz Thronebreaker na tyle się rozkręci, przy nie tak być może istotnych już kosztach sprzedaży, że będzie generować sprzedaż, która wspomoże wynikowo ten segment.

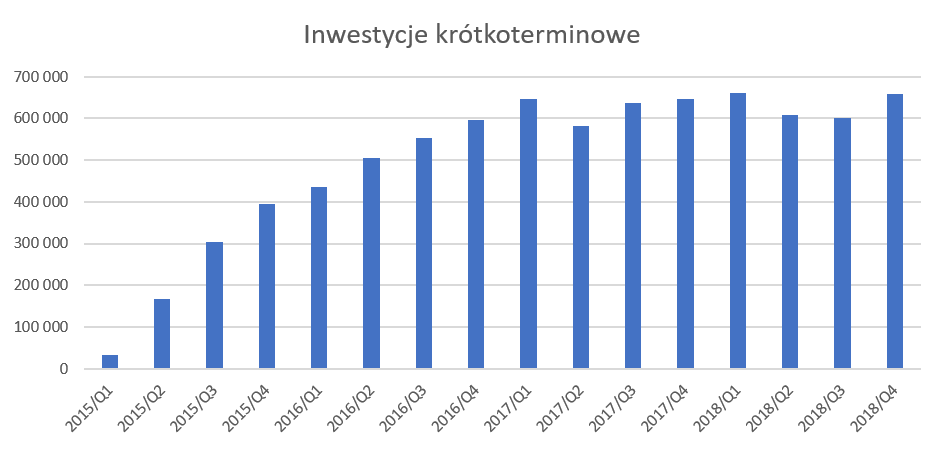

Cash is king Zamiast rozpisywać się lub wklejać slajdy na temat cash flowu oraz kapitału obrotowego wystarczy napisać, że spółka posiada inwestycje krótkoterminowe w wartości prawie 659 mln zł co stanowi 58 proc. wartości aktywów.

kliknij, aby powiększyćSaldo inwestycji krótkoterminowych wzrosło nieznacznie na przestrzeni roku o 10 mln zł, przy zysku neto wynoszącym około 100 mln zł. Oczywiście nie można w takim wypadku (pomimo braku transferów w postaci dywidendy do akcjonariuszy) oczekiwać proporcjonalnego przyrostu salda środków pieniężnych, ponieważ spółka wydatkuje duże kwoty na prace na grami, które są kapitalizowane i nie obciążają rachunku wyników. W samym tylko 2018 roku wydatki te wyniosły ponad 112 mln zł.

CD Projekt wypłacił dywidendę (około 100 mln zł) z zysku za rok 2016, jednakże zyski roku 2017 zostały zatrzymane w spółce.

Również z ostatnich wypowiedzi przedstawicieli zarządu spółki wydaje się, że nie ma co liczyć na dywidendę za rok 2018. Zdaniem prezesa dywidenda powinna być czymś w rodzaju nagrody po dużym sukcesie, a nie przed. Jeśli tego typu zapowiedzi zostaną podtrzymane to również trudno spodziewać się wypłaty dywidendy za rok 2019, chyba, że premiera Cyberpunk-a będzie jednak w 2019 roku i zakończy się olbrzymim sukcesem. W takim wypadku wartość środków pieniężnych mogłaby przekroczyć wartość nawet 1 mld zł.

PodsumowanieOczywiście używanie standardowych miar wyceny w wypadku CD Projektu mija się kompletnie z celem.

Zastanówmy się zatem może chwilę nad potencjałem sprzedażowym tej gry i ewentualnym przełożeniem na wyniki finansowe. Historycznie patrząc klienci kupili przez dwa pierwsze tygodnie od premiery 4 mln szt. kopii Wiedźmina 3, a 6 mln sztuk sprzedało się w 6 tygodni. W ciągu 4 kwartałów od premiery spółka zarobiła 860 mln zł sprzedaży oraz 380 mln zł zysku netto. Dodatkowo niewątpliwie premiera Red Dead Redemption 2 na poziomie 725 mln brutto USD w ciągu pierwszych 3 dni działa na wyobraźnię i są to dane używane do porównań, aby oszacować możliwą sprzedaż flagowego produktu CD Projektu.

Analitycy prognozują sprzedaż Cyberpunka na poziomie co najmniej kilkunastu (nawet do 19) mln sztuk w pierwszym kwartale po premierze. Patrząc na liczbę pracowników pracujących na rzecz Cyberpunka czy skapitalizowane koszty prac rozwojowych i porównując to Wiedźmina 3 widzimy, że skala projektu jest przynajmniej 3 krotnie większa. Idąc takim tropem sprzedaż 20 mln szt. w pierwszym kwartale wydaje się być możliwa do zrealizowania. Trzeba jednak pamiętać, że sprzedaż gier to emocje i hype, a nie proste przeliczanie ilości ludzi pracujących przy projekcie czy wartości poniesionych nakładów. Każda, szacująca liczbę sprzedaży sztuk, osoba powinna odpowiedzieć sobie na pytanie ile na świecie jest potencjalnych fanów gry takiej jak Cyberpunk.

Przy założeniu spełnienia powyższych wartości oraz kosztów sprzedaży procentowo zbliżonych do tych z Wiedźmina 3 (sporo większa sprzedaż ale wyższe wartościowo nakłady na marketing powinny w efekcie dać zbliżony % od sprzedaży) to osiągnięcie 1 mld zysku netto w ciągu 12 miesięcy od premiery nie wydaje się być rzeczą niemożliwą. Oczywiście dużo będzie zależało od sposobu rozliczania kosztów Cyberpunka czy też konkretnych umów dystrybutorskich oraz sprzedażowych. W takim wypadku wskaźnik P/E mógłby się wahać w granicach 20, co oczywiście nie jest wartością ogólnie niską, lecz jak na wyceny spółek gamingowych można ją w chwili obecnej określić jako okazję 😊.

Oczywiście zawsze pojawi się pytanie co dalej i jaka będzie dalsza monetyzacja tej gry, a także co będzie kolejnym projektem klasy AAA, który przecież zgodnie ze strategią miałby zostać wydany do końca 2021 roku. Zarząd, jak zwykle w takich wypadkach, jest bardzo tajemniczy i nie zdradza żadnych szczegółów. Jedyne co wiemy, to, że prace trwają i kilkadziesiąt (40?) osób jest w ten nowy projekt zaangażowany. Prezes również potwierdził, że kolejna gra AAA będzie jednak mniejsza (to znaczy również, że tańsza i angażująca mniej zasobów) iż Wiedźmin czy Cyberpunk, co oczywiście nie znaczy, że jakość nie będzie jak zwykle bardzo wysoka.

Na sam koniec jednak trochę lodu na rozgrzane głowy. Take Two niewątpliwie odniósł wielki sukces sprzedając w takiej ilości RDR 2, jednakże nie do końca przełożyło się to na wyniki finansowe. Warto pamiętać o tym, że ta spóła zaraportowała 1,25 mld USD przychodów za czwarty kwartał kalendarzowy 2018 roku przy zaledwie 60 mln USD zysku przed opodatkowaniem. Dodatkowo szacunki dotyczące kolejnego kwartału kończącego się właśnie teraz w marcu mówią o sprzedaży na poziomie 530-580 mln USD oraz zysku przed opodatkowaniem w granicach 87-100 mln dolarów. Oczywiście sposób księgowania pewnych kosztów czy przychodów nie musi być spójny z tym co robi CD Projekt, ale warto pamiętać o tym, że przychody to jeszcze nie zysk netto. Choć w wypadku CD Projektu, akurat wielokrotnie dowiódł on, że potrafi gry nie tylko świetnie produkować ale i sprzedać, tak aby na końcu pojawiała się sowita nadwyżka finansowa.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.