Cyber odliczanie - omówienie sprawozdania finansowego CD Projektu za 1 kw. 2019 r.

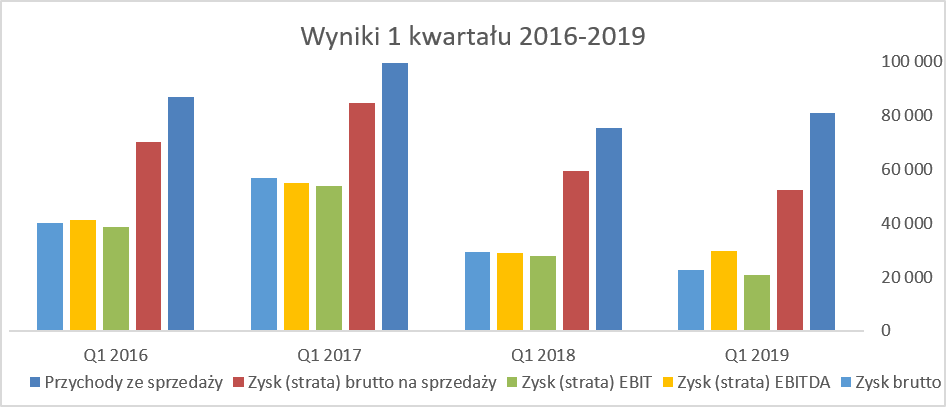

kliknij, aby powiększyćW pierwszym kwartale 2019 roku spółka zaraportowała 81 mln zł sprzedaży, czyli o 7,2 proc. więcej niż rok wcześniej. Wzrost sprzedaży jest przede wszystkim zasługą segmentu gog.com, który zaraportował sprzedaż w wysokości 33,7 mln zł w porównaniu do 25,8 mln zł rok wcześniej, co dało dynamikę na poziomie 31,0 proc. Jednocześnie trzeba podkreślić, że sprzedaż tego segmentu była istotnie niższa (-34,6 proc.) niż w poprzednim kwartale. Był to drugi (a pierwszy pełen) kwartał sprzedaży Wojny Krwi (Thronebreaker) oraz zakończenia fazy beta w Gwincie (Wiedźmińska Gra Karciana). Oczywiście nadal podstawowym źródłem zysków była bardzo dobra sprzedaż Wiedźmina 3.

Zysk brutto na sprzedaży jest niższy o 7,1 mln, z czego większość można wytłumaczyć amortyzacją zakończonych prac rozwojowych (Gwint oraz Wojna Krwi). Warto jednak podkreślić, że również przyczyniła się do tego trochę niższa marża na towarach w segmencie gog.com. Suma pozostałych kosztów działalności operacyjnej (koszty sprzedaży oraz zarządu) była bardzo zbliżona do wartości zeszłorocznych (+0,2 mln zł) co spowodowało, że zysk operacyjny jest niższy niż rok wcześniej o 7,3 mln zł. Spółka osiągnęła saldo na działalności finansowej wyższe o 0,9 mln zł r/r, co było związane z wyższymi odsetkami od wolnych środków finansowych. W efekcie zysk brutto wyniósł 22,7 mln zł (-22,0 proc.), czyli był niższy o 6,4 mln zł niż w analogicznym kwartale roku poprzedniego. Podobna różnica w dynamice wystąpiła na poziomie zysku netto, który wyniósł 17,8 mln zł i był niższy o 5,1 mln zł niż rok wcześniej.

Na poziomie rachunku zysków i strat nie odnotowano specjalnych fajerwerków ani zdarzeń jednorazowych. Warto jednak podkreślić, że spółka zaraportowała wyniki jednak lepsze od tzw. konsensusu rynkowego. Przychody przebiły prognozy analityków o ponad 8 proc, natomiast zysk operacyjny o prawie ¼. Co ciekawe zysk netto były wyższy od konsensusu już tylko o 17,8 proc., co by sugerowało, że analitycy obstawiali wyższe przychody finansowe lub niższą efektywną stopę podatkową niż te, które zostały zaraportowane.

Choć trochę niższy - cash i tak jest king

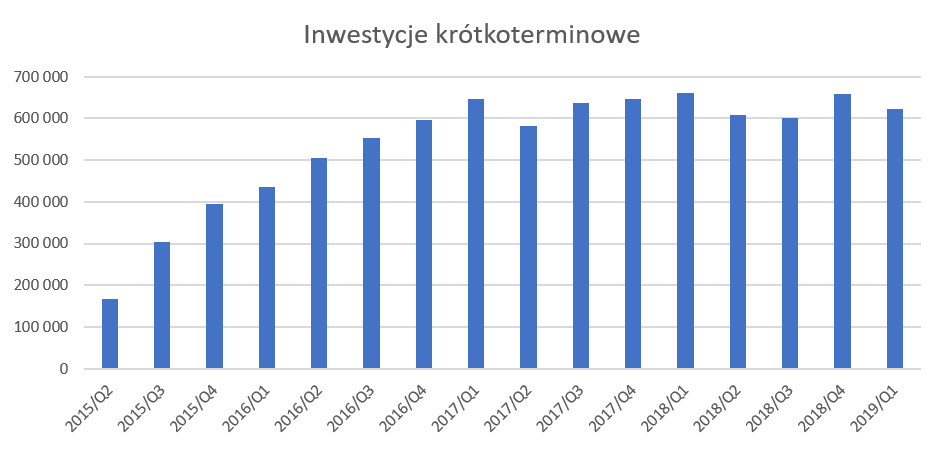

kliknij, aby powiększyćSaldo inwestycji krótkoterminowych spadało na przestrzeni roku o 42 mln zł, przy zysku netto wynoszącym w tym okresie na poziomie 104 mln zł. Tak więc na pierwszy rzut oka mamy lukę na poziomie prawie 150 mln zł. Jeśli natomiast porównamy zmianę stanu środków pieniężnych w kwartale to widzimy spadek o 37 mln zł, przy zysku netto na poziomie prawie 18 mln zł, czyli w tym wypadku dziura wynosi 55 mln zł. Oczywiście takie uproszczone podejście nie jest prawidłowe biorąc pod uwagę pewne specyfiki biznesowe.

Po pierwsze spółka wydatkuje duże kwoty na prace nad grami, które są kapitalizowane i nie obciążają rachunku wyników. W ciągu ostatnich 12 miesięcy wydatki te wyniosły ok. 118 mln zł oraz 25 mln zł w ostatnim kwartale. Po drugie spółka wydatkowała tylko wciągu ostatniego kwartału 23 mln zł jako zaliczki dla swoich dostawców. Kwoty wypłacone dostawcom były przede wszystkim przedpłatami na wytworzenie elementów kolekcjonerskich jak i zaliczkami dotyczącymi planowanych kampanii marketingowych w tym największego eventu w historii spółki, czyli obecności na tegorocznych targach E3 w Los Angeles. Warto tutaj podkreślić, że obydwie pozycje wcześniej czy później trafią do rachunku wyników bądź w postaci kosztu wytworzenia produktów (produkcja elementów kolekcjonerskich) bądź w momencie realizacji usług czy dostarczenia asetów marketingowych (zaliczki promocyjne).

Zwracam uwagę na te pozycje oraz wartości, ponieważ być może nie wszyscy mają świadomość, że koszty te obniżą w przyszłości (niedalekiej?) wyniki spółki. Oczywiście w chwili obecnej wartość nie jest istotna w stosunku do spodziewanych zysków z tytułu sprzedaży Cyberpunka, ale z pewnością nie jest to koniec tych kosztów. Po trzecie spółka również nabyła nieruchomość za ok. 9 mln zł (zakup Q4 2018, ale płatność w Q1 2019) co również wpłynęło na zmniejszenie salda środków pieniężnych.

Nakłady na prace rozwojowe nadal rosnąJednym z podstawowych parametrów finansowych w spółkach gamingowych (dopóki oczywiście nie wypuszczą gry) są koszty czyli nakłady na prace rozwojowe - kasa, którą spółka wydaje na stworzenie gry i zazwyczaj odkłada je na bilansie do momentu premiery gry. Skapitalizowane koszty na koniec pierwszego kwartały wyniosły 264 mln zł, co oznacza wzrost o 22 mln zł w ciągu ostatniego kwartału.

kliknij, aby powiększyćWzrost o 22 mln zł składa się jednak z przyrostu w wartości brutto 29 mln zł (rzeczywistego nakładu poniesionego w pierwszych 3 miesiącach 2019 roku) oraz amortyzacji prac zakończonych (Gwint oraz Wojna Krwi) w kwocie 7 mln zł.

Z kolei szary słupek pokazuje prace, które zostały zakończone, gra miała swoją premierą i są one odpowiednio amortyzowane i odnoszone do rachunku zysków i strat. W tym wypadku dotyczyło to Gwinta oraz Wojny Krwi, w efekcie czego kwota 76,5 mln zł została przeksięgowana na zakończone prace rozwojowe w czwartym kwartale 2018 roku i od tego momentu jest amortyzowana. Spółka odpisała w ciężar wyniku 12 mln zł w czwartym kwartale 2018 roku oraz 7 mln zł w analizowanym okresie. Spółka nie podała informacji ile z skapitalizowanych kosztów dotyczy Gwinta, a ile zostało przeznaczona na Wojnę Krwi. Wiemy jednak, że zdecydowana większość nakładów dotyczyła Gwinta. Przypominam Państwu, że spółka stosuje dwa różne sposoby amortyzowania kosztów dla tych produktów. Nakłady na Gwinta są rozliczane liniowo do rachunku wyników przez okres 36 miesięcy. W wypadku Wojny Krwi jest to również okres 36 miesięcy, lecz kwoty będą obciążać rachunek wyników proporcjonalnie do prognozowanej przyszłej sprzedaży. Bazując na wyliczeniach z poprzedniej analizy zakładam, że w chwili obecnej około 1/5 skapitalizowanych kosztów zakończonych prac rozwojowych dotyczy Wojny Krwi, a pozostała część Gwinta. Jeśli moje wyliczenie jest poprawne to oznaczałoby, że Wojna Krwi została już umorzona w prawie 50 proc., podczas gdy Gwint w niecałych 15. Jest to oczywiście logiczne, ponieważ założeniem zazwyczaj jest pik sprzedażowy na początku okresu sprzedaży, a potem stabilna, ale jednak zmniejszająca się sprzedaż.

W chwili obecnej prace jeszcze nie zakończone (pomarańczowy słupek) to wartość 206 mln zł składająca się przede wszystkim z prac nad Cyberpunk 2077 oraz innymi nowymi projektami. Kwartalnie przyrastają one ostatnio w granicach 27-31 mln zł i tym też charakteryzował się ostatni kwartał (29 mln zł). Spółka poinformowała, że nad Cyberpunkiem 2077 pracuje około 400 osób i jest to w zasadzie skład docelowy. Można więc, że w kolejnych 2-3 kwartałach zarówno liczba pracowników jak i przyrost kosztów z tym związany nie zmienią się drastycznie. J

Segment CDP Red robi robotę za dwóch, ale i gog jest potrzebnyPrzypominam, że spółka działa w dwóch segmentach biznesowych i pokazuje rachunek segmentowy, w związku z czym najlepiej rozpatrywać wyniki segmentów osobno. CD Projekt RED jest segmentem zajmującym się tworzeniem i wydawaniem gier wideo, sprzedaży licencji na ich dystrybucję, koordynacji promocji sprzedaży, a także na produkcji, sprzedaży lub licencjonowaniu produktów towarzyszących wykorzystujących posiadane marki (wiedźmin i Cyberpunk). Z kolei segment gog związany jest z platforma GOG.com i związany jest z cyfrowym dystrybuowaniu gier za pomocą tejże platformy GOG.com oraz aplikacji GOG Galaxy na podstawie umów z producentami, właścicielami praw lub wydawcami gier. Platforma umożliwia dokonanie zakupu gry, zapłatę za grę oraz jej pobranie na własny komputer. Dodatkowo Gog jest w konsorcjum z CD PROJEKT tworzącym i operującym grę GWINT oraz grę Wojna Krwi: Wiedźmińskie Opowieści. W ramach konsorcjum GOG sp. z o.o. odpowiada za sprzedaż na komputery PC realizowaną w ramach GWINTA oraz za szeroko rozumianą infrastrukturę techniczną i funkcjonalność sieciową gry. W efekcie przychody i koszty Gwinta dzielone są ustalonym kluczem pomiędzy te dwa segmenty.

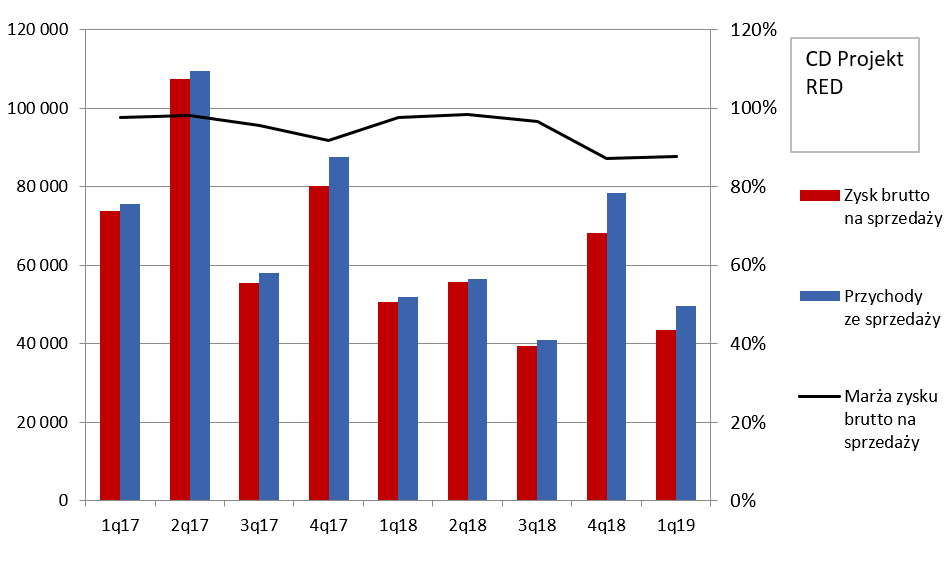

Spójrzmy zatem na rentowność pierwszego i nie ma co ukrywać, że najważniejszego segmentu CD Projekt RED

kliknij, aby powiększyćDo trzeciego kwartału 2018 roku włącznie marża brutto na sprzedaży była prawie równa przychodom, ponieważ nakłady poniesione na Wiedźmina zostały dawno już rozliczone, natomiast koszty Gwinta wciąż nie były jeszcze amortyzowane. Zmieniło się to w czwartym kwartale i nadal trwało w analizowanym o czym pisałem przy analizie nakładów na prace rozwojowe. W efekcie marża brutto w tym segmencie spadła do 90,4 proc., w porównaniu do wartości 97-98 proc. w poprzednich kwartałach, poza oczywiście ostatnim 30-miesięcznym okresem 2018 roku.

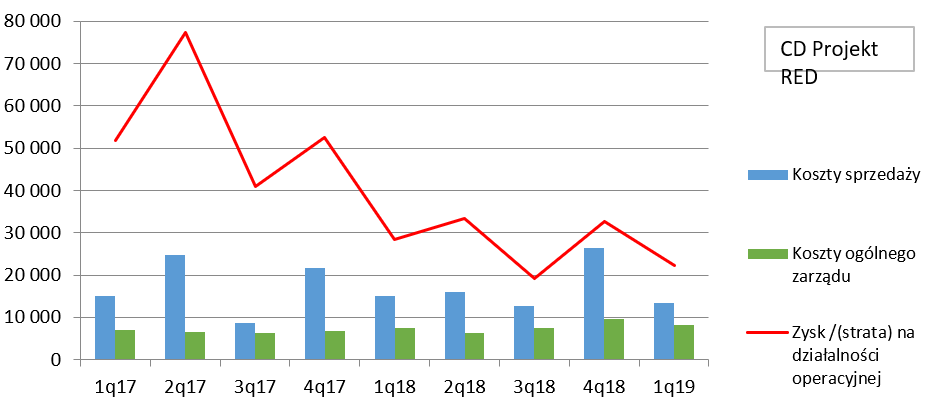

Koszty sprzedaży oczywiście spadły w porównaniu do kwartału poprzedniego, który był przecież okresem premiery tych dwóch nowych tytułów.

kliknij, aby powiększyćW tym miejscu warto raz jeszcze przypomnieć o sezonowości sprzedaży gier, gdzie piki sprzedażowe są zazwyczaj w drugim i czwartym kwartale. Jest to oczywiście związane z akcjami promocyjnymi przed Świętami (Black Friday, Cyber Monday) oraz tzw. Summer Sale. Czy tak będzie w tym roku zobaczymy oczywiście przy analizie drugiego kwartału. Choć wyniki na pewno będą zniekształcone przez istotne działania marketingowe związane z obecnością na targach E3, które na pewno w części znajdą odzwierciedlenie w rachunku zysków i strat.

Koszty zarządu wzrosły do poziomu 9,7 mln zł, co oznacza dynamikę +8,6 proc. r/r oraz -16,4 proc. kw/kw, co oznacza, ze w tym okresie miały dość duży czynnik kosztów zmiennych w sobie. Z kolei spółka odnotowała istotny spadek kosztów sprzedaży r/r (-11,1 proc.) a na poziomie porównania do poprzedniego kwartału w zasadzie zmniejszenie ich o połowę. W efekcie suma tych obydwu kosztów spadła r/r o 4,5 proc., czyli około 1, 0 mln zł.

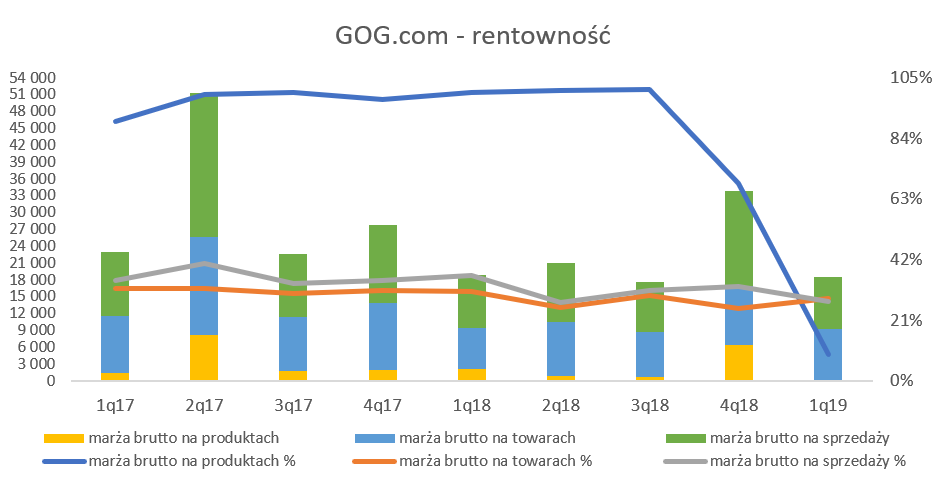

GOG-u co dalej z Tobą?Nadal trudno pisać pozytywnie o kontrybucji segmentu gog.com do całości wyniku CD Projekt. Przypomnijmy, ze po zmianie raportowania i rozliczeń między segmentami to właśnie pierwszy kwartał 2019 roku jest pierwszym w pełni porównywalny rok do roku.

kliknij, aby powiększyćPrzychody wyniosły 33,7 mln zł i były wyższe o 31,0 proc. r/r co jest przede wszystkim zasługą rosnącej sprzedaży towarów i materiałów o 34,4 proc. Jeśli natomiast zobaczymy sprzedaż produktów to niestety szału ni ma, ponieważ spadła ona o 8,4 proc., czyli 0,2 mln zł. Już zresztą sama wartość oraz wykres pokazuje, że wartość sprzedaży produktów własnych niestety nie jest zbyt imponująca. Biorąc pod uwagę wartość sprzedaży produktów w tym segmencie (pamiętajmy jednak, ze tutaj jest tylko część całości sprzedaży Gwinta i Thronebraker) oraz wynik operacyjny (ujemny) jasno widać, że te dwa tytuły nie były jednak do tej pory wielkim sukcesem. Zresztą spółka w omawianiu wyników również niejako to potwierdza po pierwsza nie chwaląc się danymi w tym temacie (co już coś znaczy), po drugie jasno stwierdzając, że wyższa sprzedaż r/r w kontekście całej spółki to przede wszystkim zasługa działalności gog.com oraz Wiedźmina 3, a dopiero na samym końcu wspominają o mniejszej skali zmian w sprzedaży Gwinta oraz Wojny Krwi.

Oczywiście wzrost sprzedaży towarów (de facto dystrybucja gier innych producentów i wydawców) o ponad 1/3 musi cieszyć akcjonariuszy CD Projekt. Niestety całościowo nie do końca przekłada się to na rentowność.

kliknij, aby powiększyćCałościowa marża brutto na sprzedaży wartościowo r/r lekko spadła (-1,4 proc.) a przecież w koszcie wytworzenia jest pewna część związana z amortyzacją zakończonych prac na wyprodukowanie dwóch gier (stąd spadek rentowności na produktach). Gdy spojrzymy na marżę na towarach to widzimy jej spadek w ujęciu procentowym r/r o 2,5 p.p. jednak jest to mimo wszystko wyższy poziom o 3.5 p.p. niż w poprzednim kwartale. W tym wypadku należy przypomnieć, że wartość sprzedanych towarów to przede wszystkim tantiemy płacone do dostawców gier czy innych produktów sprzedawanych za pomocą platformy gog.com.

Pamiętajmy w tym wypadku o kwestii wpływu kursów walutowych. Co prawda sprzedaż dla klientów polskich jest prowadzona w PLN, ale klienci pozostałych krajów płacą zazwyczaj w EUR lub USD. Drugą kwestią poruszaną już wcześniej jest sposób księgowania. Transakcje sprzedaży są przeliczane na złotówki na koniec dnia, podczas gdy koszty należnych tantiem raz na koniec miesiąca. Jeśli kurs zamknięcia miesiąca jest wyższy od średniego kursu USD/PLN w okresie to mamy niejako zawyżanie kosztów w PLN i odwrotnie w przeciwnym wypadku i właśnie przez ten fakt pogorszyła się rentowność GOG-a w drugim kwartale 2018 roku. Ostatni, analizowany obecnie kwartał, był lekko na plus (+0,2 proc.), ale nie szukałbym tutaj podstawowej przyczyny zmiany rentowności tego segmentu.

Pamiętać należy o zaostrzającej się konkurencji cyfrowych dystrybutorów przez wejście do gry Epic Games Store z istotnie niższymi prowizjami (12 vs 30 proc.), czy też obniżkę prowizji przez Steam dla dużych produkcji (5 p.p. niżej dla tytułów o sprzedaży powyżej 10 mln USD oraz 10 proc. mniej przy przekroczeniu pułapu 50 mln USD). Te wydarzenia oczywiście mogą mieć istotny wpływ na rentowność GOG-a w długim okresie, choć w chwili obecnej na poziomie marż nie można tego dostrzec. Również zarząd spółki nie sygnalizował tego tematu podczas konferencji wynikowej jako istotny problem.

kliknij, aby powiększyćPodsumowanie wyników Gog-a nadal nie wypada zbyt korzystnie. Sprzedaż co prawda dynamicznie wzrosła, ale rentowność tego segmentu wciąż jest ujemna. Oczywiście warto tutaj pamiętać o tej pewnej sezonowości i poczekać na wyniki drugiego kwartału. Z przecieków branżowych wydaje się że Summer Sale może ruszyć w okolicach 25 czerwca co oznacza, że zahaczy najprawdopodobniej również o trzeci kwartał.

Zarząd spółki biorąc pod uwagę zapewne zarówno wyniki segmentu jak i zagrożenia czyhające na horyzoncie, oczywiście nie czeka z założonymi rękoma i próbuje coś wymyślić. Ostatnim pomysłem jest wprowadzenie wersji beta GOG Galaxy 2.0. Platforma w tej wersji ma za zadanie połączyć gry użytkownika z różnych innych platform w jedną listę oraz wszystkich znajomych w jednej aplikacji. To oczywiście oznaczać ma możliwość podglądu aktywności tych znajomych i większą wygodę z punktu widzenia gracza. Z kolei patrząc od strony CD Projektu zapewne chodzi o poszerzenie bazy klientów, co ma się przełożyć na zwiększenie sprzedaży z własnego sklepu. Pomysł niewątpliwie jest ciekawy, choć jak zwykle o jego sukcesie lub nie zadecyduje sposób wdrożenia, a przede wszystkim klienci.

Pozostałe informacje oraz podsumowanieWarto wspomnieć, ze w połowie maja 2019 roku spółka uruchomiła CD Projekt Red Store, czyli sprzedaż internetową gadżetów związanych z marką CD Red, Wiedźminem, Cyberpunkiem, etc. Sklep cieszy się dużym powodzeniem a spółka już była zmuszona domawiać artykuły do sprzedaży. Oczywiście sprzedaż i zyski tego sklepu nie przyczynią się w istotnej mierze do wartości spółki bezpośrednio, ale jest to kolejne bardzo dobre narzędzie budujące markę jak i lojalność klientów, a także podsycające zainteresowanie. Zarząd spółki jasno informuje, że zamierza doskonalić działalność operacyjną tego sklepu tak aby być w pełni z nim gotowym na debiut Cyberpunka.

CD Projekt wypłacił dywidendę (około 100 mln zł) z zysku za rok 2016, jednakże zyski roku 2017 zostały zatrzymane w spółce. Wydawało się, bazując na wypowiedziach zarządu, że również nie ma co liczyć na dywidendę za rok 2018. Tutaj jednak miła niespodzianka i zarząd postanowił podzielić się z akcjonariuszami kwotą identyczną jak dwa lata wcześniej. Decyzja o wypłacie dywidendy niewątpliwie potwierdza trzy rzeczy. Po pierwsze kierownictwo czuje się dość komfortowo jeśli chodzi o saldo środków pieniężnych w porównaniu do przewidywanych wydatków w nadchodzących kwartałach. Po drugie premiera Cyberpunka jest zapewne kwestią w miarę bliskiego czasu czyli kilku kwartałów. Po trzecie spółka również zapewne ma dość duży komfort dotyczący podpisanych zaliczek, które otrzyma od dystrybutorów przed premierą najlepszej, miejmy nadzieję, gry w swojej (a może nie tylko w swojej) historii. A do tego trzeba dodać, chociażby słowa prezesa, które padły przed chwilą w Karpaczu o tym, że spółka patrzyła i będzie patrzeć na cash flow, który jest dla niej istotny i czucie bezpieczeństwa.

Targi E3 w Los Angeles odbędą się w tym roku w dniach 11-13 czerwca (

www.stockwatch.pl/wiadomosci/g...). CD Projekt potwierdziło swój udział i fakt, że będzie promować Cyberpunka. I tyle wiemy na pewno. Oczywiście inwestorzy zakładają, że spółka na tych targach przedstawi datę premiery, choć zarząd tego nie potwierdza, co wydaje się być dość zrozumiałe biorąc pod uwagę zarówno historię jak i dotychczasowy sposób komunikacji tego projektu. Wiemy również, że zarząd spółki zdaje sobie sprawę, że będą to najważniejsze targi w historii tej spółki z szeregiem okolicznych imprez.

Co warto podkreślić, prezes Kiciński zachęca do śledzenia informacji na portalach społecznościowych również w dniach okolicznych (czyli zapewne tuż przed jak i po), a spółka zamierza dać mocny show. Oczywiście nie ma co ukrywać, że rezultaty uczestnictwa w targach zarówno w kontekście ewentualnego ogłoszenia daty premiery, jak i odbioru przez graczy i influencerów kolejnych trailerów jest bardzo istotne dla kursu spółki.

Używanie standardowych miar wyceny w wypadku CD Projektu mija się kompletnie z celem. Kwestie związane z potencjałem zyskowności Cyberpunka omówiłem w poprzedniej analizie (

www.stockwatch.pl/forum/wpis-n...) i od tego czasu wiele się nie zmieniło. To co można jedynie dodać, to pewną rozpiętość, która istnieje w wycenach spółki przez biura maklerskie. Polskie podmioty (

www.stockwatch.pl/gpw/cdprojek...) wyceniają w tym roku akcje spółki na wartość z przedziału 150-250 zł. Z kolei analitycy amerykańskiego banku inwestycyjnego Stifel określili poziom docelowy na poziomie 255 zł czyli wciąż o ponad kilkanaście procent wyżej niż obecne poziomy notowań. Podobnie postąpił zresztą bodajże Morgan Stanley, który w styczniu tego roku zarekomendował „przeważaj” z ceną w okolicach 240 zł.

>> Wyceny automatyczne są tutaj>> Więcej analiz najnowszych raportów finansowych jest tutajPowyższa treść przez 365 dni była zarezerwowana tylko dla osób posiadających abonament.