Analiza IPO Studenac Group: Czy duża sieć małych sklepów potwierdzi swój wzrostowy profil

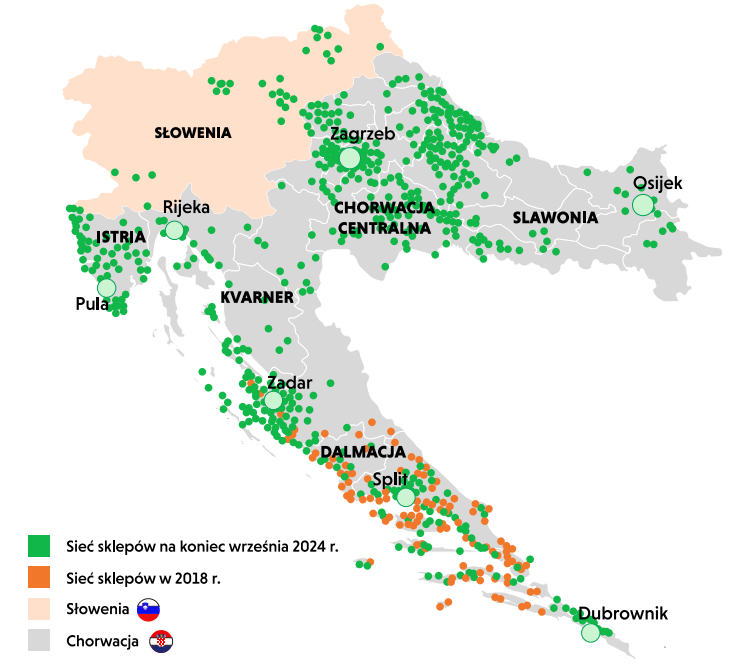

Mimo giełdowej zawieruchy i zaostrzenia wojny na Ukrainie, z ofertą pierwotną wystartował Studenac Group. Założona w 1991 roku w Omiš spółka prawdopodobnie nie wypłynęłaby na szersze wody, gdyby nie przejęcie w 2018 roku przez doskonale znany polskim inwestorom (m.in. z oferty Dino Polska) fundusz Enterprise Investors. Nowy właściciel wniósł kapitał, biznesowe know-how i strategię nakierowaną na przejęcia oraz rozwój organiczny. W efekcie w ciągu zaledwie sześciu lat Studenac wyrósł na największą pod względem liczby placówek sieć sklepów spożywczych w Chorwacji. W 2024 roku firma pojawiła się także w Słowenii, dzięki przejęciu liczącej 32 sklepy sieci Kea. Obecnie Studenac ma ponad 1.400 sklepów i zatrudnia ponad 6000 osób.

Obecnie Studenac ma ponad 1300 sklepów pod jedną marką. Źródło: Spółka.

Cechą charakterystyczną sklepów pod szyldem „Studenac Market” jest relatywnie niewielki metraż (średnio 111 m2) i lokalizacja blisko konsumenta, która pozwala na szybkie oraz codzienne zakupy. Część sklepów posiada także ofertę gastronomiczną, a jak usłyszeliśmy podczas konferencji, w przyszłości zakres usług ma być uzupełniony o m.in. odbiór przesyłek kurierskich czy wypłat pieniężnych. Pod tym względem Studenac przypomina Żabkę, która działa w modelu convenience.

– Studenaca można porównywać do małych supermarketów, choć w tym wypadku takie sklepy zazwyczaj są większe metrażowo i oferują szerszy asortyment. Pod tym względem spółce bliżej do Żabki. Jednak trzeba pamiętać o tym, że polska sieć działa w modelu franczyzy i mocniej akcentuje długie godziny otwarcia czy nowe doznania zakupowe typu oferta „Żabka Cafe”. Dodatkowo metraż średniego sklepu Żabki jest jednak zauważalnie mniejszy, ponieważ liczy około 60-65 m2 – zwraca uwagę Przemysław Staniszewski, analityk StockWatch.pl.

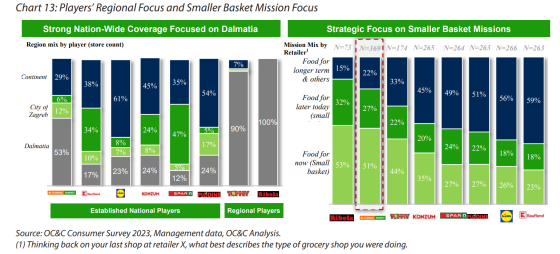

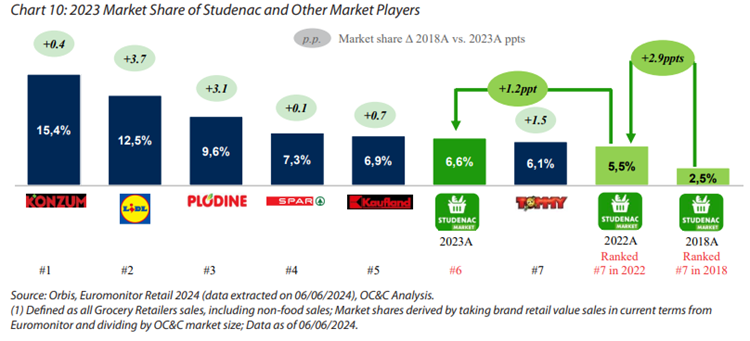

Analizując biznes Studenaca warto zwrócić uwagę na trzy kwestie. Pierwsza, że jest to jeden z nielicznych graczy o zasięgu ogólnokrajowym, który koncentruje się na zakupach o mniejszej wartości.

Druga kwestia, Studendac mimo iż ma największą pod względem liczby placówek sieć sklepów spożywczych, pod względem udziałów rynkowych wciąż ustępuje takim graczom jak Konzum, Lidl, Plodine, Spar i Kaufland.

Źródło: Prospekt

Po trzecie, Studenac działa na rynku charakteryzującym się stosunkowo niską konkurencją. W Chorwacji działa mało sieci handlowych. Dodatkowo nie występuje tu zjawisko tak zaciętej wojny cenowej jak ma to miejsce w Polsce.

– Mocną stroną wydaje się być brak wojny cenowej oraz relatywnie niska konkurencja (przynajmniej w porównaniu do Polski) panująca na rynku sieci detalicznych w Chorwacji. To też daje szanse na rozwój tego konceptu na tamtejszym rynku oraz na Słowenii – dodaje Staniszewski.

Niska konkurencja to w znacznej mierze zasługa wielkości i specyfiki rynku. Chorwacja liczy nieco ponad 3,85 mln mieszkańców (dane z 2023 r.). Największe miasto i jednocześnie stolica – Zagrzeb – ma ok. 706 tys. mieszkańców. Próg 100 tys. przekraczają jeszcze tylko trzy miasta: Split (ok. 190 tys.), Rijeka (168 tys.) i Osijek (105 tys.). Dodatkowo centralna część kraju („biała plama” na mapie sklepów Studenac) to obszary górskie z bardzo niskim zaludnieniem. Większe sklepy i supermarkety są skupione wokół głównych miast i zwyczajnie nie mają przestrzeni do ekspansji.

Istotnym czynnikiem wypływającym na wyniki grupy jest także ruch turystyczny. Spora część sieci zlokalizowana jest na wybrzeżu, które żyje z turystyki. Można więc założyć, że w wynikach – podobnie jak w wypadku Żabki – będzie występowała sezonowość i wrażliwość na tzw. czynnik pogodowy. Jako ciekawostkę warto odnotować, że w 2022 r., czyli okresie „pocovidowego boomu turystycznego”, sklepy zorientowane na turystów i sezonowe osiągnęły większy wzrost sprzedaży w porównaniu rok do roku (LfL growth) niż skierowane głównie do mieszkańców. W 2023 r., gdy ruch turystyczny znormalizował się, sytuacja uległa odwróceniu i sklepy skierowane głównie do mieszkańców przewyższyły pod względem wyników sklepy zorientowane na turystów.

Studenac zadebiutuje na giełdach w Warszawie i Zagrzebiu

Jeśli IPO zakończy się po myśli oferujących, akcje spółki zadebiutują na giełdach w Warszawie (GPW) i Zagrzebiu (ZSE). W Polsce walory będą notowane po PLN, a w Chorwacji w euro. Według deklaracji, będzie można skorzystać z tzw. arbitrażu, jeśli cena na rynkach będzie znacząco różnić się. Warto też zaznaczyć, że spółka jest zarejestrowana w Luksemburgu (podobnie jak Allegro czy Żabka), a więc podlega pod tamtejszy nadzór i tam będzie organizować roczne walne zgromadzenia akcjonariuszy.

Część inwestorów zastanawia się zapewne, dlaczego chorwacka sieć sklepów wybrała polską giełdę. Tu powodów można wskazać kilka. Przede wszystkim, giełda w Chorwacji jest relatywnie mała. W sumie jest tam notowanych ok. 80 spółek, z czego największa (Hrvatski Telekom) ma kapitalizację niecałych 3 mld euro. Ostatnie „duże” IPO na ZSE miało miejsce w 2021 r., gdy wchodziła firma SPAN. Oferta opiewała wówczas na 13,5 mln euro. Na tym tle debiut takiej marki jak Studenac to olbrzymie wydarzenie tamtejszego rynku. Jak usłyszeliśmy od przedstawicieli spółki, na ten moment jeszcze nie wiadomo, jaka część akcji Studenaca trafi do obrotu na GPW, a jaka na ZSE. Finalna wartość będzie miała istotne znaczenie dla płynności akcji na GPW.

Z kolei sam sprzedający – fundusz Enterprise Investors – ma już przetartą drogę na GPW. Przypomnijmy, w 2017 r. wyszedł z inwestycji w Dino Polska. Dodatkowo znaczna część zarządu Studenac Group to Polacy.

Wyniki finansowe

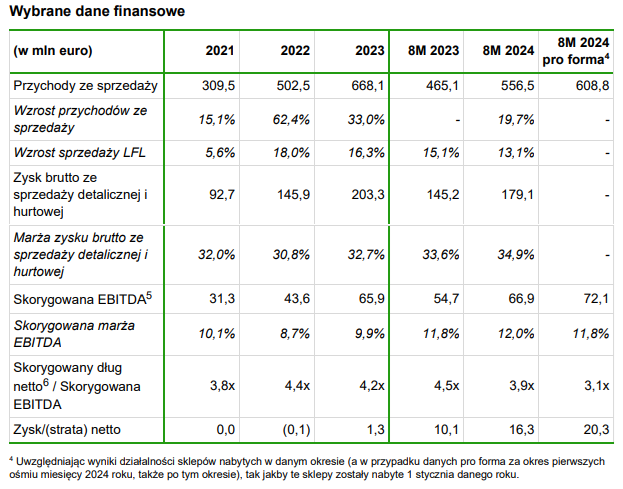

Od przejęcia spółki w 2018 r. przez EI, Studenac rośnie w imponującym tempie i poprawia wyniki. Jak podaje firma, średnioroczny wzrost (CAGR) przychodów w okresie 2021-2023 sięgnął 47 proc. Skorygowana EBITDA wzrosła z 31,3 mln euro do 65,9 mln euro (CAGR na poziomie 45,1 proc.). Dla porównania, w tym samym okresie chorwacki sektor spożywczy zanotował skumulowany roczny wskaźnik wzrostu (CAGR) na poziomie 5,5 proc.

W 2023 roku przychody grupy wyniosły 668,1 mln euro. W pierwszych ośmiu miesiącach 2024 roku Studenac osiągnął skonsolidowane przychody ze sprzedaży w wysokości 556,5 mln euro, co oznacza wzrost o 19,7 proc. r/r, przy wzroście LFL o 13,1 proc. W tym samym okresie skorygowana EBITDA wzrosła do 66,9 mln euro (+22,3 proc. r/r). Przychody ze sprzedaży pro forma i skorygowana EBITDA pro forma za pierwsze osiem miesięcy 2024 roku wyniosły odpowiednio 608,8 mln euro i 72,1 mln euro.

Źródło: Spółka

Studenac kusi wizją szybkiej ekspansji biznesu

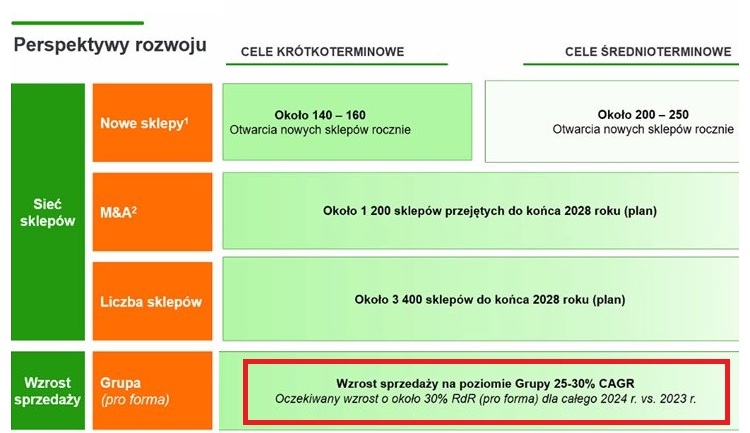

Studenac pokazał, że potrafi szybko rosnąć. Spółka wychodząc z ofertą mocno akcentuje swój wzrostowy profil i na nim opiera wycenę biznesu w IPO. Na koniec września 2024 roku Studenac posiadał 1.404 sklepy. Do 2028 r. sieć ma się powiększyć do 3.400 sklepów.

Podczas konferencji spółka zasygnalizowała, że w krótkim terminie chce otwierać 140-160 sklepów rocznie, a w średnim terminie ok. 200-250 nowych sklepów rocznie.

– Mamy bardzo duży potencjał. Rynek w Chorwacji i Słowenii liczony jest na 3,9 tys. dodatkowych lokalizacji w naszym formacie, czyli proximity – powiedział podczas konferencji prezes Michał Seńczuk.

W planach jest dodanie do końca 2028 roku około 1.200 sklepów w wyniku przejęć. „Mamy otwarte rozmowy ze znaczącą liczbą podmiotów” – powiedział członek zarządu Michał Halwa.

– Jeśli spółce udałoby się zrealizować cele sprzedażowe (CAGR 25-30 proc. w średnioterminowej perspektywie), to niewątpliwie potwierdziłaby swój wzrostowy profil. Pamiętajmy o tym, że inwestorzy lubią spółki, których sprzedaż rośnie, aczkolwiek zakochują się „na zabój” w tych, co dodatkowo jeszcze szybciej zwiększają zyski – komentuje Przemysław Staniszewski, analityk StockWatch.pl.

Źródło: Spółka

Dywidenda

Dotychczas Studenac nie wypłacał dywidendy i nie posiada polityki w tym zakresie. W perspektywie średnioterminowej zarząd zamierza reinwestować zyski w działalność operacyjną. Takie podejście oczywiście wpisuje się we wspomniany wcześniej profil wzrostowy spółki.

– W przyszłości, w zależności od potrzeb, zarząd ponownie przeanalizuje politykę dywidendową, a decyzje w tym zakresie będą podejmowane w zależności od różnych czynników dotyczących spółki, w tym m.in. perspektyw, jej przyszłych zysków, wysokości nieskonsolidowanych rezerw podlegających podziałowi, zapotrzebowania na kapitał obrotowy, kondycji finansowej oraz nakładów inwestycyjnych i planów rozwoju, a także wymogów prawnych mających zastosowanie do wypłaty dywidendy przez spółkę – czytamy w prospekcie.

Wycena Studenac Group

Przy cenie maksymalnej 14,40 zł za akcję i założeniu uplasowania emisji w zakładanym rozmiarze kapitalizacja Studenaca wyniesie ok. 2,3 mld zł. W serwisie na potrzeby symulacji post-money zestawiliśmy wskaźniki Studenac Group z trzema już notowanymi na GPW sieciami handlowymi. Warto jednak zauważyć, że Dino Polska (kapitalizacja 38,84 mld zł) to sklepy o znacznie większej powierzchni, a Eurocash (1,07 mld zł) to w dużej mierze hurtownik.

Poniższe symulacje przeprowadzono dla danych finansowych za okres 1.10.2023 – 31.09.2024 i na dzień 31.09.2024 dla ceny maksymalnej wynoszącej 14,4 zł/akcję i kursu EUR/PLN równego 4,33. Źródło: Opracowanie własne/StockWatch.pl

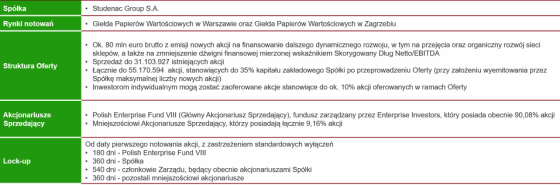

Parametry i ważne terminy oferty Studenac Group

W IPO Studenac oferuje łącznie 55,17 mln akcji, stanowiących do 35 proc. kapitału zakładowego po przeprowadzeniu oferty (przy założeniu wyemitowania maksymalnej liczby nowych akcji). Oferta składa się z dwóch części: akcji nowej emisji (24.066.667) i akcji sprzedawanych przez dotychczasowych akcjonariuszy (31.103.927). Akcjonariuszami sprzedającymi są: Polish Enterprise Fund VIII (PEF VIII), fundusz zarządzany przez Enterprise Investors (ma obecnie 90,08 proc. akcji), a także Beragua Capital Advisory, Heunadel Retail Invest, Elisario Limited oraz Vladimir Bosiljevac, którzy posiadają łącznie 9,16 proc. akcji spółki. Enterprise Investors po przeprowadzeniu oferty zamierza pozostać wiodącym akcjonariuszem Studenac.

Z emisji nowych akcji spółka zamierza pozyskać ok. 80 mln euro brutto. Środki te przeznaczy na finansowanie dalszego dynamicznego rozwoju działalności, w tym na przejęcia oraz organiczny rozwój sieci sklepów, a także na zmniejszenie dźwigni finansowej mierzonej wskaźnikiem skorygowany dług netto/EBITDA.

Oferta będzie skierowana do inwestorów w Polsce i Chorwacji. Na potrzeby procesu budowania księgi popytu przedział cenowy akcji oferowanych inwestorom instytucjonalnym ustalono na 13,60-14,40 zł oraz 3,14-3,32 euro za akcję. Zlecenia kupna od polskich i chorwackich inwestorów indywidualnych są przyjmowane po cenie maksymalnej ustalonej odpowiednio na 14,40 zł i 3,32 euro za akcję. W transzy detalicznej znajdzie się około 10 proc. akcji oferowanych w ramach oferty.

Inwestorzy indywidualni mogą składać zapisy na akcje spółki do 27 listopada do godziny 14:59 czasu środkowoeuropejskiego. Zlecenia są przyjmowane przez Santander BM oraz innych członków konsorcjum detalicznego, tj. Alior Bank, Biuro Maklerskie Pekao, Dom Maklerski BDM, ING Bank Śląski, Ipopema Securities, mBank, Noble Securities, BM PKO BP oraz Trigon Dom Maklerski. Ostateczna cena i liczba akcji oferowanych poszczególnym kategoriom inwestorów mają zostać opublikowane 27 listopada lub następnego dnia. Debiut na GPW w Warszawie oraz giełdzie w Zagrzebiu planowany jest na 10 grudnia.

Erste Group Bank będzie działał jako menedżer stabilizujący i będzie uprawniony do nabycia akcji na GPW lub ZSE w łącznej liczbie nieprzekraczającej 10 proc. ostatecznej liczby akcji oferowanych w ofercie w celu ustabilizowania ceny akcji.

Członkowie zarządu spółki, którzy są jej akcjonariuszami, zobowiązali się, że nie będą oferować ani sprzedawać akcji spółki (lock-up) przez okres 540 dni od daty pierwszego dnia notowania akcji spółki. PEF VIII ma lock-up na 180 dni, a spółka, mniejszościowi akcjonariusze sprzedający oraz mniejszościowi akcjonariusze niesprzedający (inni niż członkowie zarządu) przez okres 360 dni.