Artykuł sponsorowany

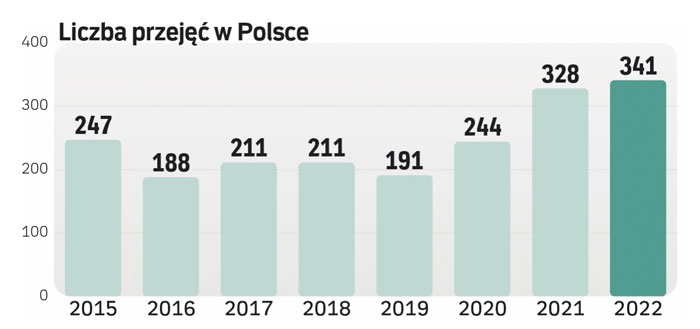

Jak wskazują najnowsze badania przedstawione w raporcie „M&A Index Poland”, opublikowanym przez Navigator Capital i Fordata, w I kwartale 2023 roku wykonano już 95 takich transakcji, co stanowi wzrost o 10,5% w stosunku do poprzedniego roku. Sytuacja na rynku fuzji jest więc na najlepszym torze, aby pod względem aktywności biznesowej, pobić poprzedni, rekordowy rok od czasu prowadzenia tych badań.

Liczba przejęć w Polsce od 2015 roku. Źródło: Rzeczpospolita

W pierwszym kwartale tego roku w naszym kraju dominowały przejęcia w branży technologii i mediów (16%), przemysłu (15%), a także FMCG (12%). Nowością jest tu rosnąca aktywność w sektorze przemysłowym, co może skłonić do przedstawienia wniosków o konsolidacji firm przemysłowych w Polsce. Raport zwraca też uwagę na rosnącą aktywność funduszy Venture Capital, stojących za tymi przejęciami. Bezpośrednio w okresie po pandemii ograniczyły one swoją działalność. Te fundusze teraz jednak uaktywniły się ponownie, wyszukując ciekawych okazji inwestycyjnych i skutecznie przeprowadzając fuzje.

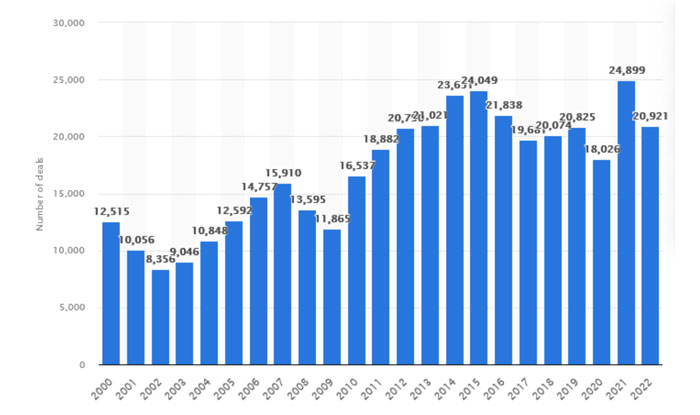

Jak wskazuje poniższy wykres, podobne tendencje wzrostowe występują na rynku amerykańskim, choć tam 2022 rok był nieco słabszy od poprzedniego roku.

Liczba przejęć i fuzji w USA od 2000 roku. Źródło: Statista.

Przejęcia i fuzję: ścieżka formalna i uścisk niedźwiedzia

Tradycyjną drogą do przejęcia lub fuzji jednego przedsiębiorstwa z drugim są otwarte negocjacje, poprzedzone poinformowanie opinii publicznej i otoczenia biznesu w formie komunikatu PR. Niekiedy przedstawia się także list intencyjny, w którym obie strony informują o toczących się negocjacjach, podejmując także podstawowe zobowiązania względem potencjalnej transakcji. W dużym stopniu takie postępowanie wynika z regulacji prawnych, do jakich zobowiązane są spółki emitowane na giełdzie.

Ale nie zawsze tak jest. Część firm decyduje się na bardziej agresywne i niekonwencjonalne podejście, używane aby przejąć drugą spółkę. Technika uścisku niedźwiedzia, bo tak się ją nazywa, jest formą podejścia wprost do inwestorów większościowych albo zarządu firmy, aby skłonić ich do sprzedaży spółki.

Technika Uścisku Niedźwiedzia: Korzyści dla Inwestorów

Ta technika jest dobrze znana wśród inwestorów instytucjonalnych, którzy wykorzystują ją do efektywnego przejmowania spółek. Jej istotę najlepiej podsumowuje Maxim Manturov, Dyrektor Doradztwa Inwestycyjnego we Freedom Finance Europe. Twierdzi on, że: „Technika uścisku niedźwiedzia to pojęcie używane w kontekście fuzji i przejęć (M&A), aby opisać agresywne podejście używane przez jedną firmę w celu przejęcia drugiej, na ogół notowanej na giełdzie. W tej strategii firma dokonująca przejęcia składa przekonującą i atrakcyjną ofertę bezpośrednio zarządowi, udziałowcom, albo radzie nadzorczej firmy przejmowanej, aby skłonić ich do zaakceptowania tego przejęcia. Oto kilka korzyści wynikający z korzystania z techniki uścisku niedźwiedzia:

Zademonstruj poważne zamiary: Prawidłowe zastosowanie metody uścisku niedźwiedzia musi demonstrować, że kupujący jest naprawdę zainteresowany przejęciem. Przedstawiając odważną i atrakcyjną ofertę, kupujący sygnalizuje, że naprawdę chce dokonać transakcji.

Szybkość i efektywność: Trafiając bezpośrednio do przejmowanej firmy z mocną ofertą, metoda uścisku niedźwiedzia może przyspieszyć cały proces M&A. Pozwala to na uniknięcie długotrwałych negocjacji lub wojen cenowych, które mogłyby nastąpić w przypadku, w którym oferta zostałaby przedstawiona w tradycyjny sposób.

Ograniczenie konkurencji: Rozpoczynając uścisk niedźwiedzia, kupujący może odstraszyć inne podmioty zainteresowane zakupem. Może to zapewnić przejmującemu przewagę konkurencyjną i zwiększyć szanse na sfinalizowanie transakcji.

Brak jawności: Metoda techniki uścisku niedźwiedzia może być przeprowadzona w sposób niejawny, ograniczają informacje wychodzące do otoczenia biznesowego, aż do momentu w którym obie strony transakcji będą gotowe do przedstawienia formalnego oświadczenia. Może to zapobiec różnym negatywnym efektom na biznesowe cele lub percepcje rynkowe podczas fazy negocjacji.”

Uścisk niedźwiedzia: zagrożenia dla inwestorów giełdowych

Rynek przejęć warto obserwować bardzo uważnie, ponieważ ma duży wpływ na ceny papierów wartościowych. Formalne przejęcia rozpoczynają się od licznych komunikatów, wypuszczanych przez oficjalne kanały. Pozwalają one zdecydować o inwestycji w firmę przejmowaną lub przejmującą. Na ogół jednak ruchy cenowe wynikające z tych przewidywalnych zdarzeń na rynkach są od razu dyskontowane przez inwestorów instytucjonalnych, tak więc nie skutkują dużymi ruchami cenowymi.

Inaczej jest w przypadku firm stosujących uścisk niedźwiedzia. O potencjalnym zainteresowaniu fuzją dowiadujemy się tutaj z przecieków medialnych, jakie wypuszczane są zresztą nieoficjalnie często przez samych inicjatorów fuzji. Jeśli chodzi o inwestowanie indywidualne, osoby śledzące te finansowe plotki, mogą zarabiać na ruchach cenowych, odgadując na ich podstawie kolejną fuzję, która kończy się często dużymi wzrostami cen akcji firmy przejmowanej. Zyskiwać może także firma przejmując drugie przedsiębiorstwo. Warunkiem jest jednak, aby sentyment rynkowy jest pozytywny dla tej transakcji, z analitykami oceniającymi zakup przez nieoficjalne negocjacje jako korzystne dla obu stron.

Jeżeli jednak te nieoficjalne rozmowy są postrzegane jako próba wrogiego przejęcia, dla obu spółek mogą zacząć się problemy. Inwestorzy mogą zmniejszyć zaufanie do obu stron transakcji, a to będzie prowadziło do potencjalnej wyprzedaży akcji. Zagrożeniem stosowania techniki uścisku niedźwiedzia jest też wystraszenie innych spółek, potencjalnie zainteresowanych przejęciem. Wszystko to może wpłynąć na zwiększenie zmienności cen akcji takiej spółki, a to będzie wiązało się z zagrożeniem dla stabilnego inwestowania długoterminowego. Angażując się w zakup akcji spółek znajdujących się w trakcie takich negocjacji, należy więc rozpoznać prawidłowo ryzyko, aby prawidłowo ocenić długoterminowy zwrot.