Susza na rynku pierwotnym. Przeprowadzenie z sukcesem debiutu giełdowego jest coraz trudniejszym procesem.

Tegoroczne statystyki nie pozostawiają złudzeń. Koniunktura na rynku pierwotnym cofnęła się do chudych lat sprzed wybuchu pandemii Covid-19. Od początku roku na rynku głównym GPW zadebiutowały zaledwie trzy spółki, ale w każdym z wypadków były to tylko przenosiny z NewConnect. Z doniesień medialnych wiadomo, że z planów upublicznienia zrezygnowały takie firmy jak Desa, 3LP czy Dr Irena Eris. Jak wyliczają eksperci firmy doradczej PwC, drugi kwartał 2022 roku stał pod znakiem wzrostu niepewności na rynku – wzrost inflacji i stóp procentowych, wprowadzane na nowo ograniczenia pandemiczne w Chinach oraz rosyjska inwazja w Ukrainie praktycznie zamknęły rynek kapitałowy dla większości emitentów.

– Poziom niepewności i warunki makroekonomiczne oraz geopolityczne uległy dalszemu pogorszeniu w drugim kwartale roku. W rezultacie przeprowadzenie z sukcesem debiutu giełdowego, nawet przez emitentów dobrze przygotowanych do IPO i działających w atrakcyjnych sektorach gospodarki, jest coraz trudniejszym procesem, wymagającym znaczącego zaangażowania po stronie zarządów spółek, odpowiednio wczesnej komunikacji z inwestorami i dobrej strategii pre-marketingowej. Transakcje przeprowadzone na największych europejskich giełdach w pierwszym półroczu dowodzą, że rynek nie jest zupełnie zamknięty na nowych emitentów i nawet w tak trudnym otoczeniu pojawiają się korzystne warunki na przeprowadzenie wybranych, pojedynczych transakcji. Niemniej powrót na rynek szerokiej fali emitentów wydaje się możliwy wówczas, gdy zmniejszy się poziom niepewności, a wraz z nim – coraz większa ostatnio różnica w oczekiwaniach co do wyceny spółek pomiędzy sprzedającymi (spółkami i właścicielami) a inwestorami – powiedział partner w zespole ds. rynków kapitałowych PwC Polska Bartosz Margol, cytowany w komunikacie.

W pierwszym półroczu 2022 roku na giełdzie w Warszawie odnotowano 9 ofert publicznych, wobec 19 w analogicznym okresie ubiegłego roku. Wszystkie miały miejsce na rynku NewConnect, a łączna wartość przeprowadzonych transakcji wyniosła jedynie 27,3 mln zł (6,9 mln euro), co oznacza spadek o 99,5 proc. w porównaniu do 2021 r., kiedy to odnotowano 19 IPO (z czego 5 na rynku głównym GPW) o łącznej wartości 5,9 mld zł (1,3 mld euro), w tym m.in. 2 megaoferty spółek Pepco Group (3,7 mld zł) oraz Huuuge (1,7 mld zł).

– Spośród 9 ofert przeprowadzonych na alternatywnym rynku NewConnect największą pod względem wartości ofertę przeprowadziła spółka z branży medycznej SDS Optic z IPO o wartości 11 mln zł (2,4 mln euro). Drugie i trzecie miejsce przypadło odpowiednio technologicznej spółce Noctiluca (oferta o wartości 4,6 mln zł) oraz BeeIN – spółce z sektora odnawialnych źródeł energii (oferta o wartości 4 mln zł) – wyliczają eksperci PwC.

W Europie niewiele lepiej

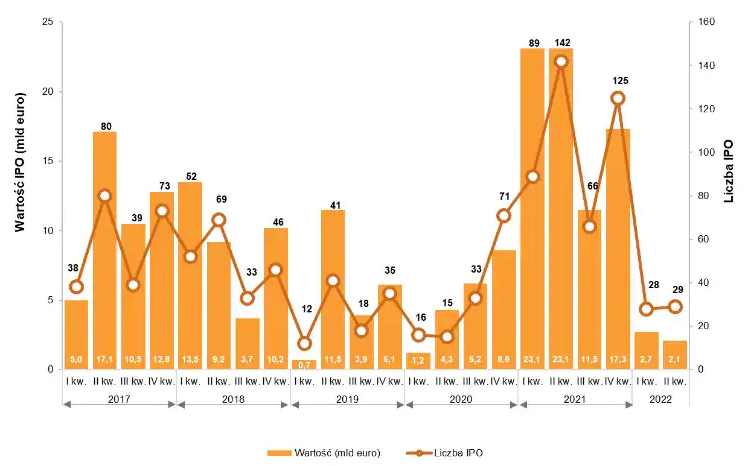

Zgodnie z danymi uzyskanymi przez PwC, w I połowie 2022 r. łączna wartość IPO w Europie wyniosła 4,8 mld euro i spadła w porównaniu do analogicznego okresu poprzedniego roku o 89,6 proc. W okresie od stycznia do czerwca 2022 r. miało miejsce 57 debiutów (wobec 231 w I połowie 2021 r.). W II kw. 2022 r. największym rynkiem pod względem wartości IPO okazała się giełda we Włoszech – Borsa Italiana z łączną wartością przeprowadzonych ofert (3 IPO) na poziomie 519 mln euro. Na drugim miejscu uplasowała się Nasdaq Nordic Stockholm (5 ofert o wartości 322 mln euro), a na trzecim – Euronext Paris (5 IPO wartych 305 mln euro).

– Największym IPO w Europie w II kw. 2022 r. była oferta spółki Industrie de Nora (474 mln euro) przeprowadzona na Borsa Italiana. Na pozostałych miejscach uplasowały się RA Special Acquisition Corp (oferta o wartości 219 mln euro, debiut na Euronext Amsterdam) oraz EPIC Suisse (debiut na SIX Swiss Exchange z ofertą o wartości 187 mln euro) – zakończono.

Źródło: IPO Watch Europe/PwC.