Mieszkania

Niemoc notowań deweloperów giełdowych

Akcjonariuszom spółek deweloperskich zapewne na długo utkwi w pamięci sesja z początku września tuż po obniżce stóp procentowych o 3/4 pp. O tyle ostre co absolutnie nieoczekiwane cięcie autorstwa RPP wywołało niemal paniczną wyprzedaż zarówno akcji na GPW jak i rodzimej waluty, ze skutkiem jej rekordowego osłabienia. Tymczasem indeks WIG-Nieruchomości zareagował dokładnie odwrotnie – euforycznym wybiciem ponad wartość 4 tys. punktów, do rekordowych poziomów swej już 11-letniej hossy, a także mocnym sygnałem kupna.

Jak wskazują eksperci portalu RynekPierwotny.pl niestety euforia nie potrwała zbyt długo, podobnie jak i wiarygodność wspomnianego sygnału, a jeszcze tego samego dnia zamknięcie sesji nieruchomościowego wskaźnika koniunktury wypadło sporo poniżej okrągłej wartości, a kolejne „górki i dołki” notowań od tamtej pory wypadają już na coraz niższych poziomach, skutkując sygnałami sprzedaży akcji deweloperów, z przełamaniem linii ponad rocznej fali wzrostowej na czele. Nie to wydaje się jednak najbardziej niepokojące.

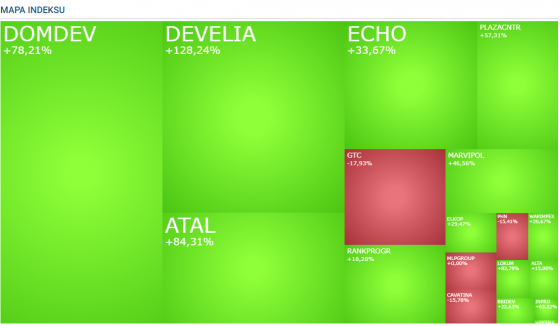

Szczególne obawy akcjonariuszy spółek deweloperskich, jak i innych o profilu nieruchomościowym notowanych na parkiecie rodzimej giełdy, może budzić sytuacja niemal kompletnej utraty korelacji subindeksu WIG-Nieruchomości z szerokim rynkiem. W ciągu pięciu tygodni jakie upłynęły od dnia wyborów parlamentarnych w połowie września, główne indeksy GPW zyskały na fali powyborczej euforii od 12 proc. do ponad 14 proc. odpowiednio w przypadku WIG i WIG20.

Jak zauważają eksperci, wyceny innych sektorów uczestniczących w rynku nieruchomości poszybowały w tym samym okresie w imponującym stylu, w przypadku WIG-Banki o, bagatela, prawie 25 proc., a giełdowej budowlanki o solidne 9 proc. Pytanie, skąd w tego typu okolicznościach totalna niemoc notowań deweloperów i innych spółek z segmentu nieruchomości, skutkująca ich średnio 5-procentową przeceną.

Czyżby jednak obawa o (nie)Bezpieczny Kredyt 2 procent?

Jak wiadomo za tegoroczną poprawę koniunktury sprzedażowej pierwotnego segmentu mieszkaniówki odpowiada program dopłat do kredytów mieszkaniowych BK2%. Już sama perspektywa jego uruchomienia w połowie roku coraz bardziej elektryzowała rynek, przyspieszając decyzje zakupowe tysięcy inwestorów indywidualnych, nabywających nowe lokale zarówno na coraz bardziej dostępny kredyt albo za gotówkę.

Jak wskazują eksperci portalu RynekPierwotny.pl, od początku misji programu dopłat do kredytów mieszkaniowych do dziś liczba wniosków o BK2% osiągnęła wyśrubowany poziom 70 tys. oraz 35 tys. decyzji. Z tej puli zapewne istotna część wsparła statystyki sprzedażowe deweloperów mieszkaniowych, w tym i omawianą stawkę spółek giełdowych.

Sęk w tym, że BK2% to typowy koniunkturalny dopalacz, sztuczny stymulator popytu oraz mało przewidywalny instrument wspierający okresowo rynek mieszkaniowy, windujący ceny mieszkań zarówno nowych jak i z drugiej ręki, ale co gorsza mocno drenujący rynkową ofertę. Szczególnie niepokojąco prezentuje się jej spadek na rynku pierwotnym, będący pokłosiem ograniczania produkcji mieszkań przez deweloperów. Co prawda w październiku relacje popytowo-podażowe pierwotnego segmentu mieszkaniówki uległy kosmetycznej poprawie, jednak ostatnie „gorące” tygodnie roku mogą tę kruchą odbudowę ponownie pogrążyć.

O ile można bowiem uznać za nieaktualną obietnicę wyborczą kredytu „zero procent”, lansowaną w kampanii wyborczej przez zjednoczoną opozycję, to po przejęciu przezeń sterów rządowych pod wielkim znakiem zapytania stanie nie tylko ciągłość dopłat, ale i sama kontynuacja programu BK2%. A tego typu okoliczność mogła by postawić branżę deweloperską przed niebezpieczną perspektywą załamania popytu na historycznie rekordowo drogie mieszkania, z trudnymi do przewidzenia konsekwencjami.

Autor: Jarosław Jędrzyński, ekspert portalu RynekPierwotny.pl