Po podwyżkach stóp procentowych raty idą górę, a zdolność kredytowa w dół (Fot. Adobe)

– Jeśli weźmiemy pod uwagę wszystkie złotowe kredyty mieszkaniowe, które posiadają rodacy, to okaże się, że przeciętny mieszkaniowy dług opiewa na około 190 tys. złotych, a do jego spłaty zostało 18 lat. Jeszcze we wrześniu – przed podwyżkami stóp procentowych – rata takiego długu opiewała na około 1125 złotych miesięcznie. Dziś ratę można oszacować na 1266 złotych, czyli o 141 złotych więcej. Dla porządku należy dodać, że jeszcze nie wszystkich kredytobiorców w Polsce dotknęła podwyżka stóp procentowych. Banki aktualizują bowiem oprocentowanie długów z pewnym opóźnieniem. Dostosowanie do nowych warunków rynkowych trwać więc może nawet kilka miesięcy – wylicza Bartosz Turek, główny analityk HRE Investments.

Źródło: HRE Investments

Każde 100 tysięcy kosztuje nas dodatkowe 75-80 złotych

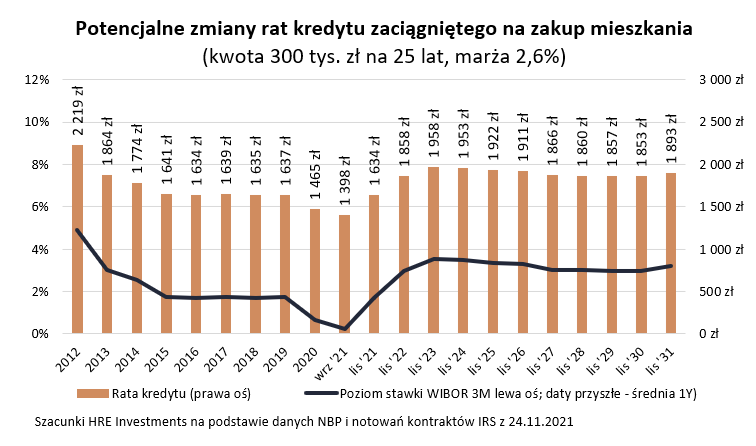

Oczywiście wyliczenia dotyczą przeciętnego kredytu mieszkaniowego. Problem z nim jest taki, że jak to zwykle jest ze średnimi – mało kto posiada taki „modelowy” kredyt tak samo jak mało kto zarabia np. tzw. średnią krajową. Ekspert przytacza więc jeszcze jeden przykład – osoby, która dopiero co zadłużyła się na 25 lat i 300 tys. złotych i we wrześniu cieszyła się oprocentowaniem na poziomie 2,85 proc.

– Lada moment warunki spłacania tego długu wyraźnie się zmienią, bo oprocentowanie może wzrosnąć do około 4,3 proc. Wyjściową ratę takiego długu można oszacować na trochę poniżej 1,4 tys. zł. Po uwzględnieniu przez bank podwyżek stóp procentowych rata wzrośnie do około 1.635 złotych – wylicza Turek.

Pożyczymy mniej niż we wrześniu

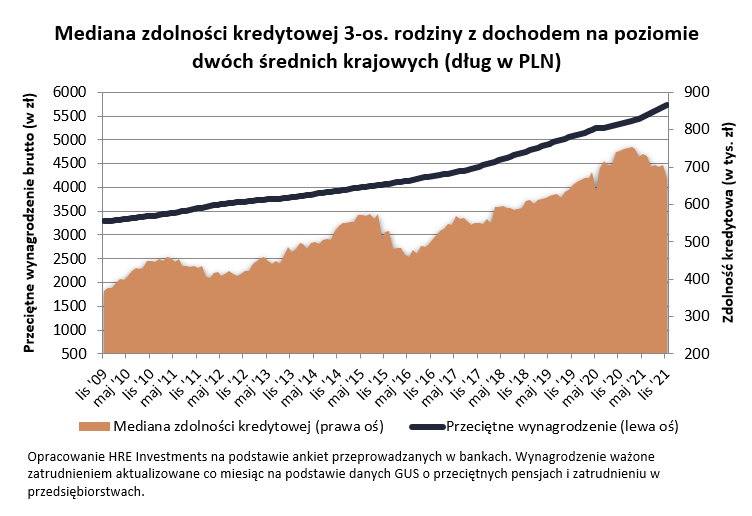

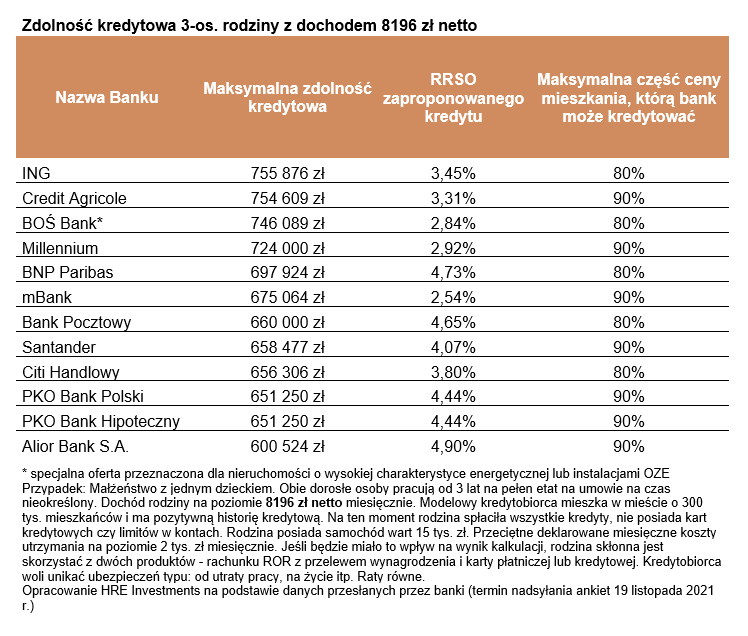

Gdyby tego było mało, to już dziś rosnące koszty kredytu wprost przekładają się na spadek zdolności kredytowej rodaków. Trzyosobowa rodzina, w której dwie osoby pracują i każda z nich przynosi do domu po średniej krajowej we wrześniu mogła zadłużyć się na 700 tysięcy złotych. Dziś – jak wylicza HRE Investments – jej zdolność kredytowa jest o około 100 tysięcy złotych niższa i powinna wynosi ok. 600 tysięcy.

– Konsekwencje podwyżek stóp procentowych widać już w ofertach banków. Niestety nie wszystkie instytucje, wypełniając naszą najnowszą ankietę, zdążyły już te zmiany uwzględnić. Ci, którym się to udało przyznają, że spadek zdolności kredytowej na przestrzeni ostatnich dwóch miesięcy wyniósł kilkanaście procent – dodaje Bartosz Turek.

Źródło: HRE Investments

Raty mogą jeszcze wzrosnąć

W Polsce wysokość raty kredytu w dużej mierze zależy od wysokości stóp procentowych. Ich poziom ustala Rada Polityki Pieniężnej, na czele której stoi Adam Glapiński. Jeśli wsłuchać się w jego ostatnie wypowiedzi, można uznać, że najgorsze jest już za nami, a więc może nawet nie będą potrzebne kolejne podwyżki stóp. Jednak rynek uważa inaczej, co doskonale widać po notowaniach kontraktów terminowuch na stopy procentowe (FRA). Aktualne kwotowania sugerują, że rynek spodziewa się na najbliższym posiedzeniu RPP (na początku grudnia) podwyżki stóp i to nawet o około 0,5 – 1 pkt. proc.

– Skoro już jesteśmy przy kontraktach terminowych na stopę procentową, to warto rzucić też okiem na długoterminowe prognozy. Wynika z nich, że aż do 2023 roku raty mogą rosnąć. I to nawet o 15-20 proc.. Tak wygląda z dzisiejszej perspektywy najbardziej prawdopodobny scenariusz, choć trzeba mieć świadomość, że potrafi się on wyraźnie zmienić pod wpływem napływających na bieżąco danych. Dość powiedzieć, że jeszcze niedawno rynek sugerował, że wrócimy do poziomu stóp procentowych sprzed epidemii dopiero za 2-3 lata. Dziś perspektywa ta skróciła się do co najwyżej kilku miesięcy.

Źródło: HRE Investments

Nikłym pocieszeniem jest to, że zazwyczaj w okresie wyższych stóp procentowych banki w końcu decydują się na bardziej zaciętą walkę o względy klientów i ograniczają marże.

– Póki co możemy co najwyżej trzymać kciuki za takie zmiany w przyszłości. Banki nie narzekają bowiem na brak klientów. Co prawda opadła fala wniosków kredytowych, ale wciąż jest ich dużo. Przypomnijmy, że apogeum popytu na kredyty przypadło na maj. Wtedy w przeliczeniu na dzień roboczy do banków trafiało po 2,5 tys. wniosków kredytowych. Dane BIK sugerują, że w październiku do banków napływało już mniej niż 1,9 tys. aplikacji dziennie – dodaje Turek.