Kamil Cisowski, CFA, dyrektor zespołu analiz i doradztwa inwestycyjnego DI Xelion.

Wtorkowa sesja w Europie i na całym świecie przyniosła kontynuację rozpoczętej w piątek gwałtownej wyprzedaży. Pewnym pozytywem może być fakt, że przecena na głównych rynkach traciła tempo, mimo że nie zatrzymywał się wzrost rentowności – główne indeksy na Starym Kontynencie spadały od 0,25 proc. (FTSE100) do 1,43 proc. (IBEX). Rynki strefy euro z narastającym niepokojem obserwują rozszerzające się spready między BTP (włoskimi 10-latkami) a bundami, które zbliżają się do 250 pb – choć wciąż są bez porównania niższe niż w 2012 r., szybko zbliżamy się do szczytów z 2020 r., co powoduje nasilającą się debatę, czy EBC nie zostanie zmuszone, by przeciwdziałać fragmentacji rynku europejskiego długu.

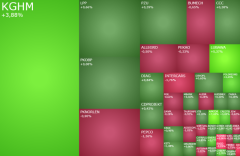

WIG20 wzrósł wczoraj o 1,33 proc., chociaż mWIG40 i sWIG80 spadło po odpowiednio 0,39 proc. i 0,88 proc. W tak trudnym otoczeniu sesja musi być widziana jako bardzo dobra, a jak to zwykle bywa, gdy WIG20 pozytywnie się wyróżnia, głównym sprawcą były banki. Santander drożał o 5,13 proc., Pekao o 4,27 proc., PKO BP o 2,81 proc., w czym wsparciem był pozytywny wynik stress testów NBP. Odbicie do ponad 91 zł zdołał wygenerować CD Projekt (+3,36 proc.).

Rentowności amerykańskich obligacji dwuletnich zamykały się powyżej 3,43 proc., a 10-letnich powyżej 3,47 proc. Skala ich wzrostu w ciągu ostatniego tygodnia jest największa od października 2008 r. O ile w przypadku rynku akcji wciąż nie doszło do „pełnej kapitulacji”, tu zasadniczo można o niej mówić, bo rynek wycenił całkowitą zmianę retoryki FOMC po środowym posiedzeniu. Przede wszystkim, jest niemal pewien (na 98,1 proc.), że wbrew wypowiedziom Jerome’a Powella i członków FOMC z ostatnich tygodni zobaczymy dziś podwyżkę o 75 pb, podobnie zresztą jak w lipcu. Do końca roku stopa miałaby dojść do przedziału 3,75-4 proc., czemu jeszcze 8 czerwca przypisywano zerowe prawdopodobieństwo. Nie podważając faktu, że majowe dane inflacyjne okazały się bardzo słabe, zastanawiamy się, czy faktycznie jeden odczyt uzasadnia zwiększenie skali podwyżek do końca roku o 100 pb, tak jak zostało to wycenione w mijających dniach. Wczoraj S&P500 zamknęło się 0,38 proc. niżej, a NASDAQ zyskał 0,18 proc., co może być widziane jako początek nadziei, że retoryka FOMC okaże się łagodniejsza od aktualnych oczekiwań.

W godzinach porannych lekko rosną kontrakty futures, w czym wsparciem są wzrosty na giełdach chińskich, wyraźnie silniejszych ostatnio niż reszta świata. Opublikowane w środę dane o chińskiej produkcji przemysłowej (0,7 proc. m/m vs. konsensus -1 proc. m/m) oraz sprzedaży detalicznej (-6,7 proc. m/m vs. konsensus -7 proc. m/m) zaskoczyły pozytywnie. Oczekujemy otwarcia w Polsce i Europie na plusach, zmienność w trakcie dnia powinny zagwarantować dane o amerykańskiej sprzedaży detalicznej. Celowo używamy tego określenia, bo w trakcie paniki wokół podwyżek stóp sygnał chłodzenia się gospodarki może wywoływać kontrintuicyjne reakcje. Finalnie kluczowe będzie oczywiście posiedzenie Fed. W najbardziej prawdopodobnym scenariuszu ruchu o 75 pb o zamknięciu zadecyduje konferencja, a w szczególności ewentualna aktualizacja tego, gdzie obecnie Jerome Powell widzi neutralny poziom stóp. Widziana przez niektórych podwyżka o 100 pb byłaby naszym zdaniem poważnym błędem, podważając bardzo zaufanie do Fed, więc nie wierzymy, że do niej dojdzie. Wbrew rynkowym wycenom widzimy natomiast niezerową szansę, że stopy zostaną dziś podwyższone o 50 pb, a ewentualne przyspieszenie tempa zostanie zapowiedziane na lipiec i wrzesień.

Komentarz przedsesyjny Domu Inwestycyjnego Xelion sp. z o.o. 15 czerwca 2022 r.

Kamil Cisowski, CFA, dyrektor zespołu analiz i doradztwa inwestycyjnego DI Xelion.

Opracowanie własne na podstawie danych opublikowanych w serwisach www.reuters.com, www.bloomberg.com, www.macronext.com, www.marektwatch.com, www.news.google.com, www.ft.com, www.bankier.pl, www.pb.pl, przy założeniu, iż powyższe dane są prawidłowe, pełne i nie wprowadzające w błąd, jednakże nie były one niezależnie zweryfikowane. Opracowanie ma charakter ogólny i nie może stanowić wyłącznej podstawy do podjęcia jakiejkolwiek decyzji inwestycyjnej przez jego odbiorcę. Przedmiotowe opracowanie nie może być interpretowane jako rekomendacja Domu Inwestycyjnego Xelion Sp. z o.o. w rozumieniu art. 76 z dnia 29 lipca 2005 roku o obrocie instrumentami finansowymi. Dom Inwestycyjny Xelion Sp. z o.o. ani autor nie ponoszą odpowiedzialności za następstwa decyzji inwestycyjnych podjętych na podstawie informacji i opinii zawartych w niniejszym opracowaniu, o ile przy ich sporządzaniu dołożono należytej staranności.