Makarony Polskie i wojna handlowa pomiędzy największymi sieciami

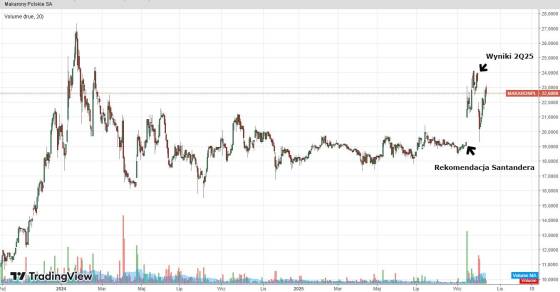

We wrześniu notowania Makaronów Polskich wyrwały się z blisko 2-letniej konsolidacji. Sygnał do dynamicznego wybicia dała wysoka rekomendacja Santander Biuro Maklerskie. W raporcie z 12 września Michał Sopiel zalecił kupno akcji z cena docelową 40 zł. W chwili wydawania rekomendacji akcje Makaronów Polskich wyceniano na rynku na 19,10 zł. Potencjał wzrostowy wynosił więc aż 109 proc. Wysoka przebitka nie przeszła bez echa. Po upublicznieniu notowania producenta makaronów urosły do ponad 24 zł.

Makarony Polskie pokazały wyniki i optymizm szybko się ulotnił

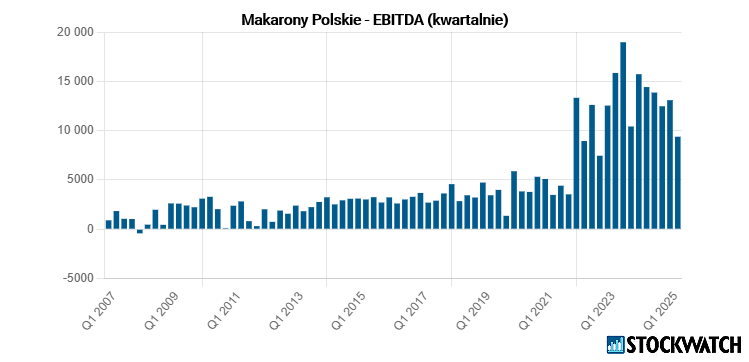

Optymizm dosyć szybko się ulotnił, kiedy Makarony Polskie przedstawiły wyniki za drugi kwartał 2025 r. Na poziomie zysków spółka zanotowała pogorszenie r/r. Zysk EBITDA w drugim kwartale 2025 r. był na poziomie 9,4 mln zł, czyli mniej niż w drugim kwartale 2024 r., kiedy EBITA wyniosła 14,4 mln zł. Marża EBITDA spadła z 20,3 proc. w drugim kwartale 2024 r. do 12,8 proc. w tym samym okresie roku 2025 r. Zysk netto w drugim kwartale 2025 r. był na poziomie 4,6 mln zł, wobec 8,7 mln w analogicznym okresie roku 2024.

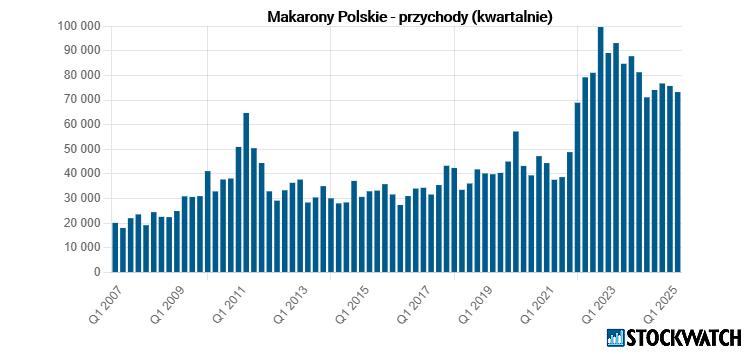

Przychody spółki w drugim kwartale 2025 r. wyniosły 73,3 mln zł i były wyższe niż w drugim kwartale 2024 r., kiedy były na poziomie 71,1 mln zł.

– Poza przychodami, które były mniej więcej zgodne z naszymi prognozami, kluczowe pozycje rachunku zysków i strat ukształtowały się poniżej naszych oczekiwań. Naszym zdaniem ta różnica wynika głównie z pogorszenia struktury sprzedaży zarówno w ujęciu r/r, jak i kw/kw. Jest to szczególnie istotne z punktu widzenia osiągniętych skonsolidowanych marż operacyjnych, ponieważ produkty makaronowe generują znacznie bardziej atrakcyjne parametry ekonomiczne w porównaniu z pozostałymi segmentami działalności. Zwracamy również uwagę na widoczny wzrost kosztów sprzedaży w ujęciu r/r (do 9 mln zł w II kw. 2025 r.), choć w ujęciu kw/kw pozostały one stosunkowo stabilne – czytamy w komentarzu Michała Sopiela, analityka Santander Biura Maklerskiego.

Źródło: Opracowanie własne/StockWatch.pl

Analityk przyznaje, że oczekiwał więcej, jeśli chodzi o rentowność Makaronów Polskich w drugim kwartale 2025 r. Ekspert ocenia, że pogorszenie struktury sprzedaży w ujęciu kwartalnym oznacza pewne ryzyka dla obecnych założeń modelu wyceny grupy.

Źródło: Opracowanie własne/StockWatch.pl

Napięta sytuacja na rynku spożywczym

– Niestety, ostatnio opublikowane dane przez Tarczyński S.A. za pierwsze półrocze 2025 r. wskazują, że sytuacja na krajowym rynku spożywczym mogła stać się bardziej napięta pod kątem sytuacji konkurencyjnej (co najmniej w perspektywie krótkoterminowej). Uważamy, że im silniejsza bieżąca pozycja rynkowa, tym lepsze perspektywy w horyzoncie średnio- i długoterminowym jeżeli chodzi o warunki współpracy z sieciami. W tym kontekście nie możemy wykluczyć, że Makarony Polskie mogą być zmuszone do zaoferowania bardziej atrakcyjnych cen swoim kluczowym klientom, aby zabezpieczyć swoje obecne udziały w rynku. Z drugiej strony, skłaniamy się ku opinii, że ocena potencjału marż operacyjnych spółki za cały rok na podstawie jednego kwartału może być w pewnym stopniu myląca, biorąc pod uwagę skrócony okres obowiązywania umów – napisał Michał Sopiel w komentarzu do wyników za drugi kwartał.

Analityk pozytywnie ocenił dość silny (ok. 54 proc. r/r) wzrost przychodów w segmencie przetworów mięsnych i warzywnych, który to może przynieść wymierne korzyści ekonomiczne w dłuższej perspektywie.

We wrześniowej rekomendacji Santandera oceniono pozycję przetargową grupy jako relatywnie silną z uwagi na posiadany know-how oraz szerokie portfolio produktowe.

– Obecnie obowiązujące standardy umów z sieciami handlowymi o długości ok. 3-6 miesięcy wydają się gwarantować relatywny komfort prowadzenia działalności operacyjnej. Krajowy rynek spożywczy postrzegamy jako dojrzały. Oczekujemy jego konwergencji w stronę cech obserwowanych w krajach Europy Zachodniej, tj. widzimy potencjał do wzrostu udziału dyskontów oraz marek własnych w rynku. W związku z planami dalszego organicznego rozwoju biznesu, oczekujemy że na przełomie 2027/28P grupa może być w stanie osiągać istotnie wyższe przychody – napisano w rekomendacji.

Zwrócono przy tym na potencjał do konsolidacji rynku. W ocenie analityka Santander Biura Maklerskiego potencjał do wypłaty dywidendy powinien pozostać niezagrożony, dzięki wysokiej, rentowności generacji wolnych przepływów pieniężnych. Przypomnijmy, że spółka 17 lipca 2025 r. wypłaciła dywidendę z zysku za rok 2024 w wys. 0,75 zł na akcję. Taką samą dywidendę wypłacono w 2024 r.

Presja sieci handlowych jak i konsumenta

Sama spółka dość ostrożnie ocenia swoją pozycję rynkową. W raporcie za pierwsze półrocze 2025 r. czytamy, że rynek makaronów w Polsce się ustabilizował. Istotna część uchodźców z Ukrainy opuściła nasz kraj, nieznacznie osłabiając naturalne wzrosty konsumpcji.

– Zjawisko małej dynamiki wzrostu gospodarczego na terenie rynku UE, zjawisko „tezauryzacji” (oszczędzania zamiast konsumowania) powodują wzrost presji kosztowej na europejskim rynku. Da się zaobserwować konsolidację w przemyśle spożywczym, co stanowi odpowiedź rynkową na słabnącą marżę. Pierwsze półrocze 2025 roku charakteryzowała presja zarówno sieci handlowych jak i konsumenta, który ograniczał swoje zakupy. Dla producentów okres ten, podobnie jak rok 2024, był dużym wyzwaniem ze względu na presję na obniżki cen ze strony sieci handlowych, jak i oczekiwanie przez konsumentów promocji cenowych – napisano w raporcie Makaronów Polskich.

Źródło: Opracowanie własne/StockWatch.pl

Podkreślono, że trendy, które najsilniej oddziałują na rynek makaronów to sytuacja makroekonomiczna związana z cenami żywności – europejscy konsumenci ograniczają zakupy do koszyka podstawowych potrzeb i produktów z długim terminem przydatności. Konsumenci dbają o swoje ograniczone budżety, dlatego coraz większego znaczenia przy podejmowaniu decyzji zakupowych nabiera cena produktu.

Obniżająca się marża skłania do konsolidacji oraz zmusza do poszukiwania nowych rynków zbytu – co wzmaga konkurencję.

Wojna handlowa pomiędzy największymi sieciami na marże

Dodano, że rynek dań gotowych rozwija się stopniowo i wciąż jest we względnie wczesnej fazie rozwoju. Wartość tego rynku w Polsce w 2024 roku wyniosła ok. 3,5 mld zł, przy wzroście nominalnym ok. 5 proc. (r/r). W latach 2025-2029 segment ten będzie rosnąć średniorocznie (CAGR) o 5 proc. Realnie tempo wzrostu w tym okresie będzie wynosić około 2 proc.

Makarony Polskie przyznają, że otoczenie rynkowe stało się bardzo konkurencyjne i wskazują na agresywna politykę handlową oraz presję cenową wywieraną rzez sieci handlowe.

Grupa tłumaczy, że spadek sprzedaży w pierwszym półroczu wynikał z obniżek cen na sprzedawane produkty, które były związane z niższymi cenami kupowanych surowców, szczególnie mąki.

Do pozytywów spółka zalicza dynamicznie rozwijająca się sprzedaż nowej linii dań gotowych na tackach i w miseczkach pod marką SoFood oraz makaronowych produktów funkcjonalnych – w pierwszym półroczu 2025 produkty te pozwoliły generować wyższe marże przy mniejszym wolumenie sprzedaży.

W raporcie za pierwsze półrocze zapowiedziano, że grupa będzie kontynuować przyjęty model operacyjny oraz wewnętrzne działania zwiększające efektywność kosztową, niemniej czynnikiem mogącym mieć negatywny wpływ na wyniki prowadzonej działalności w kolejnych miesiącach jest narastająca presja cenowa i tzw. wojna handlowa pomiędzy największymi sieciami na marże, co może przełożyć się na sytuację producentów.

Makarony Polskie są jednym z największych producentów makaronów w Polsce i regionie CEE. Posiadają zakłady produkcyjne makaronów w Rzeszowie, Częstochowie i Korpelach oraz zakład produkcji dań gotowych w Stoczku Łukowskim. Spółka jest notowana na GPW od 2007 r.

Raport analityczny dla Makaronów Polskich powstał w ramach Programu Wsparcia Pokrycia Analitycznego GPW, na zamówienie Giełdy Papierów Wartościowych w Warszawie. Pełna treść rekomendacji wraz z wymaganym przez prawo disclaimeram jest dostępna na stronie www.gpw.pl/gpwpa