Do końca roku pozostało jeszcze trochę czasu, ale już teraz widać, jakie spółki mają szanse w wyścigu o tytuł najlepszej spółki 2019 r.

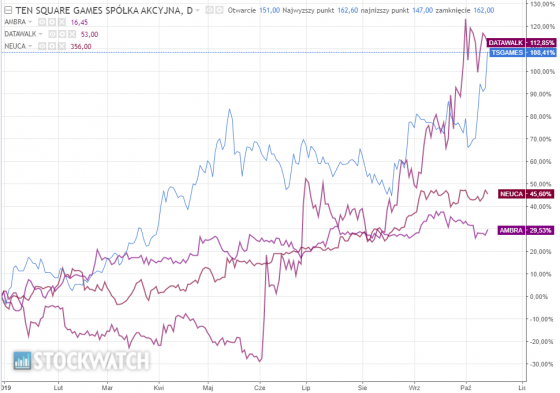

Na warszawskiej giełdzie od kilku miesięcy hula bessa. Na ten moment tylko jeden z trzech głównych indeksów może pochwalić się dodatnią stopą zwrotu. Mowa o sWIG80, który od stycznia zyskał ponad 8 proc. W tym samym czasie WIG20 schudł o 5,7 proc., a mWIG40 stracił ok. 8 proc. U progu wieszczonego ze wszystkich stron spowolnienia gospodarczego o zyski i wysokie stopy zwrotu nie jest łatwo, ale nie oznacza to, że kandydatów do walki o tytuł najlepszej spółki 2019 r. będzie brakowało.

Do zaszczytnego miana będzie pretendować Neuca, której kurs konsekwentnie zmierza w stronę szczytów sprzed kilku lat. Akcje dystrybutora leków od stycznia podrożały już o 46 proc. Do rekordów z 2017 r. brakuje już tylko kilku procent. W II kwartale 2019 r. spółka pokazała solidną poprawę wyników względem poprzednich okresów. Dotyczy to wszystkich poziomów rachunku wyników: sprzedaży, marży handlowej, zysku operacyjnego i netto. Kwartalna dynamika sprzedaży na poziomie 11,8 proc. r/r nie tylko wygląda imponująco na tle historycznych osiągnięć spółki, ale też bije na głowę dynamikę wzrostu całego rynku (+7,7 proc. r/r). Jeszcze lepiej wypadł zysk operacyjny, który podskoczył r/r o 43 proc. do 37,5 mln zł.

– Była to zasługa oczywiście rosnącej marży handlowej, ale również bardzo dobrego wyniku na kosztach SG&A (kosztach sprzedaży i zarządu). Koszty wzrosły r/r tylko o 2,3 proc., co dało absolutny przyrost o wartość 3,7 mln zł. To naprawdę bardzo dobry wynik, biorąc pod uwagę dwucyfrową dynamikę sprzedaży. Dynamika zysku operacyjnego byłaby jeszcze wyższa, ale została pomniejszona o ujemną zmianę na pozostałej działalności operacyjnej – komentuje Przemysław Staniszewski, analityk StockWatch.pl w omówieniu wyników grupy Neuca za II kwartał 2019 r..

Cały czas trzeba jednak pamiętać o tym, że w ujęciach procentowych rentowność operacyjna Neuki jest niska. Obecnie jest to 1,9 proc. i trudno oczekiwać, aby rentowność nagle wystrzeliła, bo taka jest właśnie charakterystyka spółek handlowych. Neuca jest przede wszystkim dystrybutorem leków i działa na rynku ściśle regulowanym, gdzie istotna część sprzedaży ma ustalone marże urzędowe (leki refundowane).

– Z jednej strony możemy spojrzeć na perspektywy spółki w dość optymistyczny sposób. Oczekiwany jest stabilny wzrost rynku farmaceutyków w Polsce w ujęciu kilku procentowym rocznie, dzięki zmianom demograficznym (starzenie się społeczeństwa) oraz społecznym (wzrost świadomości konieczności dbania o zdrowie). Dodatkowo spółka utrzymuje wysoko marżową działalność na rynku marki własnej oraz rozwija kontakty z pacjentem poprzez segmenty przychodni i badań klinicznych. W długim okresie zapewne tworzy to przewagę konkurencyjną i może być pewnym wyróżnikiem na rynku – podsumował analityk StockWatch.pl.

Kolejnym mocnym kandydatem do miana najlepszej spółki 2019 r. jest DataWalk. Od początku roku akcje dostawcy platformy analitycznej podrożały o ponad 110 proc. DataWalk stworzył autorskie oprogramowanie do analizy sieci powiązań między olbrzymimi zestawami danych. Takie oprogramowanie stosowane jest np. przy wykrywaniu oszustw, praniu brudnych pieniędzy, identyfikacji nadużyć w procesach zakupowych czy wyłudzania nienależnych ubezpieczeń. Spółka w bieżącym roku zaraportowała wiele pilotów oraz podpisanych umów, co naturalnie uprawdopodobniło jakość produktu i spowodowało powrót kapitalizacji w okolice szczytów z 2015 roku. Jak dotąd największym i najgłośniejszym sukcesem jest podpisana w czerwcu umowa z RI na rzecz Departamentu Sprawiedliwości. Wartość szacunkowa całego projektu to około 500 mln USD. Ale to wieloletni budżet, więc zapewne tylko niewielka część tej kwoty przypadnie na wrocławską firmę.

DataWalk to wciąż bardziej start-up, który od strony finansowej chłonie gotówkę i generuje straty. Spółka dość konsekwentnie twierdzi, że jej podstawowym celem nie jest osiągnięcie rentowności. Zamierza skupić się na zdobyciu referencji (20 kluczowych klientów do roku 2022) i walczyć o jak największy kawałek rynku. Jeśli jej się uda, może zostać nowym polskim „jednorożcem”.

– Czekamy na to, aby wyniki drugiego półrocza 2019 roku i pierwszego w kolejnym roku jasno pokazały, że spółka nie tylko podpisuje piloty i umowy sprzedażowe, ale również realizuje je szybko i co najważniejsze fakturuje je oraz otrzymuje za nie gotówkę – podsumowuje Przemysław Staniszewski.

Jasną gwiazdą na giełdowym nieboskłonie jest Ambra. W tym roku notowania producenta i dystrybutora win urosły o 29 proc., a we wrześniu ustaliły nowy historyczny rekord na poziomie 17,70 zł za akcję. Spółka niedawno opublikowała wyniki ostatniego kwartału roku obrachunkowego 2018/2019 roku, które niewątpliwie wypadły pozytywnie. Spółka wynikami za cały miniony rok pokazała, że potrafi istotnie zwiększać sprzedaż i panować nad niekorzystnymi trendami kosztowymi takimi jak płace, energia czy różnice kursowe. Efektem dobrze działającego i rosnącego biznesu jest rekordowa dywidenda. Producent i dystrybutor win do podziału między akcjonariuszy chce przeznaczyć 17,6 mln zł. Proponowana stawka 0,70 zł, to 2 grosze więcej niż przed rokiem i o 10 groszy więcej niż przed dwoma laty. Proponowany dzień ustalenia prawa do zysku to 30 października, a wypłaty 14 listopada.

– Spółka w tej chwili kończy poszerzanie swojej oferty w sklepach Centrum Wina (marka Distillers Limited) w alkoholach mocnych i zapewne będzie się skupiać na promowaniu nowych produktów (CIN CIN Free, Winnice Zamojskie) jak i nowych akwizycji. Na plus wciąż zapewne będzie oddziaływać rosnący rynek wina w Polsce. Choć spożycie wina w kraju wzrasta, to jednak wciąż jesteśmy w szarym ogonie, jeśli chodzi o Europę i spożycie wina na głowę. To jasno pokazuje, że potencjał wzrostowy tego rynku wciąż jest znaczny, a spółka konsekwentnie wdrażając strategię ładnie rośnie wraz z rynkiem – komentuje Przemysław Staniszewski, analityk StockWatch.pl.

Na liście pretendentów do najlepszej spółki tego roku nie powinno zabraknąć Ten Square Games. Producent gier niedawno awansował z indeksu sWIG80 do mWIG40, a jego kapitalizacja tylko od stycznia urosła o 97 proc. i w październiku z impetem przebiła poziom 1 mld zł. Ten Square Games co kwartał pokazuje świetne wyniki i co miesiąc raportuje szacunkowe przychody, które dzięki fenomenalnym wynikom Fishing Clash rosną w imponującym tempie. Gra w samym II kwartale wygenerowała 43,1 mln zł przychodów (+146 proc. r/r i +15 proc. kw/kw), co odpowiadało za 86 proc. całego wyniku spółki.

– Warto zwrócić uwagę, że choć kwartalne przychody z Fishing Clash były rekordowe, to zostały wygenerowane przez relatywnie niewielką grupę użytkowników. W II kw. średnia miesięczna liczba graczy wyniosła 1,4 mln osób i była porównywalna r/r i o blisko 30 proc. mniejsza niż w poprzednim kwartale. Oczywiście oznacza to, że średni przychód z jednego aktywnego użytkownika musiał wzrosnąć i faktycznie tak się stało. Mamy plus 150 proc. r/r i plus 59 proc. kw/kw. Czy to oznacza, że ludzie zdecydowali się płacić znacznie większe kwoty? Nie. To pokazuje tylko naturę gier FTP. Spółka pozyskuje graczy, ale tylko część z nich zostaje dłużej w grze, natomiast znacząca część odpływa (mówią o tym wskaźniki retencji, które przez spółkę nie są ujawniane). Najwyraźniej w tym kwartale zmieniła się baza aktywnych graczy. Udział tych mocno zaangażowanych był relatywnie większy niż w poprzednich kwartałach. Oni nie porzucają gry – są i płacą – komentuje Paweł Bieniek, szef działu analiz StockWatch.pl.

Najnowsze dane wpisują się w dotychczasowy trend. Wstępne przychody ze sprzedaży za III kwartał wyniosły 67,9 mln zł (+36 proc. kw./kw.), a sam Fishing Clash wygenerował 57,7 mln zł (+34 proc. kw./kw.), do czego zapewne przyczyniło się uruchomienie sprzedaży gry w Chinach. Spółka nie powiedziała jeszcze ostatniego słowa. W najbliższym czasie zamierza wypuścić na rynek kilka nowych gier.