Fot. Gamescom

Tegoroczna jesień miała być długo wyczekiwanym punktem zwrotnym dla polskiego gamedevu. Inwestorzy liczyli, że szereg istotnych premier, z obszernym rozszerzeniem do Cyberpunka na czele, da przysłowiowego kopa branży i pchnie wyceny giełdowych studiów na wyższe poziomy. Póki co, bilans zysków i strat jest na mocnym minusie.

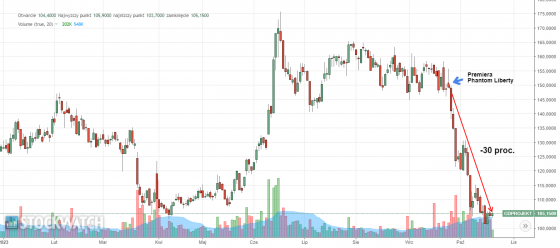

Huśtawka na akcjach

Jesienna czarna seria w polskim gamedevie rozpoczęła się dość paradoksalnie, bo od CD Projektu. Studio tym razem nie zawiodło i „dowiozło” Phantom Liberty. Najnowsza produkcja warszawskiego studia została ciepło przyjęta i wysoko oceniona przez graczy, a sprzedażowy wynik na poziomie 3 mln egzemplarzy wstrzelił się w konsensus analityków. Efekt: od momentu premiery dodatku kapitalizacja branżowego giganta skurczyła się o 30 proc., czyli 4,4 mld zł.

Jeszcze ostrzej rynek potraktował CI Games, które nie wyciągnęło wniosków z poprzednich premier i wydało długo oczekiwany Lords of the Fallen z licznymi niedociągnięciami. W pierwszych recenzjach gracze nie zostawili suchej nitki na produkcji, ale dzięki szybkim patchom i aktualizacjom udało się nieco poprawić średnią. Tydzień po premierze zaledwie 57 proc. z ponad 10,6 tys. recenzji na Steamie jest pozytywna. Efekt: od momentu pojawienia się pierwszych ocen LotF kapitalizacja CI Games skurczyła się o ponad 40 proc., czyli o blisko 0,4 mld zł.

W tym tygodniu los CD Projektu i CI Games podzieliły Polyslash i Road Studio. Notowania pierwszej spółki zapikowały po premierze Tribe: Primitive Builder, a drugiej – po długo wyczekiwanym Alaskan Road Truckers.

– Każda z premier ma inne tło i należy do niej podchodzić indywidualnie. Niemniej na rynku widać dwie tendencje, które w pewien sposób tłumaczą mocne spadki na kursach akcji. Po pierwsze, inwestorzy mają naturalną tendencję do dyskontowania zbyt optymistycznych (czasem nawet skrajnie optymistycznych) scenariuszy sprzedaży. Po drugie, sam rynek gier na przestrzeni ostatnich lat stał się trudniejszy. Strumień nowych tytułów jest potężny i naprawdę jest bardzo trudno przebić się z nową produkcją – mówi w rozmowie z StockWatch.pl Tomasz Rodak, analityk DM BOŚ.

„Zwiększa się ryzyko poszczególnych projektów”

Popremierowa seria przecen sprawiła, że sentyment do całej branży gamedev znów przechodzi poważną próbę. Dodajmy, kolejną, ponieważ od pamiętnej premiery Cyberpunka kryzysowych momentów było znacznie więcej. To duża zmiana, bo jeszcze kilka lat temu branża miała status ulubieńca inwestorów, a nawet była określana jako „wizytówka GPW”. Na przestrzeni ośmiu lat liczba notowanych spółek gamingowych podskoczyła z kilkunastu do blisko 100. Branża urosła na tyle mocno, że doczekała się nawet dwóch indeksów sektorowych WIG.GAMES5 oraz WIG-Gry.

Moda na gaming na GPW pojawiła się w 2014 r. po spektakularnych sukcesach Wiedźmina, Dying Light czy This War of Mine. Polskie studia zasłynęły innowacyjnością i kreatywnością w projektowaniu gier. To przyciągało inwestorów, którzy widzieli potencjał na tworzenie kolejnych opłacalnych produktów. Branży gier wideo sprzyjał fakt, że jeszcze kilka lat temu była ona jedną z najszybciej rozwijających się gałęzi gospodarki na całym świecie, a do tego zapewniała łatwą skalowalność dla każdego twórcy. Liczba graczy dynamicznie rosła, a wraz z nią kwoty wydawane na cyfrową rozrywkę. Jednak jak zaznaczają eksperci, od tego czasu wiele się zmieniło i obecnie o sukces komercyjny projektu jest znacznie trudniej niż dekadę temu.

– Branża gamingowa staje się coraz bardziej konkurencyjna. Liczba produkowanych gier oraz same budżety gier istotnie wzrosły w ostatnich latach. Wraz ze wzrostem budżetów produkcyjnych i marketingowych zwiększa się ryzyko poszczególnych projektów w spółkach gamingowych, a zwrot z inwestycji jest niższy niż kilka lat temu (przy założeniu sprzedaży podobnej liczby kopii). Duża konkurencja na rynku gamingowym sprawia, że tworzone gry muszą nie tylko być dopracowane pod względem technicznym, ale powinny również przyciągać graczy ciekawą koncepcją oraz dobrze przemyślaną rozgrywką. Niestety, nie zawsze udaje się spółkom gamingowym dopracować wszystkie te elementy na premierę, co powoduje wysyp negatywnych recenzji. Te wpływają na zainteresowanie grą oraz ostatecznie na wolumen sprzedaży w początkowym okresie po premierze, a następnie na ogon sprzedażowy danej gry – komentuje Piotr Bogusz, analityk Erste Securities Polska.

Polskie studia niejednokrotnie pokazały, że relatywnie niskim kosztem potrafią stworzyć dobrą grę. Jednak i tu w ostatnich latach kwestia coraz wyższych kosztów daje się we znaki. Przykładem jest CD Projekt, który na dodatek Phantom Liberty wydał łącznie 370 mln zł (produkcja + marketing). Dla porównania budżet produkcji oraz kampanii marketingowej podstawowej wersji Cyberpunka wyniósł 1,2 mld zł.

– Reakcja inwestorów zależy od budżetu, wielkości gry, liczby projektów w pipeline. W PlayWay’u, gdzie premier jest dziesiątki, klapa jednej czy drugiej produkcji nie ma większego znaczenia dla wyceny całej spółki. Inaczej sytuacja wygląda, gdy mamy jedną dużą premierę na 3-4 lata. W takich sytuacjach stawka jest wysoka. Tak jest chociażby w przypadku CI Games, którego strategia na kolejne lata wisi na włosku. Tym włoskiem jest wynik sprzedażowy Lords of the Fallen. Jeśli gra nie przyniesie zysków, to nie będzie budżetu na kolejne duże produkcje, o których myśli zarząd studia – dodaje Tomasz Rodak.

Jak dodaje analityk DM BOŚ, gracze są coraz bardziej wymagający nie tylko pod kątem jakości gier, ale także w kwestii oryginalności konceptu i tworzenia zupełnie nowych światów.

– Patrząc na giełdową scenę, CD Projekt i 11 bit są tymi studiami, które podejmują to wyzwanie i próbują pokazać coś nowego. Natomiast studiom, które podchodzą odtwórczo i skupiają się na naśladowaniu innych czy prostej kontynuacji wcześniej wydanych gier trudniej jest przebić się na rynku – zaznacza Tomasz Rodak, analityk DM BOŚ.

Kolejne premiery za pasem

Końcówka 2023 roku będzie stała pod znakiem kolejnych polskich premier. 26 października na rynek trafi Ghostrunner 2 od One More Level. Po sukcesie pierwszej części studio ponownie połączyło siły z wydawcą 505 Games by stworzyć kontynuację. Druga odsłona nie będzie się mocno różnić od pierwszej części. To wciąż dynamiczna gra akcji FPP w cyberpunkowym świecie.

Kolejnym mocnym punktem jest premiera Niezwyciężonego autorstwa Starward Industries. Adaptacja powieści Stanisława Lema to retrofuturystyczny thriller science-fiction podany w formie gry przygodowej z widokiem z pierwszej osoby. Gracze wcielą się w Yasnę – członka kosmicznej grupy badawczej i będą eksplorować planetę Regis III. Gra zadebiutuje 6 listopada.

5 grudnia pojawi się The Thamaturge, którego producentem jest 11 bit studios. Gra jest RPG-iem osadzonym w Warszawie na początku XX wieku, a gracze w cielą się w tytułowego taumaturga, czyli człowieka umiejącego dostrzegać i wykorzystywać ezoteryczne istoty zwane Salutorami. Produkcja zaoferuje otwarty świat oraz walkę w systemie turowym z izometrycznym widokiem.

14 grudnia swoją premierę będzie mieć House Flipper 2, czyli kontynuacja hitu Frozen District, którego wydawcą jest PlayWay. W grze ponownie gracze wcielą się handlarza nieruchomości i będą kupować stare, zniszczone mieszkania, domy i apartamenty, by następnie doprowadzić je do stanu używalności i sprzedać z jak największym zyskiem.

Zaledwie dzień później, czyli 15 grudnia swoją premierę będzie miał Paranoid od studia Madmind. Kolejna produkcja bydgoskiego studia pozwoli graczom wcielić się w chorego psychicznie mężczyznę, który rusza na poszukiwania swojej zaginionej siostry. Paranoid to pierwszoosobowy survival horror.