Spółki Rafała Brzoski i Zygmunta Solorza chcą zainwestować w eobuwie.pl

Okres wyłączności będzie trwał do 31 marca 2021 r. – w tym czasie planowane jest wynegocjowanie i podpisanie finalnej dokumentacji transakcyjnej z oboma inwestorami. Wspomniana transakcja zapewni spółce Eobuwie pozyskanie nowych, silnych akcjonariuszy mniejszościowych, a Grupie CCC pozyskanie środków w wysokości 1 mld PLN i jednoczesne utrzymanie pozycji akcjonariusza większościowego w Eobuwie.

Grupa CCC wpływy ze sprzedaży mniejszościowego pakietu 20 proc. akcji Eobuwie planuje przeznaczyć na:

- ogólne cele korporacyjne, w tym częściową spłatę i refinansowanie zobowiązań, w kwocie

ok. 0,4 mld złotych, - dodatkowe zabezpieczenie finansowe na wypadek wprowadzenia kolejnych obostrzeń (lock-downów) związanych z pandemią COVID-19,

- rezerwę gotówkową niezbędną do przygotowania i częściowego sfinansowania, na bazie posiadanej opcji call wykupu, 25 proc. akcji Eobuwie należących obecnie do MKK3.

– Tą transakcją chcemy pozyskać dla Eobuwie renomowanych inwestorów, którzy wesprą firmę i jej zespół w dalszym, szybkim rozwoju i budowaniu pozycji europejskiego lidera w sprzedaży obuwia online. Pracownicy Eobuwia stworzyli unikatową firmę i bardzo dobre miejsce pracy oraz rozwoju – powiedział Dariusz Miłek, przewodniczący rady nadzorczej eobuwie.pl oraz przewodniczący rady nadzorczej CCC.

– Oczekujemy, że dzięki tej transakcji wzmocni się instytucjonalny akcjonariat Eobuwie. Pozyskane wpływy pozwolą nam natomiast na zabezpieczenie całej Grupy CCC w czasach trwającej obecnie pandemii, a także wesprą proces refinansowania zobowiązań, przy jednoczesnym zachowaniu pakietu większościowego Eobuwia. Oznacza to, że jesteśmy w stanie zaadresować najbardziej kluczowe wyzwania wszystkich stron – rozwój, płynność, cele finansowe, bezpieczeństwo – powiedział Marcin Czyczerski, prezes zarządu Grupy CCC.

– Eobuwie notuje obecnie stabilny i silny wzrost sprzedaży, jednocześnie poprawiając swoją rentowność. Uważamy, że naturalnym krokiem dla spółki będzie zadebiutowanie na giełdzie w perspektywie 2022 lub 2023 roku – dodał Marcin Czyczerski.

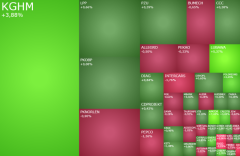

Grupa CCC jest liderem polskiego rynku sprzedaży detalicznej obuwia i jednym z największych jego producentów w Polsce. Spółka jest notowana na warszawskiej giełdzie od 2004 roku. Jej skonsolidowane przychody ze sprzedaży sięgnęły 5 844,7 mln zł w 2019 r.