Patryk Pyka, analityk zespołu analiz i doradztwa inwestycyjnego DI Xelion.

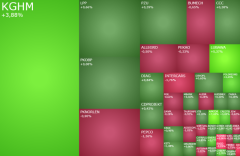

W poniedziałek polski parkiet siłą rozpędu z końcówki poprzedniego tygodnia zdołał rozpocząć notowania w dobrym stylu. Po godzinie sesji WIG20 zbliżył się do ważnego poziomu 1.800 pkt, po czym zapał kupujących wyraźnie się osłabił. Polski indeks blue chipów zakończył ostatecznie dzień na symbolicznym minusie (-0,2 proc.), osiągając przy tym obroty na poziomie 900 mln zł. Lepiej wyglądała sytuacja w drugiej i trzeciej linii spółek – mWIG40 zyskał 1,2 proc. a sWIG80 0,9 proc. Wśród największych spółek najlepiej radził sobie KGHM (+4,5 proc.) korzystający z odreagowania na rynku miedzi. Natomiast po drugiej stronie rynku znalazły się m.in. banki, które po piątkowym odreagowaniu ponownie odwróciły się w stronę spadków. W trakcie dnia poznaliśmy polską inflację bazową z wyłączeniem cen żywności i energii, która w kwietniu przyspieszyła do 7,7 proc. r/r i była najwyższa od 2001 r. (historia odczytów publikowanych przez NBP sięga 2001 r.). EURPLN powrócił do okolic 4,65, a USDPLN do 4,45. W umocnieniu złotego niewątpliwie pomogły doniesienia o rzekomym porozumieniu rządu z Komisją Europejską w sprawie akceptacji Krajowego Planu Odbudowy. Informację tę potwierdził również w poniedziałek minister rozwoju i technologii, W. Buda, który poinformował, że pierwsze środki z KPO będą wypłacone prawdopodobnie pod koniec okresu wakacyjnego.

Tymczasem za oceanem indeks S&P500 zakończył sesję ze zniżką o 0,4 proc., z kolei technologiczny Nasdaq zaliczył spadek o 1,2 proc. Wyśmienite nastroje obserwowane w piątek zostały stonowane, jednak trudno jednoznacznie mówić o powrocie silnej podaży. Po sześciu z rzędu spadkowych tygodniach (najdłuższa seria od 2011 r.) inwestorzy na Wall Street mają wyraźną ochotę na korektę wzrostową. Zdaniem M. Kolanovica z JP Morgan, rynek akcyjny zbyt mocno wycenia scenariusz recesji. Według stratega rynek akcji w USA uwzględnia w cenach ok. 70-proc. ryzyko recesji, a dla porównania rynek stóp procentowych ryzyko to szacuje na poziomie 20 proc. Warto też zwrócić uwagę, że obecna fala przeceny jest trzecią najdłuższą w ciągu ostatnich dwóch dekad (dłuższe fazy przeceny miały miejsce jedynie po pęknięciu bańki internetowej w latach 2000-2002 oraz podczas kryzysu w latach 2007-2009). Na rynku obligacji mogliśmy obserwować w poniedziałek kontynuację odreagowania – rentowności amerykańskich 10-latek powróciły poniżej poziomu 2,9 proc. Nie ulega wątpliwości, że poprawa sytuacji na amerykańskim rynku długu jest warunkiem koniecznym do tego, by pojawiło się więcej miejsca dla wzrostów cen akcji.

Komentarz przedsesyjny Domu Inwestycyjnego Xelion sp. z o.o. 17 maja 2022 r.

Patryk Pyka, analityk Zespołu Analiz i Doradztwa Inwestycyjnego, Dom Inwestycyjny Xelion

Opracowanie własne na podstawie danych opublikowanych w serwisach www.reuters.com, www.bloomberg.com, www.macronext.com, www.marektwatch.com, www.news.google.com, www.ft.com, www.bankier.pl, www.pb.pl, przy założeniu, iż powyższe dane są prawidłowe, pełne i nie wprowadzające w błąd, jednakże nie były one niezależnie zweryfikowane. Opracowanie ma charakter ogólny i nie może stanowić wyłącznej podstawy do podjęcia jakiejkolwiek decyzji inwestycyjnej przez jego odbiorcę. Przedmiotowe opracowanie nie może być interpretowane jako rekomendacja Domu Inwestycyjnego Xelion Sp. z o.o. w rozumieniu art. 76 z dnia 29 lipca 2005 roku o obrocie instrumentami finansowymi. Dom Inwestycyjny Xelion Sp. z o.o. ani autor nie ponoszą odpowiedzialności za następstwa decyzji inwestycyjnych podjętych na podstawie informacji i opinii zawartych w niniejszym opracowaniu, o ile przy ich sporządzaniu dołożono należytej staranności.