W „bessowym” 2022 roku nasz Portfel Cztery Fazy Rynku urósł o ponad 40 proc.

Na wstępie warto przypomnieć dwie kwestie. Po pierwsze, Portfel StockWatch.pl „Cztery Fazy Rynku” to nie demo czy „transakcje robione w Excelu”. Od początku inwestujemy realne środki na GPW, a stopa zwrotu uwzględnia koszty ponoszone na rynku (spready, prowizje etc.). Po drugie, portfel CFR to przede wszystkim projekt edukacyjny prowadzony przez Wojciecha Kręckiego, znanego na forum StockWatch.pl pod nickiem „Wojetek”. Portfel wystartował w styczniu 2017 roku z pulą 20 tys. zł i jak dotąd co roku bije rynek na głowę. Po 6 latach jego wartość wzrosła o 270 proc. do ponad 75 tys. zł. W tym samym czasie szeroki rynek (WIG) zaliczył ledwie 17,5-proc. wzrost.

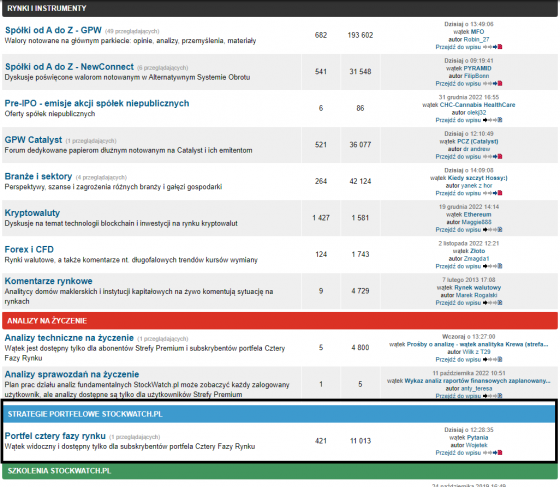

Wyniki portfela CFR

| Rok | Portfel Cztery Fazy Rynku | WIG |

| 2022 r. | +41,82 proc. | -17,08 proc. |

| 2021 r. | +3,92 proc. | +21,52 proc. |

| 2020 r. | +31,35 proc. | -1,4 proc. |

| 2019 r. | +38,25 proc. | +0,25 proc. |

| 2018 r. | +7,87 proc. | -9,5 proc. |

| 2017 r. | +29,6 proc. | +23,17 proc. |

| 2016 r. | +14,06 proc. | +11,38 proc. |

| 2015 r. | +1,25 proc. | -9,62 proc. |

| 2014 r. | +3 proc. | +0,26 proc. |

| 2013 r. | +68,79 proc. | +8,06 proc. |

| 2012 r. | +160,41 proc. | +26,24 proc. |

Prowadzący portfel Wojciech Kręcki od 2012 roku rokrocznie notuje zyski. Dla jasności należy dodać, że osiągnięty wynik uwzględnia prowizje maklerskie (0,38 proc.). Dostęp do portfela od 2017 roku jest dostępny w formie subskrypcji na StockWatch.pl. Źródło: Opracowanie własne

Edukacja przede wszystkim

Celem portfela jest edukacja inwestorów w zakresie budowy i praktycznego wykorzystania strategii inwestycyjnych. Każda transakcja jest szczegółowo omawiana pod kątem zysku, ryzyka jak i możliwych scenariuszy rynkowych. Wyznaczane są też limity dopuszczalnych strat (stop loss) oraz poziomy oczekiwanych zysków (take profit). Nie wszystkie transakcje są zyskowne, ale zawsze są uważnie analizowane pod kątem wniosków na przyszłość.

Dwa razy w tygodniu publikowany jest biuletyn omawiający zachowanie rynku i zajętych pozycji. To właśnie dzięki obserwacji realnych transakcji i analiz prowadzącego subskrybenci mogą poznać specyfikę inwestycji na polskiej giełdzie i wykorzystać praktyczną wiedzę w swoich inwestycjach. Poza regularnym omówieniem sytuacji w portfelu, Wojetek odpowiada na pytania subskrybentów dotyczące innych walorów, a także tłumaczy tajniki analizy technicznej i mechanizmy rynkowe. Prowadzący portfel Wojciech Kręcki od 2012 roku rokrocznie notuje zyski. Dla jasności należy dodać, że osiągnięty wynik uwzględnia prowizje maklerskie (0,38 proc.). Dostęp do portfela od 2017 roku jest dostępny w formie subskrypcji na StockWatch.pl

Statystyki i najciekawsze pozycje w portfelu

- Średni zysk dla pozycji: +26,49 proc.

- Średnia strata dla pozycji: -9,91 proc.

- Trafność: 54,17 proc. pozycji zyskownych

- Wynik względem indeksu WIG (alfa): +58,70 proc.

Tradycyjnie już dla portfela Cztery Fazy Rynku największe stopy zwrotu przyniosły małe i średnie spółki. W 2022 roku były to odpowiednio Arctic Paper (+162,52 proc. i +7,94 proc.), PCC Rokita (+54,16 proc.) oraz XTB (+52,88 proc. i 45,94 proc.). Swoją część do wyniku ogólnego dorzuciły też pozycje zarabiające na spadkach (tzw. shorty) na kursach największych spółek (m.in. +134,68 proc. względem depozytu na kontrakcie terminowym na spadki kursu Pekao oraz +100,28 proc. względem depozytu na kontrakcie terminowym na spadki kursu akcji Alior Banku)

Arctic (ATC) +162,52 proc. i +7,94 proc.

– Najwyższy zysk w 2022 roku w portfelu z jednej transakcji w historii zarówno kwotowo jak i procentowo. W zasadzie pierwsze zagranie można nazwać wzorcowym, bo kupowałem blisko wybicia i rozpoczęcia trendu wzrostowego, a wyjść z pozycji udało się praktycznie na jego szczycie tuż przed większymi spadkami. W kwestii drugiej transakcji, mimo iż zysk nie wygląda tu tak efektownie to raczej trudno byłoby to poprawić. Założeniem było, że ATC wróci do trendu i będzie jeszcze wyżej, to się nie spełniło i kurs zaczął konsolidację więc wzięcie zysków uważam również za udane posunięcie – podsumował prowadzący portfel Cztery Fazy Rynku Wojciech Kręcki

PCC Rokita (PCR) +54,16 proc.

– Pozycja otwarta jeszcze na początku 2021 roku i zamknięta na samym początku 2022 roku. Raporty wynikowe spółki w 2021 roku wskazywały wtedy poprawę wyników i to realizowało się z kwartału na kwartał w trwającej blisko rok inwestycji. Wyjście nastąpiło w konsekwencji wybitego stop lossa tuż przed wybuchem wojny na Ukrainie – dodał Kręcki.

XTB +52,88 proc. i +45,94 proc. (otwarta)

– Zakup akcji XTB w lutym bazował (oprócz wykorzystania wsparcia technicznego) przede wszystkim na fundamentalnym założeniu, że wybuch wojny i związany z tym skokowy wzrost zmienności na rynkach w pierwszym kwartale 2022 roku poprawi wyniki spółki. Tak się zresztą też stało, więc technika potwierdziła się później w fundamentach spółki. Obecnie pozycja w portfelu pozostaje w silnym trendzie wzrostowym i spodziewam się, że do czasu wypłaty dywidendy za rekordowy wynikowo 2022 rok tak pozostanie – wyjaśnił autor Portfela „Cztery Fazy Rynku”.

Pekao – pozycja krótka (+134,68 proc. względem depozytu na kontrakcie terminowym na spadki)

– Trend spadkowy na Pekao trwał praktycznie od połowy 2022 roku. Dla tej pozycji udało się wykorzystać jego końcówkę i zamknąć pozycję dzień przed długoterminowym dołkiem cenowym na kursie, inkasując całkiem solidny zysk z pozycji krótkiej. Obecnie sytuacja na notowaniach banku jest już zupełnie inna. Kurs wszedł w trend wzrostowy, więc nie większego sensu szukania nowych shortów – dodał prowadzący portfel Cztery Fazy Rynku Wojciech Kręcki

Kontrola ryzyka, czyli gdzie korzystaliśmy ze stop lossów

Oczywiście nie każda inwestycja w portfelu kończyła się zyskiem. Dlatego kluczową kwestią jest zawsze ścisła kontrola ryzyka. Dzięki ograniczeniu strat zleceniami stop loss, jak i kontrola wielkości zajmowanej pozycji, średnią stratę udało się ograniczyć do -9,91 proc., co przy średnim zysku z pozycji w wysokości +26,49 proc. pozwoliło zachować wysoką zyskowność portfela. Dzięki właśnie odpowiedniej proporcji średniego zysku do średniej straty procent zyskownych transakcji (54,17 z nich było zyskowne) nie jest tak ważny dla utrzymania zyskowności całego portfela. Każda zyskowna pozycja bowiem z nawiązką odrabia to co straciły te, które wypadły na stop lossie.

Action (ACT) -19,61 proc.

– Pozycja na Action była największą stratą procentową z 2022 roku. Kupno akcji dystrybutora elektroniki użytkowej miało miejsce jeszcze w grudniu 2021 roku, a założeniem było techniczne zakończenie korekty spadkowej po ostatnich wzrostach w granicach 14 zł. Po kilku tygodniach kurs jednak zamiast wrócić do wcześniejszego trendu przeszedł do spadków i złamał trwający trend wzrostowy. Wyjście nastąpiło na stop lossie pod koniec stycznia 2022 i uchroniło przed jeszcze głębszymi spadkami, jakie nadeszły w lutym w związku z załamaniem się szerokiego rynku – przekazał prowadzący Portfel „Cztery Fazy Rynku”

Auto Partner (APR) -16,48 proc.

– W przypadku akcji Auto Partnera błąd popełniony został już w założeniach. W wybicie kursu na nowy szczyt odbyło po długim trendzie wzrostowym z 2021 roku, który podbił cenę waloru o 300 proc. Po zajęciu pozycji kurs ustanowił ATH, a 2 tygodnie później Putin najechał Ukrainę, co w konsekwencji poskutkowało uruchomieniem stop lossa. Patrząc z szerszej perspektywy, to była słuszna decyzja, bo cena wciąż pozostaje znacznie niżej niż w momencie zajmowania pozycji – skomentował Wojciech Kręcki.

Opinie obecnych użytkowników portfela

Czy warto skorzystać z subskrypcji Portfel StockWatch.pl „Cztery Fazy Rynku”? Zapewne, jeśli sami odpowiemy na to pytanie, będziemy nieobiektywni. Dlatego głos oddajemy tym, którzy już sprawdzili skuteczność i przydatność subskrypcji.

– Od kilku miesięcy jestem stałym czytelnikiem portfela 4FR, a wcześniej miałem okazję śledzić publiczne portfele Wojtka. Rozpoczynając subskrypcję portfela liczyłem oczywiście na dużą dawkę praktycznej wiedzy. Dzisiaj, z absolutną pewnością, mogę stwierdzić, że dostałem to na co liczyłem. Zdobyta tutaj wiedza i doświadczenie, praktyczne porady Wojtka oraz kolektywna nauka wraz z innymi użytkownikami forum pozwoliły mi podejmować bardziej świadome decyzje inwestycyjne. A to ma przełożenie na wymierne korzyści – więcej niż zadowalającą stopę zwrotu z portfela! Dlatego biorąc to wszystko pod uwagę, bez chwili wahania, powiem, że decyzja o zakupie subskrypcji portfela 4FR była moją najlepszą decyzją inwestycyjną w roku 2019 – ocenia użytkownik Fidiasz.

– Korzystam z usług portfela „Cztery Fazy Rynku” od ponad roku. Jestem z tej usługi bardzo zadowolony. W szczególności dlatego, że realizowana strategia portfelowa daje satysfakcjonujące stopy zwrotu, które regularnie pobijają benchmark. Strategia ‚CFR’ w czytelny sposób opisuje sygnały wejścia/wyjścia z pozycji oraz wspomaga odpowiedzialne podejście do zarządzania kapitałem. Poza tym bardzo przydatna dla mnie jest możliwość wymiany opinii z Wojetek’iem oraz innymi uczestnikami portfela. Od czasu korzystania z tej usługi moje wyniki inwestycyjne się poprawiły, a dzięki zdobytej wiedzy zmniejszyły się moje koszty psychologiczne po zajęciu pozycji – ocenia użytkownik Andrjusza.

– Szkolenie, tak jak i cały portfel CFR, jak dla mnie, nieocenione. Co ja osobiście z Twojego szkolenia i portfela CFR wynoszę, to nauka podejścia do spekulacji na chłodno, technicznie, można by rzec, beznamiętnie. Stary, jaki przeskok u mnie nastąpił w moich operacjach giełdowych pod wpływem tego portfela… I nie chodzi mi nawet o zyski, tylko o „spokój ducha” i zmniejszony poziom stresu z jakim się tym zajmuję. Dzięki Ci za to wielkie. – opinia użytkownika kubekwp korzystającego z portfela oraz szkolenia „Skuteczna Analiza Techniczna”.

Ty też możesz korzystać z portfela StockWatch.pl

Subskrypcja portfela to rozwiązanie dedykowane dla inwestorów szukających merytorycznego wsparcia w handlu oraz wiecznie zadających sobie pytanie: czy to dobry moment na kupno lub sprzedaż akcji lub szukających dobrze rokujących spółek pod inwestycję. Proponujemy:

- nasz czas – Codziennie poświęcamy wiele godzin na analizę wykresów i poszukiwanie okazji do zajęcia pozycji z korzystnym stosunkiem ryzyka do zysku. Poinformujemy Cię mailem o wygenerowaniu sygnału i co tydzień podsumujemy aktualną sytuację rynkową i stan portfela

- naszą wiedzę – Prowadzący jest inwestorem z udokumentowaną historią zysków, który na przykładzie swojej strategii pokaże Wam jak generować i weryfikować poprawność sygnałów, zarządzać ryzykiem portfela, prowadzić pozycje i zamykać we właściwym momencie, co jest często niedoceniane przez początkujących inwestorów

- nasze doświadczenie – Nie wystarczy przeczytać wartościowej książki znanego amerykańskiego inwestora, aby skutecznie wykorzystać wiedzę w praktyce na polskim rynku kapitałowym. Kluczowa jest znajomość mechanizmów rynkowych, dyscyplina w realizacji założeń strategii, odpowiednie zarządzanie wielkością pozycji, czy filtrowanie fałszywych sygnałów. Dzięki doświadczeniu prowadzącego unikniecie niemiłych niespodzianek i będziecie uczyć się na cudzych błędach

W ramach opłaty otrzymujesz:

- cotygodniowe biuletyny opisujące prowadzenie otwartych pozycji, aktualne wyniki oraz obserwowane walory z potencjałem do wygenerowania sygnału do zajęcia pozycji

- powiadomienia mailowe o nowym biuletynie, wygenerowanym sygnale lub zmianach w portfelu

- analizy techniczne na życzenie i wsparcie w merytoryczne w indywidualnym wykorzystaniu sygnałów

- zamknięte forum dyskusyjne, gdzie prowadzący odpowiada na pytania i prośby subskrybentów