Best złożył pozew przeciw Kredyt Inkaso, byłemu prezesowi tej spółki Pawłowi Szewczykowi, byłemu wiceprezesowi Janowi Lisickiemu oraz firmie Grant Thornton Frąckowiak Sp z o.o. sp. k. o zapłatę 51,8 mln zł wraz z odsetkami ustawowymi. Odpowiedzialność firmy doradczej (badała sprawozdanie Kredyt Inkaso za rok obrotowy 2014/2015) ograniczono do kwoty 2,3 mln zł.

– Dochodzona przez emitenta kwota to równowartość szkody rzeczywistej poniesionej przez emitenta w związku z nabyciem przez emitenta akcji Kredyt Inkaso po zawyżonej cenie, ustalonej na podstawie nieprawdziwych i nierzetelnych sprawozdań finansowych Kredyt Inkaso za rok obrotowy 2014/2015, opublikowanych na stronie internetowej Kredyt Inkaso w dniu 19 czerwca 2015 r., a skorygowanych w następnych latach podatkowych – czytamy w komunikacie.

Przypomnijmy, że w 2015 r. Best kupił pakiet blisko 33 proc. akcji Kredyt Inkaso po kursie 40 zł za walor. Docelowo miało dojść do wielkiej fuzji w branży windykacyjnej. Jednak w trakcie negocjacji kością niezgody okazał się parytet wymiany akcji. Ostatecznie plan nie wypalił. Zarząd Kredyt Inkaso uznał proponowany parytet za niekorzystny dla swoich akcjonariuszy i skwitował go jako próbę wrogiego przejęcia. Od tego momentu między spółkami toczy się wojna.

Na innym froncie sytuacja jest odwrotna. Kredyt Inkaso żąda od konkurenta 60,73 mln zł tytułem naprawienia szkody wynikłej z wypowiedzenia umów o zarządzanie przez fundusze Trigon i Agio.

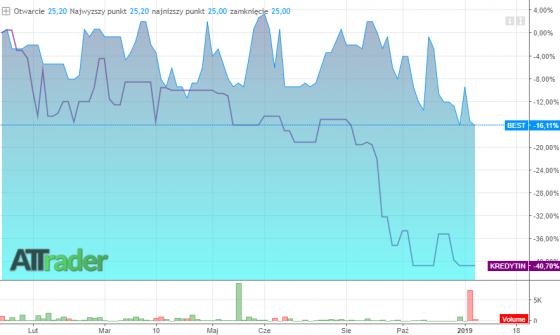

W środę na zamknięciu sesji jeden walor Kredyt Inkaso kosztował 11,40 zł. Z kolei ostatnią transakcję na akcjach Besta zawarto po cenie 25 zł. Notowania obu spółek w skali roku są na minusie. Kapitalizacja Besta skurczyła się o 16 proc., a Kredyt Inkaso aż o 40 proc.