W tym roku Generalna Dyrekcja Dróg Krajowych i Autostrad planuje przetargi na ok. 435 km dróg o wartości ok. 20 mld zł. Fot. GDDKiA.

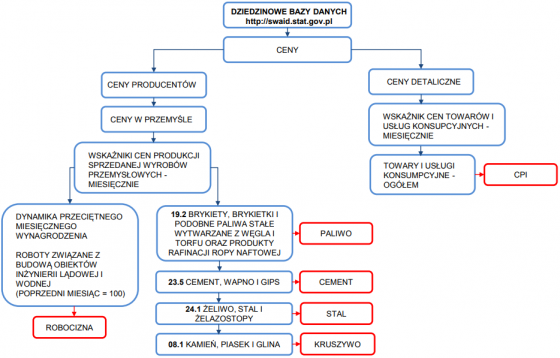

Na początku stycznia 2019 roku Ministerstwo Infrastruktury opublikowało założenia dotyczące waloryzacji nowych kontraktów zawieranych z Generalną Dyrekcję Dróg Krajowych i Autostrad oraz PKP PKL. Zgodnie z propozycjami, waloryzacja umów będzie comiesięczna, rozliczana na podstawie realnie wykonanych robót budowlanych, wraz z wystawionym przejściowym świadectwem płatności. Jej maksymalna wysokość wyniesie do 5 proc. kontraktu i będzie obliczana na podstawie wskaźników makroekonomicznych, publikowanych przez GUS. Te dane posłużą do stworzenia tzw. „koszyków waloryzacyjnych”, odrębnych dla kontraktów kolejowych i drogowych. W koszyku kolejowym znajdzie się 6 wskaźników: CPI, robocizna, paliwo, cement, stal i kruszywo. Z kolei koszyk waloryzacji kontraktów drogowych będzie dłuższy o jedna pozycję – ceny asfaltu.

Walka o marże

Waloryzacja kontraktów to mechanizm, który ma pomóc branży budowlanej poradzić sobie z dynamicznymi wahaniami cen na rynku. Mowa przede wszystkim o galopujących cenach materiałów, podwykonawców i paliw. Należy pamiętać, że od momentu złożenia oferty do podpisania umowy (np. w kontraktach drogowych) może upłynąć sporo czasu. A uwzględniając do tego realizację projektu, całkowity okres może być liczony nawet w latach. Spółki startując w przetargach w poprzednich latach nie miały jak przewidzieć i uwzględnić istotnych podwyżek. Nawet gdyby próbowały, nie wygrywałaby żadnego przetargu. Problem w tym, że te realia mocno się zmieniły na niekorzyść spółek.

Potężna presja kosztowa zbiera swoje żniwo także wśród firm notowanych na GPW. Tylko w ubiegłym roku wartość rynkowa spółek realizujących duże zlecenia dla GDDKiA i PKP PLK – m.in. Budimex, Trakcja, Unibep, Torpol, Elektrobudowa czy Elektrotim – drastycznie spadła. Roczne stopy zwrotu zamykają się w przedziale od minus 30 do nawet 60 proc.

Skrajnie negatywny scenariusz już zrealizował się w Astaldi, czyli u ważnego zleceniobiorcy GDDKiA i PKP PLK. Grupa odpowiedzialna jest m.in. za budowę linii kolejowych, rozbudowę warszawskiego metra oraz za tunel w ciągu Zakopianki. Pod koniec ubiegłego roku włoska firma przerwała realizację kontraktów i przestała płacić podwykonawcom. O sprawie zrobiło się głośno za sprawą protestów wielu firm zaangażowanych w kolejowe projekty. Samo Astaldi rozkłada ręce i wskazuje na problemy z zakupem i transportem materiałów budowlanych w odpowiednich ilościach, brakiem pracowników i rosnącymi cenami usług podwykonawców.

Branża liczyła na dużo więcej

Zasygnalizowane rozwiązania pozostawiają spory niedosyt. Krzysztof Pado z DM BDM zaznacza, że branża domagała się przede wszystkim waloryzacji kontraktów już realizowanych (zawartych głównie w latach 2016-17) i tych, które są obecnie w trakcie przetargu. Jak już wiadomo, największe problemy z rentownością dotyczą właśnie tych umów. Brak ujęcia „starych” kontraktów rewaloryzacją zaboli najmocniej te spółki, które mają wolno rotujący portfel zamówień. >> Dołącz do dyskusji na forum StockWatch.pl

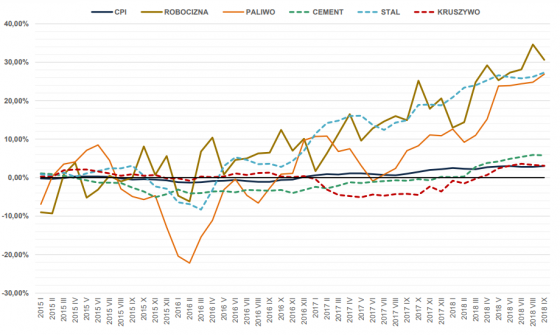

– Wprowadzenie bardziej „rynkowego” niż obecnie wskaźnika waloryzacji może w przyszłości wpłynąć na zwiększenie stabilności marż, przy czym jednak propozycja ma swoje dość wyraźne ograniczenia. Warto zwrócić uwagę, wzór na waloryzację jest tylko w 50 proc. „ruchomy”, więc przełoży się to na odgórne obniżenie zmienności wskaźnika waloryzacji. Drugim ograniczeniem jest ustalenie maksymalnego poziomu waloryzacji na 5 proc. wartości kontraktu. Przy dużych wahaniach cen nowe indeksy waloryzacji nadal nie muszą oddawać rzeczywistości na placach budowy, aczkolwiek być może będą działać lepiej niż dotychczasowe wskaźniki, które niewiele miały wspólnego z obrazowaniem strony kosztowej wykonawców. – zauważa Krzysztof Pado, ekspert z DM BDM.

W praktyce, jeśli rzeczywisty wzrost kosztów wyniesie 8 proc., to waloryzacja w takim wypadku wyniesie tylko 4 proc. Dodatkowo warto wspomnieć, że część tych kosztów będzie waloryzowana wskaźnikiem inflacji CPI. W zależności od typu kontaktu (stałe wagi dla nawierzchni bitumicznych, betonowych oraz kolejowych) waloryzacja wskaźnikiem inflacji dotyczyć będzie 17-23 proc. całości kosztów, co oznacza, że będzie największą pozycją w koszyku robót.

Pozostałe części koszyka (paliwo, robocizna, cement, asfalt, stal i kruszywo) stanowiące wg propozycji ministerstwa 27-33 proc. wszystkich kosztów, waloryzowane będą odpowiednimi wskaźnikami cen produkcji sprzedanej wyrobów przemysłowych publikowanych przez GUS. W takim wypadku pamiętać należy, że diabeł tkwi w szczegółach, a średni wskaźnik obliczany przez GUS nie zawsze będzie reprezentował zmiany kosztowe materiałów czy robocizny spółki realizującej dany kontrakt. Warto zwrócić uwagę, że wg danych z prezentacji np. wskaźnik cen asfaltu narastająco w latach 2015-2018 nie przekroczył 10 proc., podczas gdy przedsiębiorstwa alarmowały o wzroście cen tego materiału rzędu kilkudziesięciu procent. Podobną rozbieżność (choć na mniejszą skalę) można dostrzec w zakresie cen stali.

– Nie wydaje się, aby proponowane zmiany przyniosły przełom i rozwiązały obecne problemy z brakiem rentowności, w tym najważniejszy – płynności firm budowlanych. Oczywiście, rozwiązane to jest, w mojej opinii, lepsze niż sytuacja obecna i powinno pozwolić zarówno na przyspieszenie przetargów jak i minimalizację ryzyka wieloletnich postępowań sądowych z tytułu nieodpowiedniego poziomu waloryzacji. – komentuje Przemek Staniszewski, analityk StockWatch.pl.