Fot. mat. prasowe

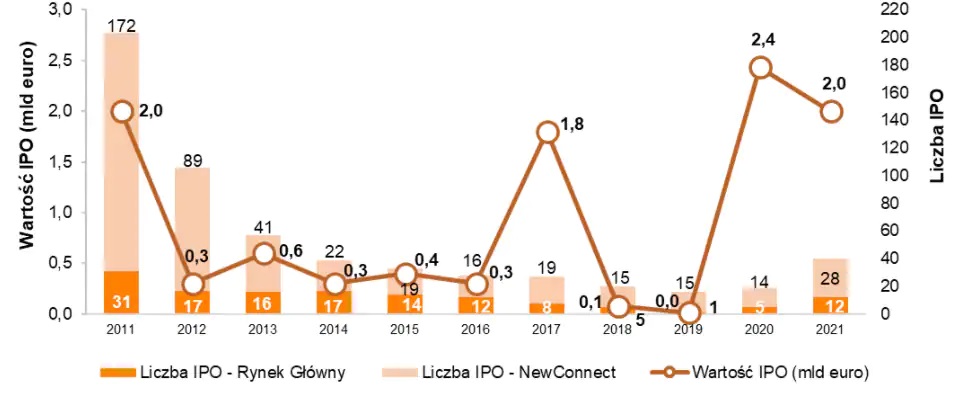

– W 2021 roku na Giełdzie Papierów Wartościowych w Warszawie były 44 debiuty wobec 19 w roku 2020. Łączna wartość przeprowadzonych ofert na GPW w minionym roku (łącznie na rynku regulowanym oraz NewConnect) wyniosła 9,313 mld zł (2,050 mld euro), co oznacza spadek o 15 proc. w porównaniu do 2020 r (warto zaznaczyć, że wtedy statystyki zdominowało IPO Allegro.eu o wartości 10,6 mld zł). Wśród 12 debiutów na [głównym] warszawskim parkiecie, największym była oferta Pepco Group 3,698 mld zł (818,3 mln euro), uplasowana na 20. miejscu największych IPO w Europie. Kolejne trzy miejsca pod względem wielkości oferty zajęły spółki Huuuge Games (1,666 mld zł/371,8 mln euro), Grupa Pracuj (1,12 mld zł/239,1 mln euro) oraz STS holding (1,078 mld zł/234,7 mln euro) – czytamy w komunikacie.

Na alternatywnym rynku NewConnect były w 2021 roku 32 debiuty. Dużą popularnością nieprzerwanie cieszyły się spółki z branży technologicznej – przede wszystkim gamingowe. Największym debiutem na nieregulowanym rynku było IPO producenta gier komputerowych Render Cube (wartość oferty wyniosła 16,3 mln zł). Na drugim i trzecim miejscu uplasowały się spółki Creotech Instruments z branży przemysłu kosmicznego (11,3 mln zł) oraz spółka technologiczna Woodpecker.co (11 mln zł), wymienia PwC.

Źródło: raport „IPO Watch Europe” PWC

– Miniony rok był zdecydowanie najlepszym okresem aktywności IPO na warszawskiej giełdzie od lat. Największa od 2013 liczba debiutów na obu rynkach łącznie, najwięcej debiutów na głównym rynku od 2016, oraz wysyp, jak na nasze warunki, dużych transakcji. W 2021 r. warszawski parkiet przyjął 4 oferty o wartości przekraczającej 1 mld zł, w tym dwie spółek zagranicznych, co jest wydarzeniem bez precedensu i buduje obraz rynku zasilanego regularnie dużymi debiutami o międzynarodowym zasięgu. Mimo nieco rozczarowujących wyników niektórych ‚spadkowych’ IPO, zainteresowanie debiutem potencjalnych emitentów jest wciąż wysokie, a plany giełdowe i stosowne przygotowania coraz więcej spółek rozpoczyna z perspektywą 2-3-letnią. Po stronie inwestorów utrzymuje się z kolei zainteresowanie dobrze przygotowanymi i wycenionymi spółkami – skomentował partner w zespole ds. rynków kapitałowych Bartosz Margol, cytowany w komunikacie.

Wartość pierwotnych ofert publicznych przeprowadzonych na europejskich giełdach w 2021 roku wyniosła 75 mld euro – to wzrost o 269 proc. r/r. To także najbardziej aktywny rok na rynku IPO w Europie – odnotowano 422 debiuty, wobec 135 w 2020 r.

– W skali Europy, rok 2021 był wyjątkowy, zarówno pod względem liczby debiutów, jak i wartości ofert. 422 IPO, z czego 14 debiutów z ofertami powyżej 1 mld euro potwierdzają optymizm na rynku po okresie niepewności wywołanym pandemią. Prognozy na rok 2022 pozostają ostrożnie pozytywne, należy spodziewać się w szczególności jeszcze większej selektywności inwestorów wynikającej zarówno z niepewnej sytuacji geopolitycznej i gospodarczej, jak i z obserwowanych spadków notowań wielu zeszłorocznych debiutantów – dodał Margol.

Źródło: raport „IPO Watch Europe” PWC

Najwięcej środków podczas oferty w 2021 r. pozyskała spółka InPost, debiutująca na giełdzie Euronext – Amsterdam. IPO miało wartość 3,2 mld euro. Na kolejnych miejscach uplasowały się Volvo Car AB (oferta warta 2,3 mld euro przeprowadzona na Nasdaq Nordic – Stockholm) oraz Vantage Towers AG (debiut na niemieckim parkiecie – Deutsche Boerse z ofertą na poziomie 2,2 mld euro).

Największą aktywność na europejskim rynku ofert pierwotnych w minionym roku wykazała giełda w Londynie (100 debiutów przy łącznej wartości 19,5 mld euro), za którą znalazła się Nasdaq Stockholm, z 78 IPO i z wartością ofert 11,9 mld euro. Na trzecim miejscu w Europie, pod względem wartości pozyskanego kapitału, uplasowała się giełda Euronext – Amsterdam (11,4 mld euro z 24 debiutami), podało także PwC.