Spółka: legimi

-

-

Legimi liczy na wzrost obrotów i stabilizację marż w kolejnych kwartałach

Legimi spodziewa się wzrostu przychodów w najbliższych miesiącach i deklaruje gotowość do przyspieszenia inwestycji, poinformował prezes Mikołaj Małaczyński. Spółka nie przewiduje jednorazowych odpisów w III kwartale i akcentuje poprawę sytuacji zadłużeniowej.

-

WIG20 próbuje odrabiać straty, w grze Budimex, Dino, PKO BP i Echo

Rynki finansowe z rozczarowaniem przyjęły wyniki piątkowych rozmów Trump-Putin na Alasce, co przełożyło się słabe otwarcie poniedziałkowej sesji na giełdach w Europie. Jednocześnie, przed dzisiejszymi rozmowami Trump-Zełenski w Waszyngtonie, wciąż żywe są nadzieje na zakończenie wojny w Ukrainie, co poprawia nastroje na giełdach.

-

Legimi z 0,41 mln zł straty netto w II kw. 2025 r., EBITDA na poziomie 0,45 mln zł

Legimi zakończyło II kwartał 2025 r. stratą netto w wysokości 0,41 mln zł wobec 3,09 mln zł zysku rok wcześniej. Spółka wypracowała 0,45 mln zł zysku EBITDA, czyli znacznie mniej niż w analogicznym okresie ubiegłego roku.

-

WP Media zaprosiła do składania ofert sprzedaży do 428 044 akcji Legimi po 45,5 zł/szt.

Wirtualna Polska Media (WP Media) zaprosiła do składania ofert sprzedaży nie więcej niż 428 044 akcji Legimi, co stanowi 26,45 proc. kapitału zakładowego i uprawnia do 21,10 proc. głosów, a cena nabycia będzie wynosić 45,5 zł za akcję. WP Media przeznaczy na potrzeby nabycia akcji maksymalnie 19,48 mln zł.

-

Legimi wyemituje do 8 tys. obligacji serii AC o wartości nominalnej do 8 mln zł

Legimi wyemituje od 5 tys. do 8 tys. niezabezpieczonych obligacji zwykłych na okaziciela serii AC o wartości nominalnej 1 000 zł za sztukę i łącznej wartości nominalnej do 8 mln zł. Obligacje mają być przedmiotem wniosku o wprowadzenie do obrotu na rynku ASO Catalyst. Celem emisji jest pozyskanie środków, które pozwolą na utrzymanie tempa rozwoju spółki i realizację przyjętej strategii.

-

Legimi spodziewa się 4,2 mln zł zysku netto za 2024 r. „W rok 2025 wchodzimy z dobrymi perspektywami”

Według szacunkowych danych w minionym roku Legimi wygenerowało 120 mln zł przychodu na poziomie skonsolidowanym i 119,3 mln zł na poziomie jednostkowym, co oznacza wzrost o około 38 proc. r/r (skonsolidowany i jednostkowy). Jednocześnie na poziomie skonsolidowanym spółka zanotowała zysk netto w wysokości 4,2 mln zł, w porównaniu do straty w roku ubiegłym.

-

Czerwono na GPW przed odczytem inflacji w USA, w grze Orlen, 11 bit studios i Legimi

Początek środowej sesji na giełdzie w Warszawie przypomina to co działo się we wtorek. Szczególnie w wykonaniu indeksu WIG20, który podobnie jak wczoraj rozpoczął dzień od spadków i ataku na 2.300 pkt. We wtorek takie zejście aktywowało popyt, a na koniec dnia indeks dużych spółek odrobił wszystkie straty. Czy dziś będzie podobnie? O tym najprawdopodobniej przekonamy się dopiero po godzinie 14:30, gdy zostaną opublikowane dane inflacyjne z USA, co będzie głównym wydarzeniem dnia i jednym z głównych wydarzeń tygodnia.

-

Legimi wypowiedziało umowę partnerską zawartą z Virtualo

Legimi wypowiedziało, ze skutkiem natychmiastowym, umowę partnerską zawartą z Virtualo z powodu rażącego naruszenia przez Virtualo podstawowych warunków umowy, tj. blokowania dostępu do serwisu Virtualo oraz niezaprzestania naruszeń w wyznaczonym terminie, do czego Legimi wzywało dwukrotnie w wezwaniach do zaprzestania naruszeń z 21 października 2024 r. oraz 4 listopada 2024 r.

-

Awantura o kasę i rozliczenia – analiza Legimi po wynikach za III kw. 2024 r.

W dziale analiz StockWatch.pl jest dostępna otwarta analiza najnowszego sprawozdania finansowego Legimi po III kw. 2024 r.

-

Legimi ma list intencyjny z PDW ws. nowego modelu współpracy

Legimi zawarło list intencyjny z Platformą Dystrybucyjną Wydawnictw (PDW), w którym strony zadeklarowały, że chcą ze sobą współpracować i wyrażają intencję ukształtowania nowego modelu współpracy, w tym w drodze zawarcia aneksu do umowy aktualnie wiążącej strony lub nowej umowy.

-

Inwestorzy już nie kochają Żabki, czerwono także na KGHM, Pepco i Orange Polska

Środowa sesja na GPW upływa pod znakiem spadków, a warszawska giełda ponownie jest jedną z najsłabszych w Europie. Negatywnie wyróżnia się szczególnie Żabka, której akcje tracą prawie 5 proc., przy największych na rynku obrotach.

-

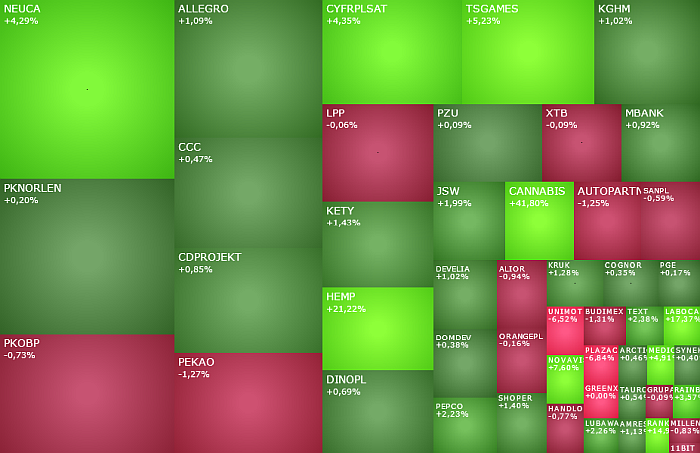

KGHM najmocniejszy w WIG20, XTB dźwiga mWIG40

Pierwsza połowa poniedziałkowej sesji upływa pod znakiem wzrostów indeksu mWIG40, któremu wydatnie pomagają drożejące akcje XTB, przy niewielkich spadkach pozostałych indeksów. KGHM pozytywnie wyróżnia się w WIG20. Quercus rośnie po wynikach. Inwestorzy wciąż natomiast ewakuują się z akcji Legimi.

-

WIG20 odreagowuje przecenę, czerwono na kursach LPP, CD Projektu i Żabki

Piątkowa sesja na GPW rozpoczęła się od sporego odreagowania wczorajszych mocnych spadków, gdy warszawska giełda była najsłabszym parkietem w Europie. Negatywny sentyment do polskiego rynku akcji będzie jednak trudno odwrócić, stąd można mieć obawy ile na koniec dnia zostanie z tych porannych wzrostów.

-

GPW odlicza godziny do debiutu Żabki, w grze KGHM, Legimi i ML System

Realizacja zysków na światowych giełdach i czekanie na czwartkowy debiut Żabki ogranicza dziś zmienność na warszawskiej giełdzie, gdzie w pierwszej połowie dnia wszystkie indeksy pozostawały blisko poziomów z wtorkowego zamknięcia. Gorąco za to jest na mniejszych spółkach. W centrum uwagi znajdują się zwłaszcza akcje ML System i Legimi.

-

Warszawa obojętna na nowe rekordy S&P500, w grze JSW, Allegro, Mercator i Legimi

We wtorek WIG i WIG20 niemal zastygły w bezruchu, po tym jak dzień wcześniej amerykański S&P500 zanotował już 46. w tym roku rekord. Na akcjach poszczególnych spółek dzieje się jednak sporo – warto zwrócić uwagę m.in. na JSW, Allegro, Mercator i Legimi.

-

Zaczytani, zarobieni – omówienie sprawozdania finansowego Legimi po I kw. 2024 r.

W dziale analiz StockWatch.pl jest dostępna analiza najnowszego sprawozdania finansowego Legimi. Od momentu publikacji wyników za I kwartał notowania spółki podskoczyły o ponad 30 proc.

-

Legimi ze wzrostem przychodów w I kwartale 2024 r. na poziomie 46 proc. rdr.

Legimi w I kwartale 2024 roku wygenerowało 27,3 mln zł przychodów ze sprzedaży, co w porównaniu z analogicznym okresem 2023 roku oznaczało wzrosto 46 proc. Wartość EBITDA wyniosła 2,9 mln zł, a zysku netto 1,8 mln zł, podczas gdy rok temu spółka odnotowała stratę kolejno 413 tys. zł oraz 1,3 mln zł. Poprawa wyników jest w dużej mierze efektem realizacji przyjętej rok temu nowej polityki cenowej, która konsekwentnie zwiększa średnią wartość przychodu na użytkownika.

-

Cyfrowy Polsat liderem wzrostów w WIG20, a Ten Square Games i Neuca w mWIG40

Poniedziałkowa sesja na GPW rozpoczęła się od umiarkowanych wzrostów, ale dość szybko zabrakło paliwa do wzrostów i indeksy osunęły się w stronę piątkowego zamknięcia. To jednak nie przeszkadza w sporych wzrostach akcji m.in. Cyfrowego Polsatu, Ten Square Games i Neuki.

-

Legimi ze wzrostem przychodów w IV kwartale 2023 r. na poziomie 43 proc. rdr.

Legimi poprawił wyniki finansowe za IV kwartał 2023 r. Spółka odnotowała wzrost przychodów ze sprzedaży o 43 proc. rdr, osiągając 25,2 mln zł, a EBITDA wyniosła 2,8 mln zł. Zysk netto z kolei wyniósł 1,6 mln zł, podczas gdy w analogicznym okresie 2022 r. spółka odnotowała 359 tys. zł starty. Legimi dostrzega wiele możliwości związanych z pojawieniem się w akcjonariacie Wirtualnej Polski Media, poprzez potencjalne synergie z jej spółkami portfelowymi.

-

Wirtualna Polska inwestuje w Legimi

Wirtualna Polska Media nabyła od indywidualnych inwestorów 12,5 proc. akcji spółki Legimi (uprawniających do 9,9 proc. głosów na walnym zgromadzeniu) po 27,5 zł za sztukę, czyli łącznie za 5,3 mln zł, podała Grupa WP. Wirtualna Polska ma zamiar dokupić na tych samych warunkach nie więcej niż 29,39 proc. i nie mniej niż 8,44 proc. akcji.

-

Legimi wyróżnione w rankingu Financial Times

Legimi po raz drugi z rzędu zostało wyróżnione w prestiżowym rankingu FT 1000: Europe’s Fastest Growing Companies, zestawiającym firmy, które osiągnęły najwyższą roczną stopę wzrostu przychodów w latach 2018-2021. Spółka była jedynym polskim przedstawicielem w kategorii „Leasure and Entertainment”.

-

Legimi zwiększyło przychody ze sprzedaży i liczbę użytkowników

Legimi wygenerowało 17,7 mln zł skonsolidowanych przychodów ze sprzedaży w IV kwartale 2022 r., co oznaczało dynamikę wzrostu na poziomie 31 proc. rdr. Na poziomie jednostkowym spółka zanotowała przychody w wysokości 17,6 mln zł, a zysk netto osiągnął wartość 767 tys. W celu poprawienia wyników finansowych Legimi zdecydowało się na pierwszą od 5 lat podwyżkę cen abonamentów.

-

Legimi podniosło ceny abonamentów

Legimi tuż przed Nowym Rokiem wprowadził nowe ceny abonamentów. Nowi użytkownicy za najtańszy pakiet bez limitu, dający dostęp do ebooków z umową na 12 mies. zapłacą 39,99 zł za miesiąc, a za umożliwiający korzystanie również z audiobooków i synchrobooków - 49,99 zł. Oznacza to wzrost cen kolejno o 21 i 11 proc., co jest pierwszą podwyżką od ponad 5 lat.

-

Legimi ze wzrostem przychodów w III kwartale

Legimi w minionym kwartale odnotowało skonsolidowane przychody netto ze sprzedaży w wysokości 15,5 mln zł, co oznaczało wzrost o 23 proc. w porównaniu z analogicznym okresem poprzedniego roku. Spółka stale rozwija platformę Legimi 4.0 w zakresie rozbudowy o kolejne funkcje oraz zakończyła i rozliczyła pierwszy etap prac badawczych, w ramach trwającego projektu dotyczącego możliwości wykorzystania technik sztucznej inteligencji.

-

Legimi spłaciło ostatnią serię obligacji i pozbyło się w całości obligacyjnego długu

Legimi spłaciło obligacje serii AA, o wartości 2,2 mln zł. W ten sposób firma pozbyła się w całości długu obligacyjnego. W przeszłości Legimi przeprowadziło w sumie 24 emisje obligacji na łączną kwotę ponad 27 mln zł. Spółka w najbliższym czasie nie planuje kolejnych emisji.

-

SaaS NA GIEŁDZIE: Ułatwienie dla klientów, szansa na żyłę złota dla inwestorów

Spółki SaaS to często podmioty, które jeśli odniosą rynkowy sukces są w stanie zwiększyć swoją kapitalizację wielokrotnie. Choćby wrocławski LiveChat, który wchodził na giełdę 7 lat temu przy wycenie na poziomie 480 mln zł, a jego kapitalizacja w 2021 roku przekraczała nawet 3,5 mld zł. Nietrudno wyobrazić sobie mniejsze spółki, które odniosą sukces i również zbliżą się do miliardowych kapitalizacji.

-

Legimi z przychodami większymi o 54 proc. rdr. w II kw. 2021 r.

Legimi, oferujące e-książki w oparciu o model subskrypcyjny, podsumowuje II kw. 2021 r. W minionym kwartale przychody zwiększyły się o 54 proc. rdr. wynosząc ponad 11 mln zł, a skonsolidowany zysk netto w grupie osiągnął wartość blisko 0,5 mln. zł.

-

Inwestorzy wycenili Legimi na 40 mln zł

Spółka działająca na polskim rynku e-książki zaliczyła udane wejście na NewConnect. Kurs akcji na debiucie wyniósł 29 zł (+21 proc.), a sesję zakończył na poziomie 28 zł. Tym samym rynek wycenił spółkę na blisko 40 mln zł.

-

WIG20 wraca na 2.000 pkt., w grze KGHM i PGE

Mocny WIG20, mWIG40 balansujący na granicy wtorkowego zamknięcia i drugi dzień realizacji zysków na sWIG80 po wczorajszym teście 14-letnich maksimów - tak w skrócie przedstawia się sytuacja na GPW w środowe południe. W centrum uwagi jest m.in. KGHM, PGE, Atende i debiutujące Legimi.

-

Legimi miało szacunkowo 2,09 mln zł zysku netto w 2020 r.

Legimi miał 2,09 mln zł zysku netto przy przychodach na poziomie 32 mln zł w 2020 r., podała spółka, prezentując szacunkowe dane.

FOSA – nowa usługa analityczna poświęcona zagranicznym spółkom w StockWatch.pl

Sprawdź