Nie wszystko złoto, co się świeci. Na rynku pełno jest nisko wycenianych spółek, ale nie zawsze stanowią one okazję inwestycyjną.

Wskaźniki C/Z i C/WK to popularne wśród inwestorów narzędzia analizy fundamentalnej do oceny atrakcyjności inwestycyjnej spółek na giełdzie. Pomagają one zrozumieć, czy dana akcja jest w danym momencie przeceniona czy notowana z premią. Jednakże, stosowanie tych wskaźników wymaga czujności. Samo poleganie na nich bez sprawdzenia powodów niskiej lub wysokiej wyceny może prowadzić do strat w portfelu.

Wskaźnik C/Z (Cena/Zysk) mówi, za jaką cenę inwestor kupuje złotówkę zysku wypracowanego przez firmę. Generalnie, im niższy wskaźnik C/Z, tym atrakcyjniejsza spółka. Przyjmuje się, że dla większości spółek rozsądna wartość wskaźnika to 15, a w wypadku niektórych branż 20. C/Z poniżej 10 to sygnał, że spółka może być niedowartościowana i warto przyjrzeć się jej fundamentom. Z kolei C/WK (Cena/Wartość Księgowa) prezentuje stosunek ceny akcji do przypadającego na nią majątku. Wartość 1 oznacza, że inwestor płaci 1 zł za 1 zł wartości księgowej spółki. W dużym skrócie, jeśli C/WK jest mniejsze od jedności, inwestor kupuje majątek taniej niż jest on wart. Jeśli jest wyższy – płaci z premią. Tyle w teorii. W praktyce oba wskaźniki nie dają gwarancji, że kupno akcji przy niskich wartościach jest okazją. Wiele zależy od kontekstu operacyjnego, jakości zysków czy sytuacji w branży. Na co konkretnie zwracać uwagę i jak analizować spółki podpowiadają analitycy StockWatch,.pl, którzy w oparciu o dostępny skaner fundamentalny omówili kilka nisko wycenianych spółek z warszawskiej giełdy. W tym miejscu zaznaczymy także, że dostępne w portalu skanery są tylko pierwszym krokiem w analizie i nie zastąpią dokładnej analizy czy zrozumienia biznesu.

Niskie wyceny na przykładzie 7 znanych spółek

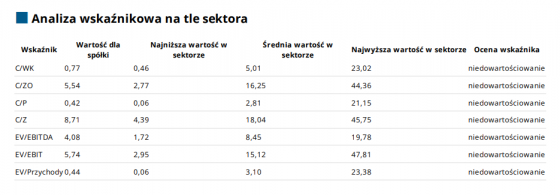

Ciekawym przykładem jest Ailleron, czyli spółka specjalizująca się w usługach rozwoju oprogramowania finansowego. Aktualny wskaźnik C/Z grupy wynosi 8,71, czyli zdecydowanie mniej niż średnia wartość w sektorze (18,04).

Źródeł „niedowartościowania” należy szukać w strukturze wyników. Istotnym aktywem grupy jest Software Mind. Firma ta świadczy usługi rozwoju oprogramowania dla innowacyjnych firm z Europy Zachodniej i Stanów Zjednoczonych (w tym z Doliny Krzemowej). Sęk w tym, że Software Mind jest rozwijany wspólnie z funduszem private equity Enterprise Investors. Ailleron posiada w firmie nieco mniej niż 50 proc. udziałów. W efekcie mamy istotną różnicę pomiędzy „zyskiem netto” a „zyskiem netto przypadającym akcjonariuszom jednostki dominującej”. Przykładowo, jeśli segment Software Mind zarobi 10 mln zł, to akcjonariuszom giełdowej spółki przypadnie nie 10 mln zł, a 5 mln zł.

– W wypadku Ailleronu wskaźnik C/Z wynosi 8,71, ale już wskaźnik C/Z akcjonariuszy większościowych wynosi 45,38. Różnica jest kilkukrotna i wynika z faktu istotnego rozjazdu pomiędzy zyskiem netto a zyskiem netto dla akcjonariuszy jednostki dominującej. Po prostu, bardzo rentownym biznesem jest segment Technology Services, reprezentowany przez Software Mind. A udziałowcami tej spółki jest w połowie Ailleron, ale drugą część posiada fundusz EI. Tak więc zyski wygenerowane przez ten segment są dzielone dla właścicieli po połowie – komentuje Przemysław Staniszewski, analityk StockWatch.pl

Kolejnym ciekawym przypadkiem, gdzie rynek z dużym dystansem wycenia biznes, jest Stalexport Autostrady. Operator odcinka autostrady A4 Katowice-Kraków to przysłowiowa maszynka zarabiania do pieniędzy. Spółka regularnie od 2017 r. wypłaca sowite dywidendy. W rekordowym 2021 r. zaoferowała 0,64 zł na akcję, co dało jedną z najwyższych stóp w tamtym okresie na GPW (DY aż 15,5 proc.). Aktualnie Stalexport Autostrady ma wskaźnik C/WK 0,96, a C/Z 6,57.

– W wypadku Stalexportu należy mieć świadomość, że koncesja na zarządzanie i eksploatację odcinka autostrady A4 wygasa w 2027 roku i najprawdopodobniej nie zostanie przedłużona. Wycena wskaźnikowa dla spółki, której horyzont działalności (przynajmniej w core biznesie) jest zaledwie kilkuletni, nie ma więc tutaj większego sensu. Raczej należałoby się skupić na próbie podejścia do wyceny metodą likwidacyjną lub poprzez szacunki wygenerowanej gotówki w tym okresie, oczywiście po spłacie koniecznych zobowiązań – komentuje Przemysław Staniszewski, analityk StockWatch.pl.

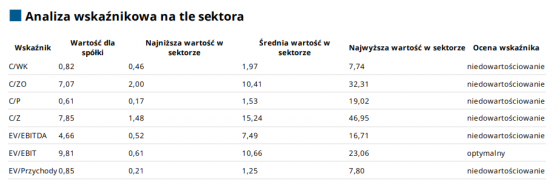

W branży odzieżowej niskimi wskaźnikami wyróżnia się VRG. Aktualnie C/WK wynosi 0,82, a C/Z 7,85. Oba wyniki są dużo poniżej średnich w sektorze – odpowiednio 1,97 i 15,24. Właściciel sklepów z ekskluzywną odzieżą i salonami jubilerskimi W. Kruk mocno ucierpiał w okresie pandemii koronawirusa. Pamiętne ograniczenia w handlu odbiły się na wynikach sprzedażowych. VRG musiało też ciąć zamówienia na nowe kolekcje, aby ograniczyć i tak już wysokie stany zapasów.

– W przypadku VRG trzeba zdawać sobie sprawę, że z 1,5 mld zł sumy bilansowej aż 570 mln zł stanowią zapasy, a kolejne 300 mln zł, to wartość firmy. Jeżeli chodzi o zapasy, to są one niezbędne do prowadzenia biznesu odzieżowego i jubilerskiego, ale należy uważać, by nie były one za wysokie, ponieważ kolekcje odzieżowe im starsze, tym ich sprzedaż wymaga większych promocji, co oczywiście uderza w marże. A w przypadku VRG zapasy ostatnio rosły, pomimo spadających minimalnie przychodów. Wartość księgowa w bilansie jest z kolei efektem nabycia w przeszłości spółek W.Kruk i Bytom powyżej ich wartości aktywów netto i bardziej jest formą księgowego rozliczenia transakcji. Jej realną wartość poznalibyśmy dopiero w momencie, gdyby grupa zdecydowała się te podmioty sprzedać, czego w najbliższym czasie raczej nie planuje – komentuje analityk StockWatch.pl

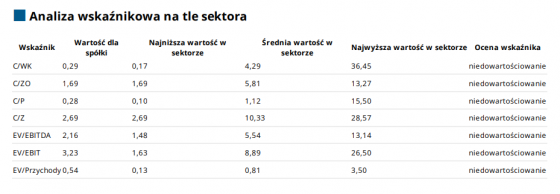

Kolejną spółką z niskimi wskaźnikami jest Bumech. Jak zaznacza Paweł Bieniek, w tym wypadku wskaźniki tak naprawdę nie mówią wiele o tym, czy spółka jest tania czy droga, ale o tym, jakiego trendu w wynikach spodziewa się rynek.

– Bumech ma niski C/WK, a spółki z takimi poziomami (0,3) bardzo często wydają się tanie początkującym inwestorom. Problem w tym, że realnie akcjonariusze mogą liczyć na wypłaty dywidendy z zysku, a nie sprzedaży, czy tym bardziej likwidacji majątku. Przypadki kiedy majątek został upłynniony z zyskiem lub niewielkim dyskontom, a następnie została z tego wypłacona dywidenda należą do rzadkości. Dlatego wskaźnik ten ma niewielkie znaczenie. Dodatkowo warto zauważyć, że w Bumechu większość majątku pochodzi z niedawnej akwizycji. Przy przejęciu nabywca wycenia aktywa, często za pomocą metody DCF, czyli opierając się na zysku, który zaprezentuje wypracowany majątek w przyszłości. Ten zysk jest pochodną wielu założeń, które bywają optymistyczne, więc wstrzemięźliwość co do wyceny spółki na podstawie wartości księgowej jest jak najbardziej wskazana – komentuje Paweł Bieniek, analityk StockWatch.pl.

C/WK Bumechu to zaledwie 0,28, a C/Z 5,94. Dla porównania średnia dla sektora to odpowiednio 1,18 i 10,25.

– Bumech ma niski wskaźnik C/Z. Ktoś może myśleć, że sam ten fakt stanowi okazję, ale to nie jest prawda. Najwyraźniej rynek ocenia, że wyniki w najbliższej przyszłości się pogorszą i nie ma się co temu dziwić. Bardzo dobre wyniki spółka notowała w okresie II – IV kw. 2022 r., co było pokłosiem niedostępności węgla. Od tamtej pory powtarzalne wyniki operacyjne (130-170 mln zł) spadły o co najmniej rząd wielkości. W obecnym kroczącym rocznym zysku netto jest jeszcze jeden bardzo dobry kwartał, który za chwilę wypadnie i wskaźnik C/Z skoczy do góry – komentuje Paweł Bieniek, analityk StockWatch.pl.

Jeszcze inna historia niskich wskaźników stoi za giełdową Astartą. Ukraiński producent cukru, zbóż, roślin oleistych, bydła i mleka jest notowany przy C/WK 0,29 i C/Z 2,69. Tak mocne dyskonto to pokłosie szeregu ryzyk (politycznych, bankructwa, nacjonalizacji itp.) oraz trwającej od dwóch lat wojny na wschodzie.

– Bolączki z odwróceniem korzystnych trendów rynkowych ma Astarta – ceny płodów rolnych w ciągu roku spadły o kilkadziesiąt procent, przez co cierpią wyniki. Segment cukru wygląda stabilnie, ale segment agro traci wynik w szybkim tempie. Przede wszystkim jednak w przypadku spółek zagranicznych nie bez znaczenia jest koszt kapitału i ryzyko. Jeśli dany kraj posiada większe ryzyko niż drugi to sprzedaje drożej obligacje, co przy takim samej premii za ryzyko oznacza większa oczekiwaną stopę zwrotu z rynku akcyjnego. Według obliczeń uznanego powszechnie prof. Damodarana premia za ryzyko rynkowe dla Polski wynosi 5,8 proc., co po dodaniu kosztu długu (5,4 proc.) daje nam w uproszczeniu ok. 10 proc. oczekiwanej stopy zwrotu. Można przyjąć, że dla spółki posiadającej stabilne, płaskie wyniki C/Z stanowi odwrotność kosztu kapitału, a zatem w Polsce C/Z powinien dla takiego podmiotu wynosić średnio ok. 10. Dla Ukrainy equity risk premium wynosi aż 22 proc., a stopa banku centralnego wynosi 15 proc. To razem prawie 40 proc. co oznacza, że odpowiadający wskaźnik C/Z dla spółek z tamtego rynku wynosi niecałe 3. Tak wydawałoby się niski wskaźnik odzwierciedla po prostu duże ryzyka – polityczne, bankructwa, nacjonalizacji itp. Co istotne, jeszcze przed atakiem Rosji zarówno premia za ryzyko jak i stopy procentowe były niższe, ale wcale nie tak mocno – komentuje Paweł Bieniek, analityk StockWatch.pl.

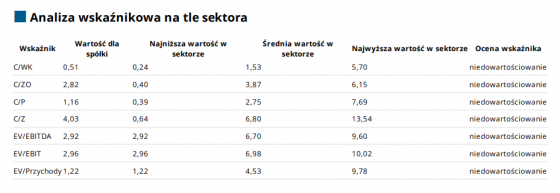

Wskaźnikowym outsiderem w branży windykacyjnej jest Vindexus. C/WK spółki to 0,51, przy średniej w sektorze 1,53. C/Z wynosi 4,03 wobec średniej 6,80. Jak zaznacza Paweł Bieniek, niskie wskaźniki Vindexusa to przede wszystkim efekt ograniczonego zaufania rynku do raportowanych kwot, co poniekąd wiąże się z przyjętą przez spółkę polityką informacyjną.

– W branży windykacyjnej przychody stanowi suma przychodów odsetkowych naliczanych stopą wynikającą z ceny zakupu pakietu i oszacowanych na moment nabycia przyszłych przepływów pieniężnych, nadpłat (różnicy pomiędzy faktycznie windykowaną kwotą, a prognozą) i zmiany wartości portfela z tytułu przeszacowania. Kruk w swoich sprawozdaniach prezentuje wszystkie 3 składowe, natomiast w Vindexusie nadpłaty i przeszacowanie prezentowane są łącznie. Dlatego nie widać, czy raportowany wynik pochodzi np. z agresywnego przeszacowania wartości w latach przyszłych, czy konserwatywnego podejścia do wycen pakietu w przeszłości i wysokich nadpłat z tym związanych. Nie wiadomo także, czy spłaty bieżące dają podstawę do zwiększania prognozy odzysków w przyszłości, ani ocen historycznych, które można by aproksymować na przeszłość. Proszę zauważyć, że w tym roku Vindexus na 32,5 mln zł raportowanej EBITDA aż 38,2 mln zł to efekt zmiany wartości portfela, czyli wspomnianej wyżej sumy przeszacowania i nadpłat – komentuje Paweł Bieniek, analityk StockWatch.pl.

Osobnym tematem jest wycena spółek energetycznych. Tu sporo potrafią namieszać zdarzenia jednorazowe (one-offy) takie jak odpisy. Te – jak niedawno pokazał branżowy lider – potrafią iść w grube miliardy złotych. Pod koniec stycznia PGE ogłosiło, że po przeprowadzeniu testów na utratę wartości rzeczowych aktywów trwałych w segmencie energetyki konwencjonalnej dokona korekty aktualizującej, która obniży wynik brutto grupy za 2023 rok o ok. 8,5 mld zł. To największy odpis w historii polskiej energetyki. Analogiczne ruchy – na odpowiednio mniejsze kwoty – spodziewane są w innych dużych koncernach, w których segment wytwarzania węglowego wciąż ma istotny udział w aktywach (Tauron, Enea).

– W przypadku wskaźnika C/WK nigdy nie można patrzeć na niego bez zagłębienia się w bilans spółki. Ogromne znaczenie ma tutaj rodzaj aktywów jakie przedsiębiorstwo posiada, a przede wszystkim należy pamiętać o tym, że ich księgowa wartość wykazywana w bilansie jest z reguły wartością historyczną opartą o cenę nabycia bądź historyczny koszt wytworzenia. Wyjątkiem mogą tu być oczywiście aktywa, takie jak nieruchomości inwestycyjne bądź aktywa finansowe, które wykazywane są według wartości godziwej. Doskonałym przykładem jest tutaj sektor energetyczny, gdzie bieżące warunki rynkowe i otoczenie społeczne całkowicie zmieniły wartość konwencjonalnych bloków węglowych. Największy przedstawiciel branży, tj. PGE już poinformował o rekordowych odpisach rzędu 8,5 mld zł z tytułu utraty wartości aktywów wytwórczych – komentuje analityk StockWatch.pl.