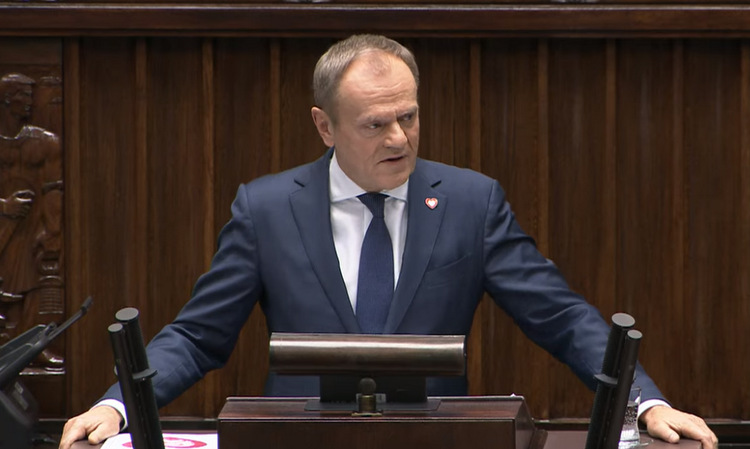

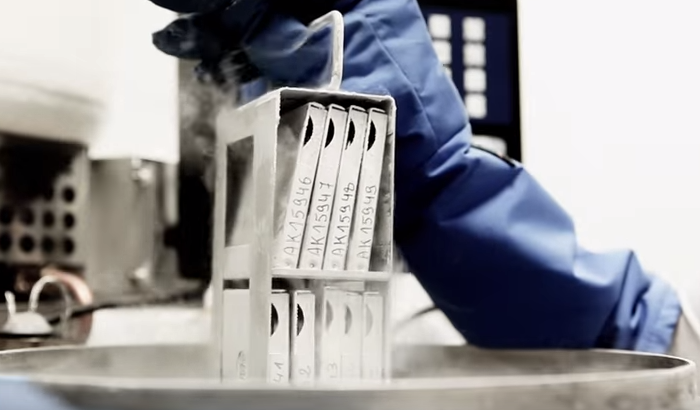

Fot. Screenshot z materiału promocyjnego Polskiego Banku Komórek Macierzystych.

Projekt uchwały zakładający podwyższenie kapitału zakładowego o emisję 3,52 mln akcji serii M bez prawa poboru dla dotychczasowych akcjonariuszy zgłosił Active Ownership Fund, czyli od niedawna główny rozgrywający w akcjonariacie PBKM. Jeśli emisja dojdzie do skutku, liczba akcji składających się na kapitał zakładowy wzrośnie z obecnych 5,68 mln do 9,2 mln, a udział niemieckiego funduszu zwiększy się z obecnych 31,62 proc. do 57,8 proc. Nowe akcje mają docelowo trafić do obrotu na GPW.

– Oferta objęcia nowych akcji zostanie skierowana wyłącznie do obecnego akcjonariusza spółki, tj. Active Ownership Fund SICAV-FIS SCS, spółki założonej zgodnie z przepisami prawa luksemburskiego. Cena emisyjna jednej nowej akcji wyniesie 62 zł, a łączna cena emisyjna za wszystkie nowe akcje wyniesie 218.407.700 zł. Różnica pomiędzy łączną ceną emisyjną za nowe akcje a wartością nominalną nowych akcji stanowiła będzie nadwyżkę (agio) i zostanie przeznaczona na kapitał zapasowy spółki – czytamy w projektach uchwał.

Zarząd PBKM ocenia, że pozbawienie w całości prawa poboru dotychczasowych akcjonariuszy spółki w stosunku do wszystkich akcji serii M jest zgodne z interesem spółki. >> Dołącz do dyskusji na forumowym wątku dedykowanym akcjom PBKM

– Pozyskanie środków finansowych na poziomie wskazanym w przedstawionym przez akcjonariusza projekcie uchwały zarząd emitenta ocenia jako potencjalnie istotny czynniki wsparcia spółki w realizacji jej strategii dalszych akwizycji. Potencjalne wpływy z emisji akcji wg aktualnych planów akwizycyjnych powinny zostać wykorzystane przede wszystkim na sfinansowanie zakupu i/lub objęcia udziałów i/lub akcji w szeregu potencjalnych celów akwizycyjnych. Emitent rozważa zaangażowanie w kilka wybranych projektów w perspektywie kolejnych kilku do kilkunastu miesięcy, przy czym na dzień dzisiejszy żadne wiążące decyzje oraz deklaracje w tym zakresie nie zostały podjęte. Jednocześnie emisja akcji w drodze subskrypcji prywatnej stanowi najszybszy i najkorzystniejszy kosztowo sposób pozyskania kapitału, który zostanie wykorzystany na realizację planów akwizycyjnych – wskazano w uzasadnieniu.

Na początku września br. fundusz Active Ownership Fund SICAV-FIS SCS – największy dotychczas akcjonariusz Polskiego Banku Komórek Macierzystych – zwiększył zaangażowanie w akcjonariacie PBKM z 19,75 proc. do 31,62 proc. Sprzedającym był Rockbridge TFI, który w ten sposób niemal całkowicie wyszedł z inwestycji. W jego portfelu pozostało 51.826 akcji, stanowiących 0,91 proc. kapitału zakładowego.

Active Ownership Fund jest podmiotem zależnym od Active Ownership Capital S.a r.l., która jest współkontrolowana przez Active Ownership Advisors GmbH (spółka zależna od Floriana Schuhbauera) oraz przez Active Ownership Investments Ltd. (spółka pośrednio zależna, poprzez Tamlino Import & Advisory LP oraz Tamlino Investments Ltd., od Klausa Röhriga).

Polski Bank Komórek Macierzystych zadebiutował na GPW w 2016 r. Akcje w IPO sprzedawano po 47 zł. Przez pierwsze dwa lata od debiutu notowania spółki systematycznie rosły. W szczycie, czyli kwietniu 2018 r., za jeden walor PBKM płacono rekordowe 80 zł. Od tego momentu kurs akcji jest w odwrocie. Obecna cena to 62 zł za walor.

PBKM działa na ciekawym rynku. Według szacunków, jest ona liderem w Europie pod względem nowo pozyskiwanych próbek krwi pępowinowej lub tkanek z nawet 33-proc. udziałem w rynku. Po okresie organicznego wzrostu, również zaznaczyła swoją obecność na rynku M&A realizując transakcję zakupu Stemlab. W 2019 r. PBKM pozyskał dodatkowe finansowanie z emisji akcji i zdążyła już zakupić udziały w hiszpańskim IVI Cordon za 1,7 mln euro, a także portugalskie Bebecord i Bebe4D za 30-32 mln zł.

Spółka rozważała w ostatnim czasie pozyskanie nowego znaczącego inwestora finansowego typu private equity jak również przeprowadzenie dual-listingu na giełdzie w Londynie, z czego ostatecznie zrezygnowała. Obecnie, z racji zainteresowania niemieckiego funduszu, brany jest pod uwagę scenariusz dual-listingu na giełdzie we Frankfurcie.