Temat:

11BIT

Zgadzam się z powyższym. Post nie powinien zostać usunięty.

|

|

Temat:

11BIT

Frey napisał(a):Przyznam szczerze, że nie do końca rozumiem dlaczego rozwoju spółki upatrujesz przede wszystkim w kontynuacji IP FP. Ja tam uważam, że to będzie tylko jedna z nóg…  Dzięki. Moźe inaczej powinienem to ująć: uważam, że powodzenie FP2 jest koniecznym elementem sukcesu studia i dalszego rozwoju tego IP. Nie jedynym oczywiscie.

|

|

Temat:

11BIT

Dziś premiera długo wyczekiwanej przez nas gry Bitów. Pozwolę tu sobie wrzucić kilka nieuporządkowanych przemyśleń, żeby móc do nich wrócić za jakiś czas, np. przy premierze FP3, 4 lub 5 ;) Obecne minorowe nastroje wydają mi się znajome i być może jest to jakiś wzorzec, który będzie się powtarzał również w przyszłości. Stan na kilka godzin przed premierą, który chcę sobie odnotować: 1. Bieżąca sprzedaż preorderów wg szacunków Gamalityc wynosi 218K (odczyt poranny z dnia premiery). Przychody studia oszacowano na 9,8 mln $. Przewidywana sprzedaż miesięczna to: 818.200 egz. i 29,4 mln $ przychodów. 2. W dyskusjach społeczności Steam pojawia się sporo negatywnych opinii o grze. Część z nich pochodzi od graczy FP, którym nie podoba się kierunek zmian, jaki obrano w dwójce. Wieczorem pojawią się oceny graczy na Steam. Mam nadzieję, że nie będą gorsze niż oceny bety (8/10) i będą dążyć z czasem do oceny FP, które są imponujące (92%). 3. Aktualne oceny gry na Metacritic i OpenCritic to 86. Dla pierwszego Frosta to odpowiednio 84 i 86. 4. Konsensusy sprzedażowe analityków wydają się optymistyczne. Nie zostały one zmienione w oparciu o dane dostępne na teraz, w tym te napływające w trakcie advanced access. Wg jednej z wypowiedzi: Model premiery, gdzie mamy b. długi okres przedsprzedaży, możliwość zakupu wersji deluxe, płatną betę oraz wczesny dostęp (advanced access), zaburza interpretację napływających danych. Wymienione elementy istotnie rzutują na rozłożenie liczby graczy w czasie i pozycję na Steamie w bestsellerach. Osobiście nie posiadam wystarczającej liczby historycznych obserwacji, aby wyciągnąć z tych danych wiarygodne wnioski – dodaje analityk DM BOŚ. 5. Wyceny akcji spółki przez analityków są obecnie na dużo wyższych poziomach niż kurs (nawet o grube kilkadziesiąt procent). 6. Ostatnie sesje przedpremierowe przyniosły znaczącą zniżkę notowań. Na ten moment w skali tygodnia to -14%. Pamiętna była sesja wczorajsza, kiedy notowania zanurkowały do poziomu 475 zł. Zbiegło się to w czasie z nieoczekiwanym ujawnieniem danych liczby graczy na Steam (która wówczas wynosiła ok. 8400). 7. W skali trzech lat zwrot z akcji 11B wynosi 27%, w skali dwóch lat: 3%, a w skali roku -22%. Trudno uznać z tej perspektywy, że kurs dyskontuje scenariusz wzrostowy (jak sądzę nie chodzi tu tylko o samą premierę, ale również rozwój biznesowy spółki jako takiej). 8. Zakładam, że wspomniany już wyżej model premiery (beta, preordery, wersja deluxe, advanced access, game pass) sprawia, że tradycyjnie i znajdujące się obecnie w modzie używane wskaźniki do prognozowania (w tym peak) mogą być w pewien sposób zaburzone i utrudniać jednoznaczną ocenę sytuacji. Wiedzę o wysokości płatności z MS uzyskamy dopiero za jakiś czas (i niekoniecznie pełną), co już w samo sobie wydaje się dużą niewiadomą w tym równaniu. Ponadto niemiarodajne wydaje mi się ocenianie potencjału sprzedaży gry na podstawie danych dotyczących jedynie graczy z wcześniejszym dostępem do gry. Dlatego podejrzewam, że sprzedający ostatnio akcje z tego właśnie powodu mogli wpaść w pewnego rodzaju pułapkę. Zweryfikuje się to dość szybko i najwyżej odszczekam. Na ten moment uważam, że to było pochopne. 9. Moje nastroje są umiarkowanie optymistyczne. Podejrzewam, że jestem jednak w mniejszości (ale to może moja bańka). Wynik sprzedażowy preorderów uważam za przyzwoity. Liczę na to, że przy dobrych wiatrach stosunkowo szybko się podwoi. Czekam na komunikat spółki o zwrocie kosztów. Chciałbym zobaczyć tu wyraźny progres sprzedażowy w stosunku do premiery FP. 10. Dopiero w oparciu o twarde dane z dłuższego okresu sprzedaży gry będą wyciągał wnioski mające znaczenie dla dalszego utrzymywania pozycji na akcjach. Mam świadomość, że już najbliższe tygodnie i miesiące przyniosą dużo zdarzeń fundamentalnych nie związanych z IP FP, z drugiej strony zawsze upatrywałem w sukcesie kontynuacji gry drogi do przeskalowania wyników spółki i paliwa do dalszego rozwoju. Jego brak będzie dla mnie ważnym sygnałem. Jak na razie jednak trzymam się zasady: never bet against 11 bit :) 11. Wypada zakończyć na punkcie 11, więc życzę Wam i sobie udanej premiery.

|

|

Temat:

11BIT

To opinie użytkowników Steam, niekoniecznie nabywców FP2. Nie umniejszam ich wagi, ale zastrzeżenie wydaje mi się istotne.

|

|

Temat:

11BIT

Chung napisał(a):

" The thing with TWoM2 is that, so far, no-one came forward with a unique idea that could carry a meaningful continuation to what's been said in TWoM."

Odpowiedź była 4d temu, więc dość świeża...

No i teraz z jednej strony Prezio mówi o "monetyzacji i rozwoju TWoM" a z drugiej na AMA mamy informacje o braku pomysłu na TWoM...

Może jakiś Remake?

Też się nad tym zastanawiam dokładnie z tego samego powodu. Może po prostu będzie tak, że w toku prac koncepcyjnych jedną z konkurencyjnych propozycji będzie dalszy rozwój TWOM i chcą znaleźć czas, żeby się nad tym pochylić na spokojnie, aż opadnie kurz popremierowy? I może w razie zielonego światła powstanie czwarty team (zakładając kontynuację FP i TA oraz dalsze niezbędne prace nad P8)?

|

|

Temat:

11BIT

topfacet napisał(a):Budowanie tożsamości jako wydawcy, w którego gry na Steam gra 200 osób, to nie jest najlepszy kierunek.

Sorry musiałem :). Jasne, rezultaty publishingu ostatnio nie powalają, bardziej chodziło mi o to, że jako wydawca muszą poszukiwać jakiegoś wyrazistego kierunku, a nie że akurat ten jest właściwy i nie wymaga korekt.

|

|

Temat:

11BIT

koladzio napisał(a):W świetle linkowanego artykułu, (zaprzeczę swojemu poprzedniemu wpisowi) czy bici nie powinni wyrwać się ze schematu? Z drugiej strony, czy AVA nie była takim wyrwaniem? :) Dokładnie takie same mam wątpliwości. A tezy ze wspomnianego artykułu z jednej strony utwierdzają mnie w przekonaniu, że Bitom niestety nie udało się uniknąć zawirowań rynkowych w branży publishingowej, a jednocześnie z drugiej: ich strategia polegająca na budowaniu pewnej tożsamości jako wydawcy to słuszny kierunek.

|

|

Temat:

11BIT

Sam nie grałem w Avę, ale właśnie obawiam się, że tu te kryteria trochę nadinterpretowano. No i się zastanawiam, ile jest w ogóle takich gier na rynku, które będą odpowiadać bitowym ideom, a jednocześnie dawać większe szanse na hit komercyjny (co trudno przewidzieć, ale to odrębny wątek). Stąd moje wątpliwości co do propozycji "więcej gier w wydawnictwie".

|

|

Temat:

11BIT

sledzik007 napisał(a):3. Oczekuje że spółka pójdzie szerzej po względem wyboru gier .Niestety obecna strategia robienia gier dla gier nie sprawdza się. Mam wrażenie że stosowanie mniejszych budzetów jest lepsze bo można wypuścić więcej projektów a tu niestety statystyka działa że jakiś procent ma szansę na sukces. Dzięki! Czyli postulowałbyś więcej gier, ale z niższymi budżetami. A co z zachowaniem misji ambitnej rozgrywki? Zastanawiam się, czy takich projektów nie jest po prostu za mało. Pytanie więc, czy poluzować kryteria selekcji (nie tylko "meaningful"), czy zawęzić (np. "meaningful" gameplay)?

|

|

Temat:

11BIT

Już ten wątek kilka razy pojawił się na forum, ale chciałbym do niego wrócić i zapytać Was o zdanie. Wg wypowiedzi z maja br.: Cytat:W najbliższych miesiącach całkowicie koncentrujemy się na premierach własnych gier, czyli ‚Frostpunk 2’ i ‚The Alters’. Dlatego dopiero jesienią, gdy już wydamy oba tytuły i będziemy wiedzieli na czym stoimy, przyjdzie czas na przegląd i aktualizację wieloletniej strategii spółki, w tym pionu wydawniczego – powiedział ISBtech Wolak. Aktualnie jesteśmy po czterech premierach wydawniczych z nowego rozdania (Niezwyciężony, Thaumaturge, Indika i Creatures of Ava), z których - nie ma co się oszukiwać - żadna nie odniosła sukcesu w kategoriach komercyjnych. Gwoli przypomnienia: spółka wielokrotnie podkreślała, że xdev w strategii spółki to ważny dodatkowy filar biznesu. Docelowo zakładane są 3 premiery gier zewnętrznych rocznie (co się udało dopiero w roku bieżącym, ale za to z niewielkim naddatkiem). Ma to zapewnić m. in. stabilizację i dywersyfikację przychodów, co jest istotne zwłaszcza w okresach pomiędzy premierami gier własnych. Powyższe udawało się dotychczas doskonale. Udział wydawnictwa w przychodach w kolejnych latach wynosił: 2017 - 12%, 2018 - 18%, 2019 - 40%, 2020 - 29%, 2021 - 26%, 2022 - 38%, 2023 - 42% Warto tu poczynić jednak dwa zastrzeżenia. W ujęciu procentowym tak dobre wyniki jak powyżej będą trudne do powtórzenia w latach premier 3 gier własnych. To dla uważniejszych obserwatorów spółki niby oczywiste, ale często w dyskusjach po ostatnich premierach czasem padało właśnie to magiczne 40% udziału wydawnictwa w biznesie spółki (lub wręcz: "druga noga biznesowa"). Moim zdaniem warto to skalibrować na najbliższe kwartały i lata. Ponadto trzeba pamiętać, że wskazane wyżej udziały dotyczą łącznych przychodów z gry. Na poziomie zwrotu z inwestycji dla wydawcy - po uwzględnieniu tantiem wypłacanych twórcom - kwoty wyglądają zupełnie inaczej - na przykładzie danych z czerwca 2021: przychody z projektów xdev: 79 mln zł, 49 mln zł wypłacone tantiemy (co jednak przy ówczesnych nakładach rzędu 10 mln zł wygląda imponująco i nie wydaje się możliwe do powtórzenia w obecnym cyklu wydawniczym w kontekście stopy zwrotu). Sam na wydawnictwo po ostatnich premierach patrzę ostrożnie i zdecydowanie chłodniejszym okiem. O ile wcześniej - zachłyśnięty deklarowanym łącznym budżetem na publishing sięgającym kosztów produkcji jednej gry własnej - liczyłem na proporcjonalnie znaczący udział w przychodach i zyskach, to obecnie postrzegam je raczej jako dodatkowy element ugruntowania marki 11B, budowy portfolio (wyobraźmy sobie np. publisher sale w 2025) oraz silniejszej pozycji negocjacyjnej w rozmowach z zespołami i partnerami. W moim przekonaniu to również pole do artystycznych poszukiwań, podejmowania ryzyka, a nawet popełniania błędów. Jasne, wszystko powinno się biznesowo "spinać", ale mam wrażenie, że jako inwestorzy zapominamy, że to nie jedyny pryzmat oceny projektu. Inwestorskie oczekiwania, że każda gra z 11B musi być komercyjnym sukcesem wydają się mi nierealistyczne. Czasem podejrzewam też, że kryteria biznesowe nie są w przypadku niektórych projektów priorytetem dla studia (co rodzi pewien konflikt interesów pomiędzy inwestorami a spółką). Ale może się mylę? Z wypowiedzi na forum po jednej z premier można wywnioskować, jak zapatruje się na to sama spółka: Cytat:We admit that we hoped that the premiere of "The Invincible" would be more impressive and that sales on the premiere day would be higher. We conduct very thorough analyzes of why so few players decided to buy this game. We will take actions to maintain sales and increase revenues from this project. We are convinced that we will make solid money on this investment, although the break-even point will occur later than we assumed in the business plan.

Please don't forget that producing and publishing games is a risky business (it's show business). When we decided a few years ago to develop the publishing division, we assumed that some projects would be big successes, others would be smaller, and some might be failures. It is too early to judge what kind of investment "The Invincible" will be. Z drugiej jednak strony - jak głosi swego rodzaju manifest zamieszczony na podstronie internetowej studia dotyczącej wydawnictwa: Cytat:Skupiamy się zdecydowanie na produkcjach typu premium na PC i konsole, mających wpływ na odbiorcę i szeroko rozumiany świat gier. Lubimy ryzykowne projekty, ale rozumiemy też, że komercyjny potencjał naszych tytułów stanowi tak samo witalny składnik sukcesu jak ich warstwa artystyczna. Z tego powodu skupiamy się na grach, które w swojej skali mogą być doskonale dopracowane, z potencjałem trafienia do milionów graczy. Albo też: "wartość artystyczna najzwyczajniej w świecie musi dorównywać wartości komercyjnej". Można mieć uzasadnione wątpliwości, czy powyższe przesłanki zostały spełnione przy selekcji dotychczasowych projektów wydawniczych (aczkolwiek zdaję sobie też sprawę z kuszącej pułapki popełnienia błędu oceny po fakcie; należałoby raczej oceniać przesłanki podejmowania decyzji kilka lat przed premierami uwzględniając też dużą dozę nieprzewidywalności tego rodzaju działalności). Kończąc ten przydługi wstęp ;) bardzo byłbym ciekaw Waszego zdania w poniższych kwestiach: 1. jak oceniacie obecny cykl wydawniczy gier zewnętrznych i jakie kryteria oceny tu sami stosujecie? 2. ile wg Waszych szacunków waży obecnie publishing w wycenie/biznesie całej spółki? I najważniejsze: 3. jakiego rodzaju korekty/zmiany oczekiwalibyście w strategii wydawniczej studia jako akcjonariusze spółki? Z góry dzięki za podzielenie się przemyśleniami. Już wkrótce premiery własne i tematów do dyskusji nie zabraknie, dlatego chciałem jeszcze zdążyć z powyższym, bo mnie to nurtuje od dobrych kilku miesięcy.

|

|

Temat:

11BIT

Twoje pytania są zasadne, swoim wpisem w zasadzie nie chciałem z tym polemizować. Chodziło mi o to raczej, że sam na razie w oparciu o dane z festiwalu nie będę prognozował (ani korygował prognoz) sprzedaży gry na premierę, bo zostało jeszcze dużo czasu, ale mam nadzieję, że Bici dołożą tu jeszcze do pieca, bo wciąż trzeba pracować nad zwiększeniem rozpoznawalności IP.

|

|

Temat:

11BIT

aircanada15 napisał(a):

Jeśli dla kogoś niski peak Alters Demo nie jest sygnałem ostrzegawczym, proszę bardzo. Każdy ma swój rozum.

Wg mnie jest przede wszystkim sygnałem, że marketing Bitów ma jeszcze sporo do zrobienia. Ale czas też na to jest. Po dwóch dniach z demem jestem skłonny zaryzykować stwierdzenie, że ta gra ma wszystkie atuty TWoM, ale jest lepsza na wielu poziomach.

|

|

Temat:

11BIT

Z kilku recenzji gry po evencie Bitów wynikało wprost, że początek The Alters jest mocny, przykuwa do fotela, historia od razu wbudza zainteresowanie, czuć napięcie co dalej ("Jak to przetrwamy?") i chce się więcej. Taki efekt demo były idealny przed premierą. Warto będzie obserwować peak graczy dema. Wg danych, które przytoczył Jarek Gadomski na TT w poprzednim Steam Next Fest jedynie 16 tytułów (z ponad 1000) przekroczyło próg 1000 jednoczesnych graczy. Z mojego wybiórczego researchu natomiast wynika, że największe peaki to przykładowo: Pacific Drive - peak demo 2284, sprzedaż (Steam) 330K w niespełna 4 miesiące od premiery Homeworld 3 - peak demo 2271, sprzedaż (Steam) 94K w 1 miesiąc od premiery

|

|

Temat:

11BIT

Najlepszego w Nowym Roku! Jak co roku podrzucam podsumowanie notowań spółki w 2023 r. W odróżnieniu od końcówki ubiegłego roku ostatnie miesiące notowań przebiegły pod znakiem spadków (-24% w skali 3 mies,!), co ostatecznie sprowadziło roczny wynik na minus. Jednocześnie - również inaczej niż przed rokiem - stopa zwrotu jest znacząco gorsza od szerszych benchmarków (WIG +36,5%, MWIG40 +39,2%). Jest ona zbliżona jednak do indeksów branżowych: WIG-Gry (-8%) i WIG.Games 5 (-6,1%). Mijający rok był bardziej zmienny niż poprzedni. Maksimum notowań wyniosło 743 zł, minimum 520 zł. Warto odnotować też, że w tym roku kurs ustanowił, a następnie poprawił swoje historyczne szczyty. Aktualne ATH wyznaczone zostało na początku lipca br. Na poniższym wykresie zaznaczyłem wybrane najważniejsze wydarzenia fundamentalne. Nie było ich wiele i zostały zdominowane one głównie przez newsy dotyczące pionu wydawniczego. Mieliśmy też pierwszą - komercyjnie nieudaną - premierę gry zewnętrznej.

kliknij, aby powiększyćSam jestem nieco rozczarowany słabym zachowaniem kursu pod koniec roku. Przed rokiem papier był mocniejszy od rynku i wybronił się w bessie, w tym roku jednak nie był beneficjentem hossy. Powyższy wykres może sugerować, że to głównie obawy o segment wydawniczy wpłynęły na przecenę akcji. Jeżeli tak jest w istocie, to obawy te sam uważam za przesadzone. Tu moja opinia na ten temat opublikowana w wątku na Twitterze: x.com/gdansk_marcin/status/172...Staram się ciągle pamiętać, że z mojego punktu widzenia to inwestycja wybitnie długoterminowa. Spojrzenie techniczne na wykres w szerszym interwale daje inną perspektywę niż wykres roczny. Na poniższym wykresie miesięcznym (skala arytmetyczna) widać, że aktualna korekta nie jest tak zaawansowana jak ta po premierze FP i odpowiada rozmiarami raczej korekcie z 2021 r. Nie wydaje się zatem niczym nadzwyczajnym:

kliknij, aby powiększyćMożna uznać, że kurs akcji wciąż porusza się wewnątrz kanału wzrostowego (który sam interpretuję jednocześnie jako rodzaj wieloletniej już konsolidacji z nadziejami na przyspieszenie wzrostów po wybiciu):

kliknij, aby powiększyćNależy pamiętać, że najważniejsze czynniki cenotwórcze powinny się zmaterializować już wkrótce. Czekamy - w kolejności chronologicznej - na materiały z gier własnych, premiery kolejnych gier wydawniczych (tu inwestorskie oczekiwania wydają się niskie) oraz przede wszystkim długo wyczekiwane premiery FP2 i The Alters. To wszystko powinno się wydarzyć w dwóch nadchodzących kwartałach, a to nie przecież nie całe portolio Bitów. Zerknąłem do podsumowania sprzed roku i w zasadzie poniższy fragment pozostaje aktualny: Cytat:W przyszły rok trudno mi nie patrzeć z dużym optymizmem. Wszystkie znaki na niebie i ziemi wskazują, że wchodzimy w nowy etap rozwoju spółki. Nieubłaganie zbliża się czas intensyfikacji kampanii marketingowych (i to jeszcze zapewne zimą - vide wypowiedzi na forum inwestorskim) oraz premier gier własnych oraz zewnętrznych. Tym samym nastąpi weryfikacja kilku lat pracy włożonej w zwiększenie skali działalności studia, rozwoju projektów własnych oraz rozbudowy wydawnictwa.

Jako inwestor z kolei w tej nadchodzącej kilkuletniej perspektywie premierowej (2023-2025) zweryfikuję własne założenia i inwestycyjne tezy, a w konsekwencji podejmę dalsze decyzje co do horyzontu inwestycyjnego (podobnie jak robiłem to wcześniej, po premierach TWOM i FP). Być może mój optymizm musiał po prostu dojrzeć o rok? ;) Zapraszam do komentarzy i podzielenia się Waszymi rozterkami i nadziejami związanymi ze spółką w nadchodzącym roku. Ja po cichu stawiam na to, że w 2024 rynek i inwestorzy znów przypomną sobie (bo mam wrażenie, że trochę zapomnieli) o tym, że 11B to spółka wyjątkowa i znajdzie to odzwierciedlenie w jej rosnącej wycenie. Ale oczywiście z taką poprawką, że moim zdaniem naiwnością, a może nawet szaleństwem jest spodziewać się, że rynek zrobi dokładnie to, czego się od niego oczekuje i do tego w zakładanym horyzoncie czasowym. Z tego się już wyleczyłem, m.in. dzięki posiadaniu akcji 11B.

|

|

Temat:

11BIT

GRAF78 napisał(a):Powiem tyle w 2018 zapisałem sobie na kartce ze kupię 11Bit po 75zl i powiem tyle coś czuje ze kilka lat to się stanie. Z obecnym Prezesem to macie jak w banku. Wydawnictwo i Marketing na podstawie ostaniej premiery oceniam bardzo źle, dojdą do tego niespełnione obietnice przy własnych premierach bizantyjskie koszty funkcjonowania i produkcji oraz bessa za oceanem i czarny koszmar akcjonariuszy się zrealizuje. A po Ci będą akcje tak fatalnie zarządzanej spółki bez sukcesów sprzedażowych i podejmującej złe decyzje? ;)

|

|

Temat:

11BIT

Vox napisał(a):

- ratuja sytuacje bundle za 240 zl, gdzie frostpunk 1 jest w pelnej cenie (gdzie od lat chodzi na -50%). wiadomo ze nikt tego nie kupi.

Albo to jest sabotaz premiery, albo skrajna niekompetencja dzialu marketingu. Wybierzcie sobie.

Nie taki jest główny sens tego bundle. Jeżeli masz już Frosta w swojej bibliotece, to po prostu możesz sobie kupić Niezwycieżonego ze zniżką (w takim wypadku widzisz cenę pomniejszoną o FP). I uwaga ogólna: nie dajmy się zwariować i nie podważajmy nagle wszystkich kompetencji Bitów, bo one są dokładnie takie same jak przed 6 listopada, albo nawet większe, bo teraz mają chrzest bojowy w innych warunkach niż zazwyczaj.

|

|

Temat:

11BIT

Też uważam, że preview w RPS najlepsze z dotychczasowych. Sporo szczegółów i już właściwie można sobie wyobrazić, jak będzie wyglądać ta gra. Moje ogólne wrażenie z ujawnionych materiałów dotyczących dwóch gier własnych jest bardzo pozytywne. Na pierwszy rzut oka widać ogromne postępy, jakie poczynili Bici w ostatnich latach. Wystarczy porównać FP1 vs FP2 oraz TWOM vs Alters. To jak te gry wyglądają, jaką mają skalę, o ile są bogatsze w różnych aspektach. Jeśli przy tym uda się przy tym zachować ten specyficzny bitowy pierwiastek - a wszystko wskazuje na to, że tak jest - to możemy śmiało spoglądać w przyszłość ;) Co do wydawnictwa, to ostatnio zaczynam przywiązywać do niego nieco większą wagę niż wcześniej. Wypowiedzi p. Wolaka na ostatnim GPW Innovation Day uświadomiły mi, że potencjalne sukcesy premier wydawniczych będą miały duże znaczenie dla strategii spółki jako takiej. Po pierwsze: dla skali kolejnych projektów publishingowych. Padła tam nawet kwota budżetu do 10 mln zł jako górna granica inwestycji w przypadku skromniejszych efektów. Lepiej więc, żeby premiery udały się na tyle, żeby Bici nie uznali, że się za bardzo rozpędzili i muszą zrobić krok w tył. Choć to ew. do dyskusji. Może mniejsze projekty to mniejsze ryzyko? Ja wolałbym jednak, żeby nie było tu takich ograniczeń z obawy np. o brak sukcesu wyłącznie komercyjnego. Drugi aspekt to dalsze potencjalne działania akwizycyjne. Jak dało się wywnioskować, tu spółka przy wyborze ewentualnych celów/partnerów patrzy również przez pryzmat projektów wydawniczych. Wydaje mi się więc, że udane premiery wydawnicze (niekoniecznie tylko dwie pierwsze, ale wszystkie najbliższe) będą dla Spółki nie tylko dodatkowym źródłem przychodów/zysków, ale również elementem - nazwijmy to - walidacji dotychczasowego modelu biznesowego w zakresie segmentu wydawniczego.

|

|

Temat:

11BIT

sledzik007 napisał(a):Jeżeli niezwyciężony jest w listopadzie , to nie sądze że pchają na grudzień Tharmaturge . No chyba że chłopaki chcą przetestować swoich sił na dwa fronty, ale może się to skończyć źle. Możliwe że pod koniec miesiąca będzie Tharmaturge ,ale zawsze omijali terminy grudniowe. Tak samo jak baks strzelam na styczeń.

Też zachodzę w głowę, jak to rozegrają. Premiera Taumaturga jeszcze w tym roku była potwierdzana już kilka razy, ostatnio nawet... wczoraj na forum inwestorskim. Szykuje się więc krótka i intensywna kampania. Zupełnie inna sytuacja z "Niezwyciężonym", gdzie wiemy o projekcie bardzo dużo, żeby nie powiedzieć wszystko ;) Ostatnio pomyślałem, że Bici będą testować w publishingu różne koncepcje kampanii wydawniczych, więc może dlatego taki, a nie inny pomysł? I jeszcze Game Pass mi chodzi po głowie w kontekście gry Foolsów, ale przypisuję temu niewielkie prawdopodobieństwo. Co uważacie?

|

|

Temat:

11BIT

Frey napisał(a):

No to pospekulujmy…macie jakieś typy jeśli chodzi o projekt N?

Wg mnie to może (podkreślam może - bo to zgadywanka choć trochę argumentów za tym stoi), projektem tym być gra Forever Skies od polskiego studia Far From Home.

Gra już jest na steam - we wczesnym dostępie. Zbiera bardzo dobre oceny i ma niezły peak jednoczesnych graczy ponad 5k.

Tematyka gry da się wpisać w zainteresowania bitów - problem katastrofy ekologicznej (meaningful entertainment).

Moim zdaniem to nie ten projekt. Farzy świadomie podjęli decyzję o samodzielnym wydaniu gry i rozwijaniu kompetencji z tym związanych, w tym marketingowych. W dzisiejszym raporcie kwartalnym FFH wspomniano, że takie samie plany dotyczą kolejnego projektu. Wątpię, żeby na tym etapie rozwoju Forever Skies zmienili koncepcję. Innego pomysłu sam jednak nie mam. Coś tam w tym słynnym lejku sie znajdzie ;)

|

|

Temat:

11BIT

Z małym poślizgiem wrzucam swoje podsumowanie konferencji inwestorskiej na TT. Miałem w niej okazję po raz pierwszy uczestniczyć osobiście. Cytat:I co mnie cieszy, bo wcześniej bywało z tym różnie, wydaje się, że Spółka wypracowała już na dobre optymalny model komunikacji inwestorskiej.

W żaden sposób nie koliduje ona z komunikacją marketingową skierowaną do graczy / mediów branżowych. Link: twitter.com/gdansk_marcin/stat...

|

|

Temat:

11BIT

To właśnie jest intrygujące. Cytat:„Frostpunk 2 niezmiennie pozostaje grą o mieście i jego społeczeństwie” — mówi Jakub Stokalski, Co-Director oraz Design Director gry w 11 bit studios. “Niemniej wewnętrzne zawirowania, wywołane rosnącymi różnicami społecznymi, oznaczają, że gracze będą musieli stawić czoła zagrożeniom, których natura daleko wykracza poza konieczność będącego nadrzędnym celem pierwszej gry przetrwania. Nadal więc używamy mroźnego, postapokaliptycznego tła, by opowiedzieć historię o ludziach, ich ambicjach i społeczeństwach dążących do własnych, ale nie zawsze respektowanych przez wszystkich idei. Bo ostatecznie tym, co może nas pogrzebać, nie jest siła natury, ale natura samego człowieka”. Jest u tu mowa o konfliktach wewnętrznych w ramach miasta / społeczeństwa. Jestem bardzo ciekaw, w jakich kierunkach będzie rozbudowana rozgrywka (zakładając, że skala projektu jest tu dużo większa), bo - jak rozumiem - nie będzie tu np. rywalizacji z innymi miastami, handlu, wrogów zewnętrznych itp. Link do wpisu na Steam: store.steampowered.com/app/160...Dzisiejsza reakcja rynku jest dla mnie zrozumiała wyłącznie z pozycji spekulacyjnych i/lub zawiedzionych nieuprawnionych oczekiwań, IMO nic się fundamentalnego nie zmieniło, więc to nawet zabawne. A trailer bardzo mi się podobał, ale od drugiego-trzeciego spojrzenia. Za pierwszym razem poczułem niedosyt, że taki krótki.

|

|

Dzięki za powyższe! Ciekawe, czy będą też na corocznej konfie Bitów. Choć trzeba przyznać, że Starwardzi komunikują się regularnie i trudno mieć niedosyt informacyjny.

|

|

Temat:

SCPFL

yodyod napisał(a):To bardzo ciekawy czas dla kursu spółki. Wszyscy zagorzali fani spółki przekonują o jej długoterminowym potencjale i jak to fajnie było wziąć dywidendę (nigdy nie jest fajnie gdy Państwo zabiera Ci 19% tego samego dnia) - trudno odmówić im racji w sprawie potencjału spółki

Tylko jak długi będzie ten longterm? W przypadku medtech, biotech w sumie jest się skazanym na FOMO. Więc albo należysz do zakonu albo nie. Mnie jednak fascynuje, że wszyscy longtermisci zapomnieli, że ta spółka, tak - to samo SCP w styczniu tego roku kosztowało na giełdzie 200 PLN, tak, można było brać w tej cenie ile tylko fabryka daje, każda ilość, przypomnę to było po sprzedaży CD, kiedy było wiadomo jaka będzie minimalna dywidenda, ostatecznie wypłacona była o 2 PLN wyższa niż minimalna. Potem się zaczął hype... IMHO inwestorzy długoterminowi nie mają wątpliwości, jaką strategię tu przyjąć. Taką, która opłaciła się im do tej pory. Większą niewiadomą są dla mnie dywidendowi turyści (pytanie, czy już jednak nie sprzedali) i popyt oraz podaż instytucjonalna. Kwestia reinwestycji środków z dywidendy to już inna sprawa, bo pojawia się np. kwestia wielkości pozycji w portfelu czy jego koncentracja. Ale jej reinwestycja też jest kusząca, bo przy założeniu, że Bacteromic może zostać skomercjalizowany później, ale za np. podwójną cenę, to akcje po obecnym kursie zostaną w całości spłacone z przyszłej dywidendy. Sam nastawiam się mimo wszystko na to, że będzie duża zmienność, bo na rynku jedną z pewnych dla mnie rzeczy jest niecierpliwość inwestorów. I uleganie pokusie skakania na inne kwiatki w celu odnalezienia kolejnego Scope ;)

|

|

Temat:

11BIT

O Bitach we wczorajszym Parkiecie: www.parkiet.com/technologie/ar...Cytat:– Równolegle tytuł jest cały czas sprawdzany przez wewnętrznych testerów. Co jakiś czas poddawany jest też testom zewnętrznym organizowanym przez firmy specjalizujące się w tego typu usługach. Mieliśmy już trzy rundy takich testów – informuje Dariusz Wolak, odpowiadający w 11 bit studios za relacje inwestorskie. Nie zdradza, kiedy ruszy kampania promocyjna gry. Na razie jest dość skromna.

– Jeśli chodzi o ilość pokazywanych materiałów, kampania nabierze rozmachu w kolejnych miesiącach (kończymy prace nad kolejnym, dużym trailerem) i kwartałach tego roku w miarę, jak będziemy zbliżali się do premiery. Nie zdradzamy jej daty, bo tego typu ogłoszenie jest ważną częścią promocji tytułu i musi mieć należytą oprawę – mówi.

|

|

Temat:

11BIT

Wrzuciłem na Twitterze aktualizację swojego spojrzenia na sytuację techniczno-fundamentalną spółki. Link: twitter.com/gdansk_marcin/stat...Cytat:Chciałem natomiast pokazać, że zarówno spółka, jak i notowania jej akcji znajdują się aktualnie w miejscach, w których nigdy wcześniej nie były i są ku temu dobre powody.

IMHO zachowanie kursu 11B w trakcie (minionej?) bessy również jest pewną wskazówką na przyszłość. Dla bacznie śledzących spółkę to raczej banały. Ale może komuś się przyda do własnych dalszych przemyśleń i decyzji.

|

|

Temat:

11BIT

Podrzucam dwie znalezione w sieci wypowiedzi przedstawicieli FT i 11B o Traumaturgu: Cytat:“The Thaumaturge revolves around the idea of demons both on physical, and metaphorical layers. After all, it’s a game infused with 11 bit studios’ philosophy of meaningful entertainment. Its theme is evoked in different areas of the game with gameplay mechanics or narrative aspects being only a part of those,” states Fool’s Theory Design Director, Karolina Kuzia-Rokosz. While the old saying goes “everyone has their own demons”, playing The Thaumaturge will make gamers realize that not everything has to always mean what it seems." Cytat:“Fool’s Theory has proven to be a great studio to materialize our desire to add a meaningful RPG to our portfolio,” praises Marek Ziemak, Chief Production Officer at 11 bit studios. “And with a hefty team of around 60 people and an appropriately scaled budget, The Thaumaturge is our biggest publishing project to date, which resembles the scope of the first Frostpunk. And one especially close to our hearts thanks to being set in a place many of us were born and raised, which we’re tied with, and which we believe hasn’t yet seen a proper representation in any game. Summing that up, we’re more than thrilled to shed light on what we’ve shaped in the more than four years since the initial idea emerged”. Link: noisypixel.net/story-driven-rp...

|

|

Temat:

11BIT

Bergman napisał(a):Ta kapitalizacja zakłada, że czego spółka się nie podejmie to dowiezie z sukcesem więc nawet nie trzeba tłumaczyć ani się zastanawiać czy dowiozą. Zna ktoś spółkę z branży której ani razu noga się nie podwinęła ? Akcjonariusze 11bit uznali, że najwyraźniej ich spółka jest taką jedyną na świecie. Moim zdaniem są to oczekiwania zupełnie nieprawdopodobne. Ale jak to? Zarówno TWOM, jak i Frostpunk rodziły się nie bez bólu, w kolejnych iteracjach. Zamknięty został projekt Games Republic (sklep z grami). Project 8 był zagrożony anulowaniem. Polemizujesz z tezami, o których tu nie słyszałem.

|

|

Temat:

11BIT

Również się podpisuję pod postem Freya! Ja mam też jeszcze jeden mały wskaźnik mierzenia postępu, jaki robi spółka - porównuję sobie konferencje inwestorskie w kolejnych latach. Polecam ćwiczenie w wolnej chwili ;) Osobiście bardzo mi się podobało to, co wczoraj zobaczyłem. Podtrzymuję zdanie, że bliższe związanie się Bitów i Foolsów to świetny ruch dla obydwu studiów i mam nadzieję, że efekty tego zobaczymy zarówno w bliższej, jak i dalszej przyszłości. Podobnie jak w przypadku Starwarda zresztą. Pamiętajmy i o tym elemencie strategii rozwoju 11B.

|

|

Temat:

11BIT

|

|

Temat:

SCPFL

Też prawda. Dlatego nie zakładam, że wyłącznym czynnikiem popytowym jest tu dywidenda. Spółka przeszła na duży parkiet, wciąż ma w mojej opinii duży potencjał w długim terminie i wycenę niekoniecznie dyskontującą możliwe scenariusze. Jestem ciekaw, kiedy pojawi się tu jakiekolwiek pokrycie analityczne.

|

|

Temat:

SCPFL

Ale zwróć uwagę, że taka polityka dywidendowa była przyjęta od początku i zapisana w statucie spółki. Dla akcjonariuszy wysokość dywidendy nie była żadnym zaskoczeniem. Jej minimalną wartość znaliśmy już w sierpniu ubiegłego roku. Wg danych z październikowej prezentacji spółki na GPW Innovation Day (której nawiasem mówiąc nie ma na YT, dziwne) całe finansowanie uzyskane przez spółkę na realizację dotychczasowych projektów wyniosło (w latach 2017-2022) łącznie 65M zł (w tym PCR|ONE 47M zł). Z tej perspektywy pozostawione w spółce środki finansowe wydają się aż nadto wystarczające, nie wliczając nawet potencjalnych milestonów z już podpisanej umowy i zbliżającej się komercjalizacji kolejnego projektu.

|

|

Temat:

11BIT

A mi się sam teaser podoba (zagadkowy, świetna mimika Janka i muzyka, filozoficzne ważne pytanie). Ale właśnie szerszy kontekst powoduje lekkie zdziwienie: spodziewałem się, że kolejny materiał pójdzie dalej w odrywaniu świata gry. Ale cóż, ufam w kompetencje Bitów i nie oceniam kampanii marketingowej na jej samym początku właściwie. Premiera Niezwyciężonego to przecież 2Q lub 3Q, więc i tak niedługo się dowiemy z kolejnych materiałów. Wciąż trzymają one poziom i nie mogę się doczekać kolejnych. Argumenty o zakochanym w spółce akcjonariacie słyszę od lat. Nic one nie merytorycznie nie wnoszą do dyskusji. Zarzuty dotyczące wysokiej wyceny akcji, opóźnień projektów i polityki informacyjnej też są podnoszone od dawna. Zawsze było i jest mnóstwo znakomitych powodów, żeby nie kupić ich akcji. Po 20, 150 czy 500 zł...

|

|

Temat:

11BIT

Bergman napisał(a): A może trzeba rzucić większymi pieniędzmi by przyspieszyć produkcję lub wzięli się za zbyt dużo projektów i dlatego nie dają rady ? Atomic Heart wychodzi w lutym i jest to większa gra od czegokolwiek co stworzyło 11Bit kiedykolwiek. Prace zajęły 5 lat. 11Bit produkuje gdy wielkościowo średnie więc nie ma żadnego wytłumaczenia na tak długi okres prac.

Fatalny przykład wybrałeś Bergman. Jak wirtualne biusty sponsorują wojnę w Ukrainie

|

|

Temat:

11BIT

Dziś wieczorem na kanale PolskiGamedevPL rozmowa z Pawłem Miechowskim: Cytat:Nosił pudła z Teenagentem, poprawiał Księcia i Tchórza, produkował Skoki narciarskie 2006, negocjował dopisanie This War of Mine do listy lektur, poderwał gamedev do sprzeciwu wobec rosyjskiej inwazji... Zapraszamy na spotkanie z Pawełem Miechowskim (11 bit studios).

|

|

Temat:

STARWARD

Jutro o godzinie 12:00 na kanale Portalu Analiz odbędzie się spotkanie ze spółką (prezentacja + sesja Q&A). Pytania można wrzucać pod tym tweetem: twitter.com/bloggeriig/status/...

|

|

Temat:

11BIT

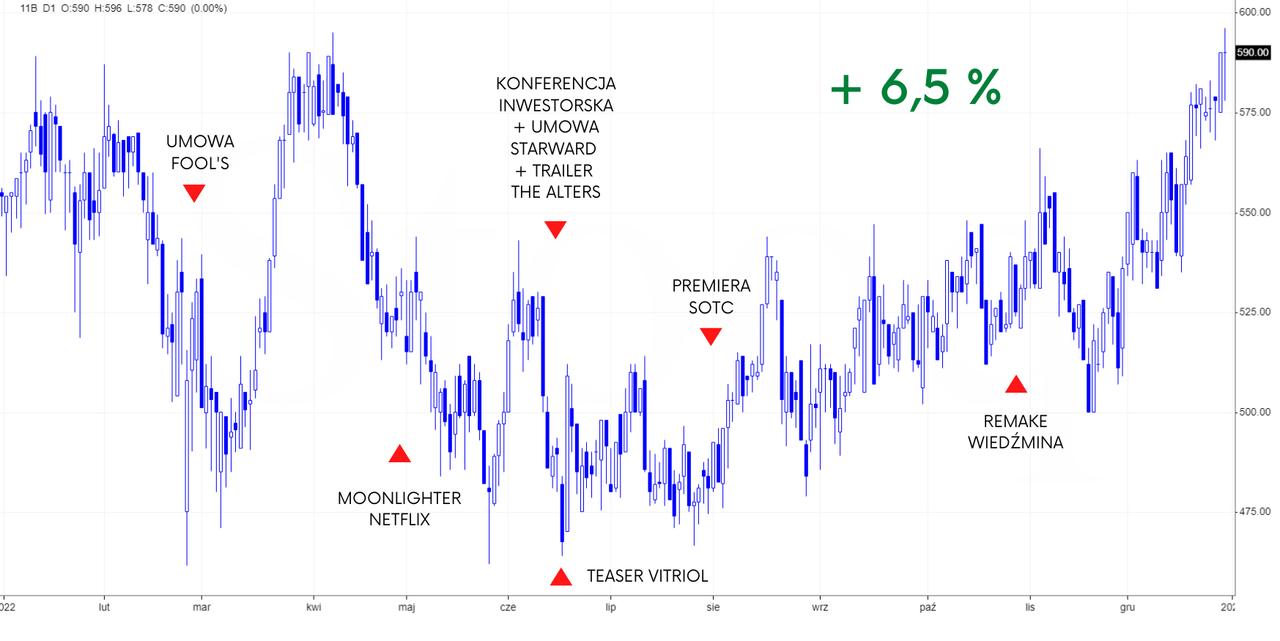

Tradycyjnie już wrzucam roczne podsumowanie notowań spółki. Dzięki udanej końcówce roku uzyskaliśmy dodatnią stopę zwrotu YTD w wysokości +6,5%. Z jednej strony to słabszy wynik niż przed rokiem (+16,8%), z drugiej tym razem wyraźnie lepszy niż indeksy (WIG: -17,8%, MWIG40: -21,49%). Spółka jako jedna z zaledwie trzech (oprócz CIG i BCS) wchodzących w ramach indeksu WIG-GRY kończy rok na zielono. Jednocześnie bieżący rok był dużo spokojniejszy pod względem zmienności (minimum 462, maksimum 596 zł). Kurs nie zbliżył się do dołków z lat 2020 i 2021, nie ustanowił też rocznego maksimum, choć zabrakło naprawdę niewiele.

kliknij, aby powiększyćNa wykresie zaznaczyłem w swojej opinii najważniejsze wydarzenia fundamentalne. Najbardziej emocjonująca pod tym względem była połowa roku: zobaczyliśmy materiały z dwóch nowych gier (the Alters i Vitriol), dowiedzieliśmy się również o umowie ze Starward Industries (wydawniczej i inwestycyjnej). Nieoczekiwanie - dzięki South of the Circle - nie był to rok bez premiery. Tu mała ciekawostka: od jej daty (3 sierpnia) kurs nie zamknął się już niżej :) W szczególności cieszy mnie materializacja zapowiedzi o rozbudowie "rodziny 11 bit studios". Osobiście duże nadzieje pokładam w "Niezwyciężonym" (jako gracz i inwestor), z niecierpliwością czekam na śmielsze odsłonięcie kart przez Foolsów. W podsumowaniu przed rokiem napisałem: Cytat:Przyznam, że przez większość roku właśnie ta wstrzemięźliwość inwestorów w ocenie perspektyw spółki była dla mnie zagadkowa. Kurs Bitów stoi (mimo licznych przygód) w miejscu od 2018 roku, a tymczasem "za zamkniętymi drzwiami" studia dzieje się bardzo dużo. Zachodzące zmiany są wręcz tektoniczne. Ilość projektów w toku, ich większa skala, wzrost zatrudnienia... Czy mocna końcówka roku oznacza, że coś się zaczyna zmieniać w percepcji inwestorów? W zasadzie teraz mógłbym powtórzyć niemal dokładnie to samo. Posiadanie tych akcji w portfelu - poza satysfakcją przy odpowiednim horyzoncie inwestycyjnym - uczy też jednak cierpliwości i pokory. W moim przekonaniu 11B nie jest już tą samą spółką, co w roku 2018, niezależnie co ma o tym do powiedzenia rynek. W przyszły rok trudno mi nie patrzeć z dużym optymizmem. Wszystkie znaki na niebie i ziemi wskazują, że wchodzimy w nowy etap rozwoju spółki. Nieubłaganie zbliża się czas intensyfikacji kampanii marketingowych (i to jeszcze zapewne zimą - vide wypowiedzi na forum inwestorskim) oraz premier gier własnych oraz zewnętrznych. Tym samym nastąpi weryfikacja kilku lat pracy włożonej w zwiększenie skali działalności studia, rozwoju projektów własnych oraz rozbudowy wydawnictwa. Jako inwestor z kolei w tej nadchodzącej kilkuletniej perspektywie premierowej (2023-2025) zweryfikuję własne założenia i inwestycyjne tezy, a w konsekwencji podejmę dalsze decyzje co do horyzontu inwestycyjnego (podobnie jak robiłem to wcześniej, po premierach TWOM i FP). Zapraszam do komentarzy, chętnie dowiem się, czego Wy oczekujecie po Bitach w 2023. Przy okazji życzę forumowiczom wszystkiego najlepszego w Nowym Roku!

|

|

Temat:

STARWARD

|

|

Temat:

SCPFL

Zgadzam się, rozwój PCR-ONE kosztował około 47M zł (na podstawie slajdu z GPW Innovation Days), a spora część rozwoju Bacteromica już jest sfinansowana. Wskazywana przez Was poduszka wielkości 100M powinna zapewnić bardzo zdrowy i spokojny sen ;) Większą niewiadomą są sygnalizowane wstępnie plany wpierania innych przedsięwzięć. Jak bardzo agresywnie będą tu działać? W jakich formach? Inwestycje kapitałowe w ciekawe startupy? Co myślicie?

|

|

Temat:

SCPFL

Zwróć uwagę, że wg statutu 50% na dywidendę liczy się od przychodów uzyskanych przez spółkę, nie kwoty, która została w kasie po wszystkich potrąceniach. Mówi o tym zresztą dzisiejsza informacja prasowa: Cytat:- Po rozliczeniu pożyczki z EBI oraz zapłacie zaliczki na podatek dochodowy, na koniec września mieliśmy na koncie ponad 370 mln PLN. Zgodnie ze statutem Scope Fluidics co najmniej 50% środków finansowych ze sprzedaży spółek zależnych zostanie wypłacone Akcjonariuszom. Statut odnosi się do kwoty pozyskanej przez Spółkę, a więc przed opodatkowaniem czy potrąceniem kosztów. Proszę jednak pamiętać, że zgodnie z kodeksem spółek handlowych decyzja o podziale zysku za dany rok obrotowy należy do Walnego Zgromadzenia i może być podjęta dopiero po zatwierdzeniu przez nie sprawozdania rocznego za ten rok oborowy – mówi Szymon Ruta, CFO Scope Fluidics S.A. Kwota wyjściowa będzie zatem wyższa i do wypłaty powinno pójść nie mniej niż 230 mln PLN. Trudno strzelać, nie znamy planów ew. akwizycji/inwestycji, woli głównych akcjonariuszy (w tym funduszu), ani ich "filozofii" co do pożądanej wielkości poduszki bezpieczeństwa.

|

|

Temat:

11BIT

Umowę mają Foolsi. Taki revshare jest IMO nieprawdopodobny. To wielkość spotykana w umowach wydawniczych (i raczej tych bardziej korzystnych dla wydawców). Poza tym IP należy do Redów. I to jeszcze takie.

|

|

Temat:

11BIT

A jaki model wynagrodzenia FT w tym przypadku byś obstawiał? Pytanie też do pozostałych forumowiczów: czy można realnie zakładać tu jakikolwiek revshare?

|

|

Temat:

11BIT

Pogadajmy o wczorajszym newsie w kontekście Bitów. Cytat:Remake gry Wiedźmin to projekt zasygnalizowany w nowej strategii CD Projektu pod nazwą Canis Majoris. Gra powstaje na silniku Unreal Engine 5 i korzystać będzie z rozwiązań technologicznych rozwijanych przez CD Projekt na potrzeby zapowiedzianej w marcu nowej wiedźmińskiej sagi. Za realizację projektu odpowiedzialne będzie studio Fool’s Theory, specjalizujące się w grach role-playing — w tym osoby, które wcześniej pracowały przy Wiedźminie 2: Zabójcach Królów oraz Wiedźminie 3: Dzikim Gonie. „Redzi” będą sprawować pełny nadzór kreatywny nad tworzeniem remake’u, który obecnie znajduje się na wczesnym etapie produkcji. Cytat:Fool’s Theory to studio stowarzyszone z 11 bit studios (ma 40 proc. udziałów w Fool’s Theory). Pochodząca z Bielsko-Białej spółka jest producentem gry „Vitriol” (nazwa robocza), której wydawcą będzie 11 bit studios.

– Bardzo cieszymy się, że niezwykle utalentowany zespół Fool’s Theory rozwija swój ogromny potencjał. Nie możemy doczekać się efektów jego pracy nad legendarną serią – komentuje Przemysław Marszał, prezes zarządu 11 bit studios. W mojej opinii jest tu kilka korzyści. Pomijam na razie to, w jaki sposób będzie wynagradzany deweloper za ten projekt, bo nic o tym nie wiemy (pokrycie kosztów + flat fee?). Nie zakładam też na razie - biorąc pod uwagę to, co Bici mówią o swojej filozofii właścicielskiej i pozostawianiu samodzielności podmiotom z grupy- że sami Bici nie będą tu bezpośrednio zaangażowani (na razie komunikaty Redów mówią o dewelopmencie i nadzorze artystycznym, nic o marketingu i publishingu, ale trudno chyba raczej sądzić, że zlecą to na zewnątrz?). I nie liczę, że ta gra ukaże się szybko (z wywiadu z Kicińskim w "Parkiecie" wynika, że remake ukaże się po "Polarisie"). Biorąc to wszystko pod uwagę widzę jednak wciąż następujące trudne do przecenienia korzyści: 1. potwierdzenie faktu, że Bici mają w portfelu bardzo cenne aktywo: zespół deweloperów z potencjałem do realizacji dużych i prestiżowych projektów; można sobie tylko gdybać, jak byłby obecnie wyceniany FT, gdyby był notowany na rynku; pytanie też, czy taki kierunek będzie kiedykolwiek rozważamy w przyszłości; 2. ogromny marketingowy dopalacz przed rozpoczynającą się przecież lada moment kampanią Vitriola - "to przecież Ci goście, którzy robią remake Wiedźmina!" 3. rozwinięcie/pozyskanie kompetencji, które będzie można spożytkować w całej grupie kapitałowej 11B (np. gra RPG w świecie FP, były już takie sugestie przy okazji akwizycji). Jestem ciekaw Waszych opinii. Będę wdzięczny za komentarze. Czegoś jeszcze nie dostrzegam? Zwłaszcza minusów? ;)

|

|

Temat:

11BIT

Spółka bierze udział w GPW Innovation Day. Prezentacja zaplanowana jest na jutro, tj. 19 października 2022 r. o godz. 16:00. Link do darmowych zapisów: https://gpwinnovationday.pl/

|

|

Temat:

11BIT

@GRAF78 Wg raportu półrocznego: Cytat:Na dzień 30 czerwca 2022 roku Spółka posiadała na kontach 40 580 337 PLN środków pieniężnych i ich ekwiwalentów (lokat bankowych z terminem zapadalności powyżej 3-mcy) wobec 26 748 530 PLN na koniec 2021 roku. To oznacza, że ich stan zwiększył się o 51,71 proc. w porównaniu z 31 grudnia 2021 roku. Warto też przypomnieć, że na koniec okresu sprawozdawczego Spółka posiadała ulokowane 67 636 647 PLN w jednostkach TFI oraz obligacjach komercyjnych. Na koniec 2021 roku wartość tego typu lokat wynosiła 80 475 972 PLN. To oznacza, że łączne zasoby pieniężne 11 bit studios S.A. na 30 czerwca 2022 roku, uwzględniając również krótkoterminowe pożyczki pracownicze, sięgały aż 109 510 608 PLN, czyli były o 1,95 proc. większe niż na początku bieżącego roku gdy miały wartość 107 414 514 PLN. Dodając to tej kwoty należności z tytułu dostaw i usług w kwocie 12 775 512 PLN (16 485 147 PLN na koniec grudnia 2021 roku) oznacza to, że łączna wartość aktywów finansowych 11 bit studios S.A. na koniec okresu sprawozdawczego sięgała 122 286 120 PLN wobec 123 899 662 PLN pół roku wcześniej.

|

|

Temat:

11BIT

Może przypadkiem właśnie się okazało, ile Netflix zapłacił za Moonligtera? ;) Wg raportu półrocznego aż 42% przychodów przypadło na wydawnictwo, co daje niespełna 20M PLN, a umowa z Netfliksem była "historycznie największa tego typu".

|

|

Temat:

SCPFL

Popieram, trochę już czasu upłynęło, choć zapewne mają też wciąż ręce pełne roboty w związku ze sprzedażą i przeniesieniem procesów do nabywcy. Ostatnio w "Parkiecie" między wierszami o Scope Fluidics wypowiedział się Konrad Łapiński z Total FIZ: Cytat:Cała polska giełda jest wyceniana tanio bądź bardzo tanio. To świetny układ dla naszego funduszu. W perspektywie kilku miesięcy spłyną do niego duże ilości gotówki z dywidend czy też za skupy akcji. Wówczas będziemy mogli kupić dobrej jakości spółki po niskich cenach. Byłby to dla nas wymarzony scenariusz. Kibicujemy nawet, żeby ceny akcji na GPW nie rosły, i nie zmartwią nas ewentualne spadki. Jest bardzo tanio, ale oczywiście zawsze może być taniej. Nas cieszy, że jedna ze spółek portfelowych sprzedała swój pierwszy projekt, co było z naszego punktu widzenia olbrzymim zastrzykiem gotówki i obietnicą, że kolejne projekty też będą udane. Ponadto, gdybyście przegapili, to CEO Piotr Garstecki był jednym z rozmówców panelu o polskiej biotechnologii: strefainwestorow.pl/artykuly/w...Cytat:Jeszcze 10 lat temu mało kto wierzył w to, że w Polsce mogą powstawać innowacyjne projekty z branży life science, i – co więcej – będą one w stanie generować realną gotówkę. Dzisiaj możemy już stwierdzić, że pierwszy miliard zł czystej gotówki wygenerowanej przez spółki z sektora life science notowane na GPW i New Connect został oficjalnie osiągnięty, a duży udział w tych sukcesach mieli uczestnicy naszej wtorkowej debaty. Z tego miliarda to ile przypada na Scope?

|

|

Temat:

11BIT

Ostatnio zastanawiałem się właśnie, ile trwa produkcja trailera i znalazłem coś takiego: https://qr.ae/pvgF1tCytat:Theatrical quality animation, which is essentially what AAA video games provide in their cinematics now, if you are reasonably efficient cost around $10,000 per finished second, and average about 40 to 50 man-hours per finished second (not including overhead workers: management, coordinators, IT, PAs, etc.). Zatem to dość czasochłonny proces. To zdecydowanie nie kwestia dni w tym przypadku. Przy okazji „odkryłem”, kto robił trailer do The Alters: https://ionart.hu/projects/

|

|

Temat:

SCPFL

Dwie ciekawostki z artykułu we wrześniowym numerze Forbes Polska: - stworzenie PCR|ONE kosztowało łącznie ok.10M$; - priorytet to projekty wewnętrzne, ale spółka będzie "patrzeć też na ciekawe projekty na rynku".

|

|

Temat:

SCPFL

Domyślna opcja to chyba jednak wciąż dywidenda. O tym spółka mówi od zawsze, takie są zapisy statutowe. No i to forma uzyskania wynagrodzenia dla właścicieli / managementu po latach pracy. Kiedyś Garstecki na jednym z webinarów odpowiadał na pytanie o potencjalne zakupy akcji w tym duchu, że nie jest inwestorem finansowym i ma ograniczone możliwości. Teraz powinno się to zmienić ;) Wspomniane na forum rozwiązania mieszane też warte rozważenia.

|

|

Temat:

11BIT

Warto też przypomnieć odpowiedź na pytanie o problemy z P8 z ostatniej konferencji (56:00). Obawiam się, że to nie problemy techniczne lub nie tylko takie. Ale osobiście wierzę w ich przezwyciężenie. Kto, jak nie oni.

|

|

Temat:

11BIT

@koladzio Nie, bo Marszał powiedział dla "PB", że je zamykają "w najbliższych tygodniach". A Wolak w dzisiejszej odpowiedzi na forum inwestorskim doprecyzował, że chodzi o "pierwszą połowę września".

|

|

Temat:

11BIT

Tyle dobrego, że w raporcie się może dowiemy wreszcie, na czym stoimy w P8. Miał tu być kluczowy milestone na koniec 3Q (info z konfy). Inna sprawa, że inwestorzy są nadreaktywni, ze spekulacji i domysłów budują sobie narracje, w większości przypadków sobie szkodząc.

|

|

Temat:

11BIT

Space Cowboy napisał(a):Audytor: Widzimy potrzebę dużego odpisu

. Ale - teoretyzując - na jakiej podstawie? I dlaczego akurat teraz?

|

|

Temat:

SCPFL

Gratulacje dla wytrwałych. Było tu po drodze mnóstwo okazji, żeby stracić cierpliwość. Ostrożnie zakładałem podobną wartość całego dealu (szerokie widełki 100-200M USD), ale sądziłem/obawiałem się, że płatność bezwarunkowa będzie stanowić mniejszą część wartości transakcji. To moim zdaniem na plus. Można powoli próbować liczyć dywidendę: spółka deklarowała wypłatę połowy zysków ze sprzedaży swoich systemów.

|

|

W swojej niedawnej (datowanej na 21.06.) rekomendacji 11 bit studios BDM pokusił się o następujące prognozy dotyczące "Niezwyciężonego": Cytat:Prognozujemy, że gra zostanie wydana w 2Q’23, a jej sprzedaż w pierwszym roku premiery będzie kształtowała się na poziomie 0,6 mln PLN sztuk, a jej budżet sięgnie ok. 15 mln PLN (12 mln PLN produkcja + 3 mln PLN marketing). Zakładamy, że udział 11b w przychodach (po zwróceniu kosztów) będzie na poziomie ok. 40%. Oczywiście to tylko założenia i sam ich nie przeceniam, natomiast zawsze to jakiś dodatkowy głos w dyskusji o potencjale gry i studia oraz o ile się nie mylę pierwsza taka pisemna opinia ze strony analityków. Link do całości: www.bdm.pl/analizy-i-informacj...

|

|

Temat:

SCPFL

Wczorajsze spadki były na niewielkich obrotach, nie wykluczam, że to jakieś operacje finansowe na koniec kwartału i półrocza. Jak dla mnie informacje z komunikatów oraz dzisiejszego spotkania neutralne - nic się zasadniczego nie zmieniło. Przeniesienie na główny parkiet to kwestia czasu, w obecnym otoczeniu nie wydaje się to najszczęśliwszym pomysłem. Ostatnio zawieszono kilka innych postępowań, więc zero zaskoczenia. Procesy się toczą, ale czy pierwsza komercjalizacja nastąpi za miesiąc, za rok czy wcale wciąż nie wiadomo ;) Zarząd wydaje się bardziej zadowolony niż inwestorzy (skąd ja to znam). Mniej najbardziej zastanawia obecnie jedna kwestia: jak daleko trzeba będzie prowadzić program EA zanim dojdzie do sprzedaży, w szczególności jak bardzo sama spółka będzie się musiała angażować w dalsze procesy związane z produkcją wielkoskalową i dystrybucją. Tego nie zakładałem w swoich rachubach kilka lat temu. Sądziłem - pewnie sama spółka też - że system zostanie sprzedany do podmiotu, który sam będzie finansował i prowadził te procesy. Pytanie, na ile taki wariant jest jeszcze prawdopodobny.

|

|

Temat:

STARWARD

Tak jest, a dobry wydawca tu raczej nie przeszkodzi. A Bici potrafią monetyzować gry jak mało kto. Uważam wręcz, że w publishingu "Jedenastki" mają wreszcie projekt, który jakością i skalą odpowiada ich ambicjom. Nie znamy jeszcze wszystkich projektów z ich portfolio wydawniczego na najbliższe lata, ale "Niezwyciężony" będzie tu wiodącą pozycją.

|

|

Temat:

STARWARD

@ kojo Sądziłem, że po Cyberpunku mamy tu konsensus ;) Ale żeby nie było, że patrzę na sprawę wyłącznie przez różowe okulary, to uważałem, że premiera w 2022 roku miałaby swoje plusy. Wiele tytułów przesunięto na przyszły rok i będzie większa konkurencja oraz trudniej o dobre okienko premierowe. Z drugiej strony w 2023 roku można liczyć na większe nasycenie rynku konsolami obecnej generacji, co nie bez znaczenia dla potencjału sprzedażowego "Niezwyciężonego" na tych platformach. @myton Dokładnie tak. Można oczywiście mieć inne zdanie na temat potencjału projektu, ale chociaż warto wziąć pod uwagę to, kto uwierzył w ten projekt.

|

|

Temat:

STARWARD

1ketjoW napisał(a):

Dla części inwestorów ryzyka okazały się zbyt duże w stosunku do potencjalnych korzyści. Stąd spadek kursu, bo ryzyka są mierzalne ( w tym sensie że gdy nie można ich określić przyjmuje się negatywne założenia - ostrożnosciowo), a potencjalne korzyści nie.

Dzięki za komentarze. Rozumiem takie podejście. Fakt, że korzyści są tu trudno mierzalne, ale ja uznaję, że walidacja projektu i wzięcie go pod własne skrzydła przez uznanych profesjonalistów branżowych to argument zdecydowanie przeważający na korzyść (osąd Bitów > własne obawy) oraz wręcz minimalizujący wiele ryzyk. Do ryzyk zaliczam też przedwczesną premierę ;)

|

|

Temat:

STARWARD

Z dyskusji wnioskuję, że sceptyków nic nie przekona. Nawet stempel jakości w postaci dealu z Bitami. Nie będę próbował, wrzucę tylko kilka moich nieuporządkowanych spostrzeżeń: 1. Oczywiście nie znamy szczegółów umowy wydawniczej, co utrudnia szacowanie przychodów z gry dla każdej ze stron. Ja natomiast patrzę na tę sprawę następująco: czy fakt wydania gry przez 11 bit studios oznacza zwiększenie potencjału komercyjnego gry? Oczywiście, że tak. Czy to zwiększenie zrekompensuje przychody/zyski "utracone" na rzecz wydawcy? Tu również zakładam, że tak. Kompetencji marketingowych "Jednastek" oraz ich zdolności do monetyzowania tytułów nie sposób kwestionować. Przecież taki Moonlighter sprzedał 1M egzemplarzy w ciągu dwóch lat od premiery! Na dobrą sprawę te działania się jeszcze nie zaczęły. Absolutnie oczekuję tu tego swoistego bitowego "magic touch". Pamiętajmy też, że "Niezwyciężony" trafi teraz do całego portfolio gier 11 bit, co stwarza liczne okazje do różnego rodzaju akcji promocyjnych. 2. Zakładam, że podział zysków jest wyraźnie na korzyść Starwarda (zdecydowanie bliżej mi do 70:30 niż 50:50). Wcześniej wychodziły ze spółki sygnały, że nie będzie ona zainteresowana oddaniem zbyt wielu "procentów". Zaawansowany etap produkcji też tu przemawia moim zdaniem na korzyść dewelopera. Nie wydaje mi się, żeby premiera "Niezwyciężonego" miała się odbyć pod koniec 2023 roku i wymagała wielkich dodatkowych nakładów finansowych (nawet jeżeli tak, to nakłady te odpowiednio zwiększą potencjał gry). Studio jak wynika z treści raportów brało pod uwagę samodzielne wydanie gry). Z tych względów odrzucam też argumenty o emisji ratunkowej i braku innego wyjścia. Tego rodzaju pesymizm jest dla mnie grubo przesadzony. 3. Ciekaw jestem, jak należy rozumieć komentarz CEO z komunikatu prasowego: Cytat:Inwestycja kapitałowa 11 bit studios pozwoli istotnie przeskalować naszą działalność już w 2023 roku – podsumowuje prezes Starward Industries. Sam wstępnie - może dowiemy się więcej - interpretuję te słowa w ten sposób, że środki z emisji będą przeznaczone na dalsze działania służące rozwojowi studia w przyszłości (np. zwiększenie zatrudnienia, rozpoczęcie prac nad nowym projektem, dodatki do Niezwyciężonego - pytanie, czy formuła gry na to pozwoli). Wsparcie premiery "Niezwyciężonego" to kwestia odrębnej części porozumienia, tj. umowy wydawniczej i @Anty-Teresa słusznie zwraca uwagę na konieczność rozgraniczenia tych dwóch części kontraktu. 4. Wczorajszy pokaz mi się podobał, był przez samych organizatorów anonsowany jako jedna z jego głównych atrakcji, a towarzystwo było zacne. Graficznie gra wygląda bardzo dobrze. O fabułę i narrację martwię się jeszcze mniej. Rozumiem obawy o statyczność i "walking-simowatość", ale liczę na to, że uda się tu znaleźć właściwy balans. Rynek jest ogromny, a gusta graczy rozmaite. W "Firewatchu" akcji niewiele, nikt do nikogo nie strzela, a sprzedaż była znakomita. Ponownie odwołam się do argumentu o zainteresowaniu Bitów: jeżeli oni dostrzegli tu potencjał na tyle, by nie tylko podpisać deal wydawniczy, ale i dokonać inwestycji i zaprosić zaprosić Starwardów do powiększającej się "rodziny", to jest to dla mnie wystarczający argument. 5. Wishlisty drgnęły. Obecnie już 142 miejsce (+41) i spory dobowy przyrost followersów (niemal +20%). 6. Ukłony i szacun dla CEO Marka Markuszewskiego za uszanowanie interesu akcjonariuszy mniejszościowych (sprzedaż własnych udziałów z dyskontem to mniejsze rozwodnienie kapitału). Wczoraj dodałbym tu jeszcze, że należy docenić szczelność informacyjną spółki, ale dzisiejsze spadki kursu powodują, że łatwo można wyśmiać tą myśl ;) 7. Nie staram się zrozumieć dzisiejszej reakcji rynku. Nigdy nie wiadomo, kto kupuje, kto sprzedaje i dlaczego. Sam dla siebie wyciągnąłem najwidoczniej zupełnie odwrotne wnioski z wczorajszego komunikatu. Uważam, że ten deal to win-win dla obydwu spółek w długim terminie. Czekam niecierpliwie na kolejne odsłony kampanii marketingowej.

|

|

Temat:

SCPFL

Skąd wniosek o emisji? Też tak to rozumiem, że na walnym uchwała ma dotyczyć ponownej emisji warrantów dla Ruty, z uwagi na niespełnienie się warunku poprzedniej emisji do 27. marca. Co do terminów: ton listu do akcjonariuszy w raporcie rocznym wydaje mi się ostrożnie optymistyczny (co oczywiście nic nie znaczy). Po raz kolejny podkreślany jest średnio dwunastomiesięczny okres od podpisania listu intencyjnego do zawarcia umowy w podobnym transakcjach. Tak licząc mielibyśmy deal na koniec wakacji. Niedawno przypadkowo trafiłem na wzmiankę, że TOTAL FIZ wpisał w swoich założeniach na ten rok komercjalizację PCR-ONE w 2022 roku. Inna sprawa, że mam wrażenie, że już niemal wszyscy indywidualni stracili cierpliwość do spółki.

|

|

Temat:

11BIT

No zobaczymy. To projekt Foolsów bądź co bądź.

|

|

Temat:

11BIT

Też zachodzę w głowę, jak to zmieszczą. Może na którymś z eventów jeszcze?

|

|

Temat:

11BIT

Jeszcze SotC, czyli cztery (+Vitriol, Botin, Ava). Może jakaś niespodzianka na konferencji? Pamiętajmy, że od przyszłego roku w planie są trzy premiery rocznie, więc jeszcze trochę brakuje. Teaser, tytuł filmu na YT (We are not the same) i cytat intrygujący. Zakładając, że to Dolly oraz to, że nazwa kodowa nie jest przypadkowa, możemy spodziewać się czegoś naprawdę interesującego pod wzgledem tematyki. Na poprzedniej konfie była mowa o tym, że to gra "napędzana unikalną koncepcją". Może się wkrótce dowiemy, na czym ona polega.

|

|

Temat:

11BIT

Na TT pojawiła się sugestia, że jedną z okazji będzie pokaz Microsoftu 12 czerwca (Xbox & Bethesda Games Showcase 2022). Co myślicie?

|

|

Dzięki za wpisy i chęć dzielenia się wiedzą. Głos z przyjemnością oddany już dawno. Mam nadzieję, że Twoje będzie wygranko ;)

|

|

Temat:

11BIT

Na wypadek gdybyście przegapili: na stronie głównej StockWatch ukazał się artykuł blogera Bycze Gierki o Bitach i "South of The Circle": www.stockwatch.pl/wiadomosci/w...Cytat:Drugim dnem planu wydania tej gry może okazać się właśnie perspektywa współpracy przy kolejnym tytule. Nad następnym projektem State of Play prawdopodobnie pracuje już jakiś czas, zważywszy, że premiera „South of the Circle” na urządzeniach Apple miała miejsce prawie półtora roku temu, a portami na kolejne platformy ma zająć się podwykonawca 11 bit studios – powinni mieć zatem wolne moce, by skupić się nad nowym tytułem. Byłby to hipotetycznie ciekawy temat dla 11 bit studios, które w ramach innych projektów z działu publishingu lubi współfinansować produkcję, biorąc na siebie ryzyko projektu i zwiększając w ten sposób swoje udziały w podziale przychodów. W ten sposób mogłoby powstać sprzyjające środowisko do tego, by kolejny projekt State of Play okazał się nieco większy, ale ten moment to jedynie moje spekulacje.

|

|

Temat:

STARWARD

faraquet napisał(a):Ja uważam, że lepiej z wydawcą. Starward nie ma jeszcze marki, która była bardzo rozpoznawalna. Ewentualny sukces pierwszej gry pozwoliłby tę rozpoznawalność zbudować. Oczywiście nie należy wykluczyć, że bez wydawcy też bardzo dobrą sprzedaż, ale pewnie i ryzyko jest większe.

Trochę inwestycja w przyszłość, wiadomo kosztem udziału w zyskach, pytanie jak potencjalny wydawca jest w stanie zwiększyć sprzedaż, bo może okazać się, że to wcale nie takie złe z punktu widzenia finansowego. Gra jest prawie gotowa sfinansowana, a wydawca jak mniemam głównie uczestniczyłby w promocji i marketingu to wcale te % nie musiałyby być takie najgorsze.

Jakie jest Twoje zdanie @andy?

Ciekawa dyskusja na forum. Ja dostrzegam sens w argumentach obydwu stron i trudno mi się zdecydować. Najchętniej widziałbym kombinację: świetny wydawca + bardzo korzystny dla studia revshare (IMO 30-40% to za dużo na tym etapie projektu). Wierzę, że spółka mając w ręku dużo więcej informacji niż my podejmie właściwą decyzję. Nie uważam, że fakt przekazania grywalnej wersji wydawcom oznacza zmianę kursu. Już wcześniej spółka sygnalizowała, że chce wydać grę samodzielnie, ale jest czas na zmianę tej decyzji i będzie to rozważane. Może dowiemy się czegoś więcej na zaplanowanym w przyszłym tygodniu czacie: www.youtube.com/watch?v=TZFxsH...A co do finansowania - jeszcze jedna potencjalna opcja: może Acion Partners uśredni? ;)

|

|

Temat:

STARWARD

Aaa, tak, faktycznie  Pamiętam, że kiedyś prezes nie wykluczał kolejnej gry w tym samym świecie. Mówił wtedy, że w takim wypadku proces dewelopmentu powinien być sprawniejszy. A jaki jest obecnie forumowy konsensus: lepiej z wydawcą, czy bez?

|

|

Temat:

STARWARD

IMO tak dokładnie należy to czytać. I są to już poziomy "creepyjarowe". Pozytywne informacje z raportu: 1. wejście gry w fazę beta (zakończony pierwszy jej etap); 2. "bardzo entuzjastyczne przyjęcie" grywalnej wersji gry przez wydawców/konsultantów/partnerów; 3. zbliżająca się intensyfikacja kampanii marketingowej. Dodatkowo pojawiła się notka prasowa o zmianach w zarządzie: www.stockwatch.pl/wiadomosci/z...Cytat:– W ocenie rady nadzorczej trzyosobowy zarząd łączący różne kompetencje zapewni bardziej efektywne zarządzanie Spółką. W ostatnim etapie produkcji gry Niezwyciężony kluczowa jest pełna koncentracja na produkcji oraz skuteczna realizacja strategii marketingowej i negocjacji z partnerami – komentuje Wojciech Weiss, przewodniczący rady nadzorczej.

– Do tej pory zrealizowaliśmy dwa duże wydarzenia marketingowe tj. ogłoszenie projektu oraz publikacja zwiastuna gry Niezwyciężony i prowadzimy stałą kampanię o niskim natężeniu. Teraz nasza kampania marketingowa wchodzi w bardziej intensywny okres. Przed nami kolejne działania marketingowe m.in. udział w wydarzeniach branżowych, uruchomienie społeczności graczy, negocjacje i współpraca z partnerami, mediami i influencerami – wylicza Maciej Dobrowolski, obejmujący stanowisko dyrektora marketingu i członka zarządu.

|

|

Temat:

11BIT

Też sądzę, że wczoraj nie było Avy. Pamiętajmy też, że ten projekt robią dwa hiszpańskie studia: Chibig i Inverge. A Chibig napisało na TT, że Elusive People to "100% Chibig".

|

|

Temat:

11BIT

|

|

Temat:

11BIT

Meldowali się już na wcześniejszych walnych, przynajmniej na poprzednim w lipcu. Wówczas mieli nieco poniżej 40K akcji (rozbite na kilka podmiotów). Dlaczego ich jednak nie ma w akcjonariacie publikowanym na portalach to nie wiem. Edit: mam pewien trop. Na portalu Biznes Radar pod wykazem akcjonariuszy jest taka informacja: Cytat:Uwaga! Dane dotyczące pozostałych akcjonariuszy pochodzą ze sprawozdań finansowych funduszy inwestycyjnych oraz emerytalnych i obejmują udziały < 5% głosów na WZA. Zaangażowanie tych podmiotów od dnia publikacji ostatniej informacji mogło ulec zmianie. Na dzisiejszym walnym frekwencja była niewielka i Morgany załapały się do komunikatu o obecnych akcjonariuszach przekraczających 5% głosów na NWZA. W konsekwencji zakładam, że powinni trafić do tego rodzaju zestawień (np. stooq.pl wskazuje inne źródło) i obniżyć FF.

|

|

Temat:

11BIT

topfacet napisał(a):Zabrakło mi tam tylko Twojej wyceny spółki, napisałeś, że każdy powinien sam wycenić ile powinna być ona warta przy zysku rocznym ok 120 mln pln rocznie (powtarzalnym przynajmniej w perspektywie 3lat), natomiast czytelnicy chyba chętnie poznają Twoją opinię. Zerknij w wątku na odpowiedź Pawła Bieńka, który wyliczył ile wart jest taki zysk. Ja nie czuję się kompetentny w tym zakresie. IMO to tylko jedna z przesłanek do wyceny. Najważniejsze, że spółka skaluje biznes i planuje wskoczyć na wyższy level. Niektórzy powiedzą, że to już jest w cenach, inni, że nie. Mi zdecydowanie bliżej do tego drugiego obozu. A świat się też przecież nie skończy w roku 2025 - przynajmniej mam taką nadzieję ;) - i zobaczymy kolejne projekty Bitów, uwzględniające masę doświadczeń z P8, P9 i P10.

|

|

Temat:

11BIT

Przedstawiłem wariant optymistyczny, opierający się na założeniu, że przychody z gier własnych ulegną podwojeniu w stosunku do Frostpunka (nie mam tu na myśli oczywiście podwojenia wolumenu sprzedanych egzemplarzy), a te z wydawnictwa - dadzą średni przychód 30M na każdą z gier w tym trzyletnim okresie. Idąc Twoim tropem (przychody 3x) otrzymalibyśmy jeszcze wyższe liczby. Taki wariant też mam, ale nie chciałem nim epatować ;) Nie da się wykluczyć, że jakaś nowa gra okaże się np. hitem zarówno na PC, jak i konsolach. A tego dotychczas nie było. Dużo zależy jednak m.in. od kalendarza premier. Jeżeli np. Dolly lub Projekt 8 zadebiutują np. pod koniec 2024 lub na początku 2025 roku, to nie będą zbyt długo pracować na przychody w tym okresie. Liczba premier z wydawnictwa też może okazać się inna niż w planach. Na TT pojawiły się komentarze, że prognozy analityków nie są wcale konserwatywne, bo zakładają sukces każdej kolejnej gry. Kwestia do dyskusji, bo pytanie jak rozumieć sukces (np. czy sprzedaż FP2 zbliżona do "jedynki" to sukces?) i jakiego progresu wyników należy rozsądnie oczekiwać.

|

|

Temat:

11BIT

Przejrzałem kilka wydanych ostatnio raportów analitycznych przygotowanych dla spółki i napisałem wątek na Twitterze: twitter.com/gdansk_marcin/stat...Może się komuś przyda ten materiał do własnych analiz i przemyśleń. Mała zajawka - daty premier wg prognoz analityków:

kliknij, aby powiększyć

|

|

Temat:

SCPFL

Tak, ale czy w tamtych przypadkach był formułowany warunek związany z procesem M&A?

|

|

Temat:

11BIT

Moje podsumowanie rocznych notowań 11B + spojrzenie longterm:

kliknij, aby powiększyćBieżący rok zakończony umiarkowaną stopą zwrotu w wysokości 16,88%. Z jednej strony to słabszy wynik niż np. niektóre główne indeksy naszego rynku (WIG +21,52%, MWIG40 +33,07%), z drugiej - jeden z lepszych wyników dużego giełdowego gamedevu w 1 r. p.p.cp. (po premierze Cyberpunka;), który zanotował dotkliwe straty. Uważam, że przy wzięciu pod uwagę fazę cyklu produkcyjnego (na nowe gry trochę jeszcze poczekamy) oraz pogorszenia sentymentu do branży growej na GPW rok posiadacze akcji "Jedenastek" powinni zaliczyć do udanych. Należy zauważyć jednak, że większość roku minęła pod znakiem głębokich spadków kursu. W pierwszym kwartale mieliśmy do czynienia z nieudanymi próbami podejścia pod nowe maksima ustanowione w połowie 2020 r. W konsekwencji kolejne długie siedem miesięcy przyniosły dotkliwe 50% obsunięcie, z minimum na poziomie 395 zł. Z mojej perspektywy długoterminowej to "znak firmowy" spółki - nie pierwszy już raz była dobra okazja, żeby poćwiczyć odporność psychiczną. Końcówka roku należała już zdecydowanie do byków, którym udało się zniwelować niemal całe spadki i zapewnić dodatni wynik YTD. Spółka w tym okresie należała do najsilniejszych relatywnie walorów na GPW. Jak widać z wykresu 2021 rok nie obfitował w zbyt wiele wydarzeń fundamentalnych. Zaznaczyłem te, które uznałem za istotniejsze. Osobiście byłem zaskoczony negatywnym zachowaniem kursu po konferencji inwestorskiej i - następnie - opublikowany zwiastun FP2. Wydarzenia te nie tylko nie były w stanie powstrzymać tendencji spadkowej notowań, ale wręcz ją przyspieszały. Przyznam, że podobnie zaskakująca była dla mnie siła fali wzrostowej (+40% w stosunkowo krótkim czasie). Przed nami kolejny rok - IMO najprawdopodobniej bez nowej premiery - i okazja do rzucenia okiem na nieco szerszą perspektywę.

kliknij, aby powiększyćNa wykresie (skala logarytmiczna) zaznaczyłem daty premier flagowych gier (TWOM, FP) oraz daty ujawnienia pierwszych zwiastunów FP i FP2. Dwie rzeczy, rzucają mi się w oczy. Po pierwsze od momentu premiery FP notowaniom towarzyszy ogromna zmienność, ze wspomnianymi wyżej obsunięciami, co sprawia, że utrzymanie tych akcji w portfelu nie jest łatwe. Jednocześnie mam wątpliwości, czy alternatywa w postaci bardziej aktywnych strategii (opartych np. o AT) sprawdziłaby się tu lepiej. Na marginesie sam znam kilku inwestorów, którzy polowali na Bita w rejonach 400 zł, ale ostatecznie nie zdecydowali się na zakup, a po chwili było już znacznie drożej. Po drugie zastanawiam się, czy ostatnie wzrosty są zwiastunem tego, że inwestorzy zaczęli właśnie dyskontować zbliżający się okres monetyzacji nowego portfolio nowych gier studia (imponującego przynajmniej w skali ilościowej: 3 duże gry własne i 6 projektów wydawniczych). Jeżeli tak, to osobiście oczekiwałbym nowej fali wzrostowej i wyniesienia kursu na nowe szczyty. Wcześniej jeden z zakładanych przeze mnie scenariuszy polegał na tym, że to zwiastun jednej z nowych gier Bitów zakończy fazę konsolidacji kursu i wywoła impuls wzrostowy, analogicznie do sytuacji sprzed premiery pierwszego FP. Scenariusz ten raczej nie realizuje się 1:1. W ostatnich latach kurs zachowuje się bardziej chaotyczniej (i jeżeli uznać to za konsolidację, to byłaby bardzo szeroka - ok. 200 zł). Ponadto zwiastun drugiego Frostpunka nie wywołał bynajmniej wzrostów notowań. Przyznam, że przez większość roku właśnie ta wstrzemięźliwość inwestorów w ocenie perspektyw spółki była dla mnie zagadkowa. Kurs Bitów stoi (mimo licznych przygód) w miejscu od 2018 roku, a tymczasem "za zamkniętymi drzwiami" studia dzieje się bardzo dużo. Zachodzące zmiany są wręcz tektoniczne. Ilość projektów w toku, ich większa skala, wzrost zatrudnienia... Czy mocna końcówka roku oznacza, że coś się zaczyna zmieniać w percepcji inwestorów? Będę wdzięczny za Wasze przemyślenia. Może zupełnie inaczej interpretujecie zamieszczone wykresy? Czego spodziewacie się w 2022 roku? Przy okazji - najlepszego w Nowym Roku!

|

|

Temat:

SCPFL

A mnie zastanawia, czy z wysokości bonusu dla CFO (o niebagatelnej przecież wartości, przy uwzględnieniu również dywidendy lub wzrostu wartości akcji) można wnioskować o wartości potencjalnej transakcji? Ktoś coś?

|

|

Temat:

SCPFL

krewa napisał(a):Ok, może moja wiedza jest przestarzała, ale jakim cudem sprzedaż spółki wpisuje się w proces M&A, który z definicji zakłada konsolidację? Czy chodzi Ci o kwestie terminologiczne? Bo to nie spółka dokonuje przejęcia, tylko sama miałaby być jego przedmiotem? Bo jeśli tak, to pojęcie M&A jest szerokie, np. za Investopedią: Cytat:Mergers and acquisitions (M&A) is a general term that describes the consolidation of companies or assets through various types of financial transactions, including mergers, acquisitions, consolidations, tender offers, purchase of assets, and management acquisitions.

|

|

Temat:

SCPFL

Oczywiście, że plany i harmonogramy sprzed pandemii się zdezaktualizowały. Ale zawirowania wokół covid to jedno, a feedback od potencjalnych nabywców i konieczność jego uwzględnienia w celu zwiększenia prawdopodobieństwa oraz wartości transakcji - to drugie. No i też kwestia tego, o czym pisał Carlos (dzięki za Twoje wpisy, mam nadzieję, że się nie zrazisz): bezprecedensowy i pionierski charakter procesu. Uważam, że bardzo trudne, jeśli nie niemożliwe, jest właściwe oszacowanie ryzyka przez nas, drobnych inwestorów. Większość wyrażanych w luźnych opiniach porównań i analogii jest moim zdaniem chybiona. Sam z uwagą będę śledził komunikację ze spółki (a potrafi sygnalizować też problemy), wykres pod kątem wolumenu i ew. transakcje insiderów. I postaram się nie ulegać presji czasu. Nie mam przekonania, że jego upływ działa tu na niekorzyść.

|

|

Temat:

11BIT

Z powszechnie dostępnych informacji na stronie Epic wynika, że pobiera on 5% tantiemy (jak rozumiem od przychodów) powyżej progu 1M$ (to nowość od ubiegłego roku): Cytat:We offer a choice of licensing terms depending on your use of Unreal Engine.

Unreal Engine End User License Agreement for Publishing: This license is free to use and incurs 5% royalties when you monetize your game or other interactive off-the-shelf product and your lifetime gross revenues from that product exceed $1,000,000 USD. Jak sądzicie, czy deal Bitów - biorąc pod uwagę wcześniejsze optymistyczne wypowiedzi prezesa o bardzo dobrych warunkach tej umowy - uwzględnia po prostu zniżkę w tej opłacie, czy coś więcej? Jaka może być jej skala? Biorąc pod uwagę ilość projektów i potencjalne z nich przychody, to oszczędności mogą tu być niebagatelne.

|

|

Temat:

STARWARD

Na wczorajszej imprezie Golden Joystick Awards 2021 zaprezentowano kilka materiałów z zapowiedziami nowych gier. Liczba ich wyświetleń na YT na kanale GamesRadar wynosi obecnie: Man of War2 - 1,2 tys. War Mongrels - 1,3 tys. Martha is Dead - 3 tys. Wronged Us - 20 tys. Materiał o "Niezwyciężonym" (nomen omen;) natomiast ma 36 tys. wyświetleń i jest to nawet znacznie więcej od filmu z samej gali. Nie są to może bardzo wysokie liczby, ale wskazane proporcje wskazują IMO na relatywnie spore zainteresowanie grą.

|

|

Temat:

11BIT

Technicznie papier widzę tak:

kliknij, aby powiększyć- dynamiczny wzrost od dołka (powyżej 20%); - duża siła relatywna; - przełamanie średnioterminowej linii trendu spadkowego; - wybicie lokalnych oporów; - podwyższony wolumen na ostatnich wzrostowych sesjach. Na podstawie powyższego zakładam, że dno zostało już ukształtowane (prostokąt) i wracamy do wzrostów, który to kierunek jest zgodny z trendem długoterminowym. Krótkoterminowo są argumenty do korekty: RSI w fazie wykupienia, opór w postaci poziomu zniesienia Fibo (61,8% całej fali spadkowej). Jej zasięg może dać nam dodatkowe wskazówki co do siły waloru, ale stawiam raczej na byki, bo styl ostatnich wzrostów na tle bardzo słabego szerokiego rynku był imponujący. Kolejny istotny opór widzę na poziomie historycznych maksimów w okolicy 600 PLN lub ewentualnie jeszcze na poziomie 550 PLN - vide kanał na wykresie tygodniowym: twitter.com/gdansk_marcin/stat...

|

|

Temat:

11BIT

Zgadzam się z przedmówcą. Ostatnio prezes Bloobera napisał na Twitterze: Cytat:Bloober ma road mapę na najbliższe 5 lat. Nie będziemy jej jednak publikować publicznie ze względu na plany marketingowe, które by zostały zniweczone w przypadku podania dat wcześniej. Po prostu. Za wpisy w dokładnie takim samym duchu na forum inwestorskim spółki IR zbiera po głowie. Naciski na studia w tym zakresie IMO są nie tylko nieskuteczne, ale i szkodliwe, bo powodują tylko obopólną frustrację. Inna sprawa, że komunikacja Bitów powinna być tu spójna i nie robić inwestorom bezpodstawnych jak się okazało nadziei na ujawnienie trzech projektów w tym roku. Z bieżących newsów - Frostpunk od grudnia w usłudze Prime Gaming od Amazonu: www.videogameschronicle.com/ne...

|

|

Temat:

STARWARD

Zwiastun wg mojej subiektywnej oceny znakomity, taki jak lubię: z mini historią i intrygującym zakończeniem. Już teraz widać to, na co można było liczyć na podstawie screenów: gra ma swój niepowtarzalny klimat, kolorystykę, styl graficzny, jeden rzut oka na ekran i od razu wiadomo, że to "Niezwyciężony". Właśnie to miał np. TWOM i FP. I na co warto zwrócić uwagę - to nie cinematic, tylko "alpha in-game footage". Zdolni Ci "juniorzy" od "chełmu" ;) Pamiętajmy też, że do dopiero początek właściwej kampanii, a z tego co zapowiadał prezes materiałów do pokazania nie zabraknie. Zasięgi coraz fajniejsze, poniżej opinia redaktora PC Gamera (portal ma 2,2 mln obserwujących na Twitterze): Cytat:The retro-sci fi thriller is based on a 1964 novel by Stanislaw Lem, and the first teaser looks very good. One of the more interesting game announcements I ran across last year was The Invincible, a "retro-future atompunk" thriller based on a 1964 sci-fi novel by Polish author Stanisław Lem. As a long-time fan of Golden Age and New Wave sci-fi, the visual style and promise of a weird journey to the planet Regis 3 really rang my bell. The first full teaser was released today, and I'm happy to say that my enthusiasm remains intact.

|

|

Temat:

11BIT

topfacet napisał(a):Andy czekamy także na Twoje zdanie o tym wywiadzie prezesa. Dzięki za wywołanie do tablicy ;) Generalnie moje wrażenia są pozytywne. Dowiedzieliśmy się nieco więcej o ambitnym podejściu do Frostpunka 2, o współpracy z NeEase przy wersji mobilnej gry, o umowie z Epic na silnik. Padła też informacja o długości trwania kampanii (rok - półtora) oraz zbliżających się zapowiedziach kolejnych gier. Osobiście nie jest dla mnie kluczowe czy będzie to jeszcze w tym roku, czy w przyszłym. Niech o tym zdecyduje studio, nie sposób podważać ich kompetencji w tym obszarze. Z pewnych negatywów - wciąż odnoszę wrażenie, co było podnoszone przez Was, że formuła komunikacji z inwestorami wciąż nie jest dopracowana i problem konfliktu między względami marketingowymi a przepływem informacji w kanale inwestorskim nadal nie został rozwiązany w sposób satysfakcjonujący. Filmiki na konfie z tego co zrozumiałem miały właśnie być elementem tej formuły, ale czy tego oczekiwali inwestorzy? Mam też pewne wątpliwości, czy prezes spółki o miliardowej kapitalizacji powinien używać tak często słowa "zarąbisty". Ale mi osobiście aż tak to nie przeszkadza, prezes ma moją sympatię, cenię jego przemyślenia, a i trudno zaprzeczyć, że Bici faktycznie robią zarąbiste gry ;) Poza tym ta rozmowa miała luźny charakter, podobała mi się jej swobodna atmosfera. Wywiad wg mnie potwierdził wnioski z czerwcowej konferencji: "Jedenastki" od kilku lat w sposób przemyślany mocno rosną. Postawili trzy zespoły wewnętrzne, mają na pokładzie 200 osób, x-dev dostanie dużo pieniędzy na nowe projekty, te obecnie rozwijane są znacząco większe od poprzednich, jest jeszcze kierunek akwizycji. Naprawdę Bici mają co robić i są zapracowani. A za dosłownie kilka już małych lat ich portfolio będzie ogromne, a monetyzować je to oni też potrafią. Ale patrząc tylko na kurs akcji oraz zawężając perspektywę do kwartału ("nie ma pod co grać!"), czy roku ("wysokie C/Z!") można to wszystko przegapić.

|

|

Temat:

11BIT

Jutro od godz. 8.30 na kanale YT naszego kolegi inwestora Krzysztofa "Polish Dream" Lorenca pojawi się nagranie z ubiegłotygodniowego wywiadu z prezesem Bitów Przemkiem Marszałem. Zachęcam do oglądania i komentowania. Link: www.youtube.com/watch?v=faJfIl...

|

|

Temat:

STARWARD