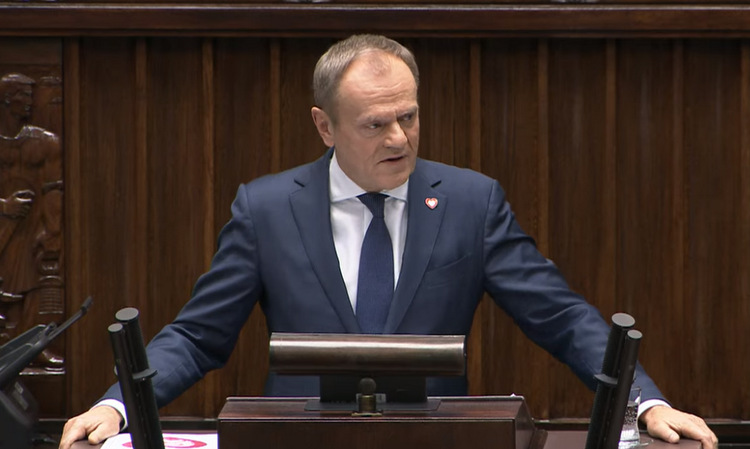

Stanisław Bieńkowski, prezes i główny akcjonariusz Stelmetu.

Jeszcze rano Stanisław Bieńkowski sygnalizował, że zamierza ogłosić wezwanie, a już wieczorem przedstawił konkretną propozycję. Główny akcjonariusz Stelmetu wyłożył 42,7 mln zł za brakujący pakiet akcji. Jego oferta z pewnością rozczaruje świeżo upieczonych akcjonariuszy spółki, bo czwartek na zamknięciu sesji za jeden walor płacono 8,40 zł, czyli 8 proc. więcej. Niemniej cena w wezwaniu jest o 18 proc. wyższa niż średnia ważona wolumenem obrotu z ostatnich trzech miesięcy poprzedzających ogłoszenie wezwania i o 5 proc. wyższa od średniej z 6 miesięcy. Zapisy ruszą 2 października i potrwają do 31 października br.

– Zmiana kontroli nad Stelmetem z pośredniej na bezpośrednią ma charakter techniczny, który pociąga jednak za sobą obowiązek ogłoszenia wezwania na wszystkie pozostałe akcje spółki. Biorąc pod uwagę, że zaproponowana w wezwaniu cena jest istotnie wyższa od średniej ceny z ostatnich miesięcy, oraz zważywszy na niską płynność akcji spółki na GPW, spodziewam się, że część inwestorów może skorzystać z możliwości sprzedaży akcji w ramach wezwania – powiedział Stanisław Bieńkowski, prezes i główny akcjonariusz Stelmetu.

Obecnie Stanisław Bieńkowski posiada bezpośrednio 0,95 proc. akcji, a 80,25 proc. należy do kontrolowanego przez niego Rainbow Fund 2 FIZ. Jeśli w wyniku wezwania Bieńkowski przekroczy próg 90 proc. głosów na walnym zgromadzeniu, kolejnym krokiem będzie przymusowy wykup akcji od akcjonariuszy mniejszościowych Stelmetu i wycofanie spółki z GPW. >> Dołącz do dyskusji na forumowym wątku dedykowanym akcjom Stelmetu

Stelmet zadebiutował na GPW w 2016 r., zaledwie pół roku po feralnym referendum ws. Brexitu. Z perspektywy czasu spółka okazała się wielkim rozczarowaniem. Pomijając pierwsze trzy miesiące, jej notowania przez cały czas pozostawały w trendzie spadkowym. A mowa o spółce, która w grudniu 2016 r. bez większych problemów uplasowała 5,87 mln walorów po cenie 31 zł/sztuka, a redukcja zapisów w transzy detalicznej wyniosła 86 proc.. Wartość całego IPO wyniosła 182 mln zł, z czego 45,5 mln zł trafiło do kasy firmy, a pozostałe 136,5 mln zł do kieszeni głównego akcjonariusza. W momencie debiutu Stelmet był wyceniany na 910 mln zł. Jego obecna wartość rynkowa jest 4 razy mniejsza. W międzyczasie spółka zanotowała drastyczny spadek wyników, spowodowany przez niskie kursy funta i euro oraz niekorzystną sytuację w Wielkiej Brytanii.