Spółka: Millennium

-

-

Wszystkie oczy zwrócone na Fed, w grze Allegro, LPP i Mirbud

W środowe południe warszawskie indeksy lekko rosną, czym pozytywnie wyróżniają się na tle w większości tracących giełd europejskich. Czy to uzasadniony optymizm? O tym inwestorzy przekonają się dziś wieczorem, gdy znane będą już wyniki posiedzenia Fed. To jedno z głównych wydarzeń tego tygodnia, które ma szanse przesądzić o tym w jakich nastrojach rynki finansowe będą żegnać rok 2022 i witać 2023.

-

Geopolityka i dane makro na pierwszym planie, w grze CD Projekt, Millennium i XTB

WIG20 rozpoczął sesję z wysokiego C, ale po słabych odczytach PMI, indeks zaczął się osuwać w rejon piątkowego zamknięcia. Wśród blue chipów pozytywnie wyróżnia się drożejący CD Projekt. Na szerokim rynku zwraca uwagę XTB, a także Bank Millennium, który opublikował wyniki i umownie rozpoczął sezon wyników za III kwartał.

-

Bank Millennium: Wskaźniki kapitałowe wrócą powyżej minimalnych wymogów w III kw. 2023 r.

Bank Millennium spodziewa się, że wskaźniki kapitałowe powrócą powyżej minimalnych poziomów do III kw. 2023 r., poinformował wiceprezes banku Fernando Bicho. Bank chce osiągnąć oprawę wskaźników kapitałowych poprzez poprawę działalności operacyjnej i optymalizację kapitałową.

-

Bank Millennium: Roszczenia dot. kredytów CHF to 2,45 mld zł i 183,1 mln CHF na 30 września br.

Całkowita wartość roszczeń wniesionych przez posiadaczy walutowych kredytów walutowych wynosi 2 449,4 mln zł oraz 183,1 mln CHF (portfel Banku Millennium: 2 250,1 mln zł i 179,2 mln CHF oraz portfel byłego Euro Banku: 199,3 mln zł i 3,9 mln CHF), podał bank.

-

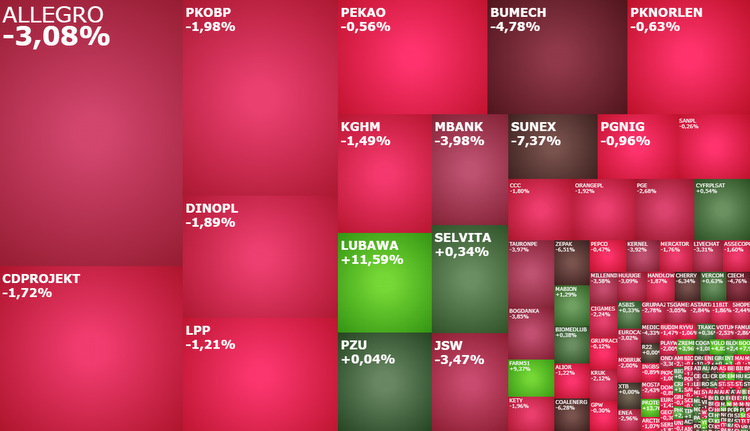

WIG20 znowu poniżej 1.400 pkt., w grze Millennium, Lubawa i Kernel

Od spadków rozpoczął się drugi tydzień października na GPW. Indeks WIG20 zszedł poniżej 1.400 pkt. i ponownie jest jednym z najgorszych indeksów w Europie. Jedynie bliskość dołka sprzed tygodnia każe z większym optymizmem spojrzeć na ten indeks. W poniedziałek w centrum uwagi znalazł się m.in. Bank Millennium, Lubawa, Protektor i spółki ukraińskie.

-

BM mBanku zaktualizowało ceny docelowe dla 8 banków

Michał Konarski i Mikołaj Lemańczyk, analitycy BM mBanku w raporcie z 27 września potrzymali zalecenia kupuj dla 8 reprezentantów sektora bankowego. W aż siedmiu wypadkach eksperci obniżyli ceny docelowe akcji.

-

Giełdy czekają na koło ratunkowe z Wall Street, w grze banki, Orlen i CD Projekt

Początek sesji dawał nadzieję. Później jednak przyszła smutna rzeczywistość i indeksy utonęły w czerwieni. Jest jednak cień szansy, że środowa sesja na GPW zakończy się przynajmniej niewielkimi wzrostami. Ta szansa nazywa się Wall Street.

-

Bank Millennium miał 140,26 mln zł straty netto w II kw. 2022 r.

Bank Millennium odnotował 140,26 mln zł skonsolidowanej straty netto przypisanej akcjonariuszom jednostki dominującej w II kw. 2022 r. wobec 200,31 mln zł straty rok wcześniej, podał bank w raporcie.

-

DM BDM: Łączna strata 9 banków z tytułu wakacji kredytowych może sięgnąć 18,6 mld zł brutto Jak podliczyli analitycy DM BDM, łączna strata 9 banków z tytułu wakacji kredytowych może sięgnąć 18,6 mld zł brutto i pochłonąć nawet 70 proc. rocznego wyniku netto.

-

BM mBanku ściął ceny docelowe ośmiu banków

Michał Konarski i Mikołaj Lemańczyk, analitycy BM mBanku w raporcie z 6 lipca zaktualizowali rekomendacje dla 8 przedstawicieli sektora bankowego. Nowe ceny docelowe są niższe od poprzednich, ale wciąż w przeważającej części o kilkadziesiąt procent wyższe od rynkowych.

-

Soboń z MF: Nie wykluczamy wprowadzenia podatku od nadmiarowych zysków

Ministerstwo Finansów nie wyklucza wprowadzenia podatku od nadmiarowych zysków, jeżeli "pozycja poszczególnych podmiotów gospodarczych byłaby nadużywana w związku z [...] sytuacją zewnętrzną", poinformował wiceminister w tym resorcie Artur Soboń.

-

8 banków utworzy system ochrony, wpłaci ok. 3,17 mld zł na fundusz pomocowy

Santander Bank Polska, BNP Paribas Bank Polska, Alior Bank, Bank Millennium, mBank, Bank Pekao, ING Bank Śląski oraz PKO Bank Polski poinformowały o podjęciu uchwał o wyrażeniu zgody na złożenie wniosku do Komisji Nadzoru Finansowego (KNF) o zatwierdzenie i uznanie systemu ochrony. Banki uczestnicy utworzą spółkę akcyjną będącą jednostką zarządzającą systemem ochrony, w której zostanie utworzony fundusz pomocowy w celu zapewnienia środków na finansowanie zadań systemu ochrony. Banki dokonają wpłat na łączną kwotę ok. 3,17 mld zł na rzecz tego funduszu, obciążających ich wyniki za 2022 r.

-

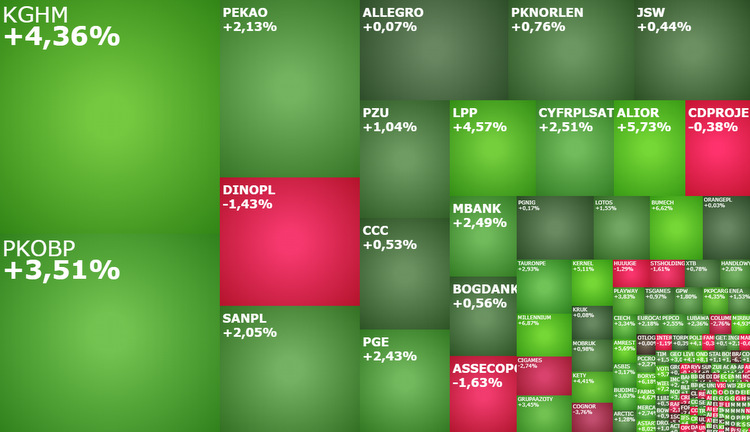

GPW idzie za ciosem. KGHM, PKO BP i LPP ciągną w górę WIG20

Mocny start tygodnia na GPW. Głównie za sprawą odbijających akcji banków i takich spółek jak LPP, KGHM czy Kęty. Warszawska giełda jest dziś przed południem najsilniejszym parkietem w Europie. Cieszmy się, bo łaska rynku na pstrym koniu jeździ.

-

Rządowy pakiet wsparcia dla kredytobiorców zatopił notowania banków Wakacje kredytowe obejmujące 8 rat w 2022 i 2023 r., fundusz pomocowy w wysokości 3,5 mld zł ze środków pochodzących z sektora bankowego oraz zasilenie istniejącego już Funduszu Wsparcia Kredytobiorców - to główne propozycje rządu w ramach pakietu wsparcia dla kredytobiorców. W poniedziałek notowania wszystkich banków notują kilkuprocentowe spadki.

-

BM mBanku podwyższyło rekomendacje dla 8 spółek

Biuro w pierwszym po wybuchu wojny w Ukrainie comiesięcznym przeglądzie rynku podniosło rekomendacje dla 8 spółek. Połowa pozytywnych zmian dotyczy banków.

-

MILLENNIUM – spojrzenie na wykres STREFA PREMIUM

-

Bank Millennium miał 1,33 mld zł straty netto w 2021 r.

Bank Millennium potwierdził wcześniejsze szacunki i zaraportował ponad 1,3 mld zł straty netto. Rezultaty obciążyły rezerwy na ryzyko prawne związane z walutowymi kredytami hipotecznymi. We wtorek kurs akcji banku spada o 2,7 proc.

-

RPP podniosła stopy procentowe Zgodnie z oczekiwaniami ekonomistów Rada Polityki Pieniężnej podwyższyła stopy procentowe NBP o 50 pb. Po podwyżce stopa referencyjna wzrośnie do 2,75 proc., czyli najwyższego poziomu od 2013 r.

-

Banki łapią wiatr w żagle, w grze Alumetal, Biomed-Lublin i Millennium Poprawa nastrojów na rynkach globalnych wspiera warszawskie indeksy. Wyróżnia się mWIG40, który dostał dodatkowe wsparcie ze strony banków.

-

Bank Millennium miał 508,9 mln zł straty netto w IV kw. 2021 roku

Bank Millennium odnotował 508,9 mln zł skonsolidowanej straty netto przypisanej akcjonariuszom jednostki dominującej w IV kw. 2021 r. wobec 311,3 mln zł straty kwartał wcześniej. Wynik netto skorygowany (bez pozycji nadzwyczajnych) wyniósł odpowiednio: 305,8 mln zł zysku wobec 258,1 mln zł zysku kwartał wcześniej.

-

Moody’s potwierdził rating Banku Millennium z perspektywą stabilną

Moody's Investors Service potwierdził depozytowe ratingi długo- i krótkoterminowe Banku Millennium na poziomie Baa1/Prime-2, zarówno bazową ocenę kredytową (BCA), jak i skorygowaną BCA na poziomie baa3, ocenę ryzyka kontrahenta (CRA) na poziomie A3(cr)/Prime-2(cr) oraz rating ryzyka kontrahenta (CRR) na poziomie A3/Prime-2. Perspektywa ratingów depozytów długoterminowych jest stabilna.

-

Rynki trawią słowa Powella, w grze Orlen, KGHM i Millennium

Szef Fed postraszył rynki większymi podwyżkami stóp procentowych w USA. Pytanie, na ile ten scenariusz jest już zdyskontowany?

-

Rekordy na Wall Street poprawiły morale na GPW, w grze banki i spółki surowcowe Poniedziałkowe rekordy na amerykańskich giełdach zmotywowały inwestorów na całym świecie. We wtorek wszystkie zachodnioeuropejskie parkiety notują wzrosty. W Warszawie najlepiej radzi sobie segment dużych i średnich spółek.

-

Bank Millennium ‚nie widzi miejsca’ na wypłatę dywidendy w ciągu min. 2 lat

Bank Millennium nie zakłada wypłaty dywidendy w ciągu najbliższych dwóch lat. Nowa strategia na lata 2022-2024 nie obejmuje także akwizycji, poinformowali przedstawiciele zarządu.

-

Bank Millennium zakłada w nowej strategii 2 mld zł powtarzalnego zysku netto i ok.14-proc. ROE w 2024 r.

Bank Millennium zakłada w nowej strategii na lata 2022-2024 osiągnięcie 2 mld zł powtarzalnego zysku netto oraz powtarzalny zwrot z kapitału (RoE) na poziomie około 14 proc. w 2024 roku. Celem jest także zwiększanie liczby aktywnych klientów o ok. 100 tys. netto rocznie do ponad 3 mln w 2024 roku.

-

Allegro po raz pierwszy poniżej 40 zł za akcję, w grze także Erbud i LiveChat

Mieszane nastroje zagościły w czwartek na warszawskiej giełdzie. Nieco lepiej radzą sobie mniejsze spółki, a gorzej duże. Zupełnie nie radzi sobie za to Allegro, które pogłębia historyczne minima. W centrum uwagi inwestorów znalazła się historia Erbudu i Millennium.

-

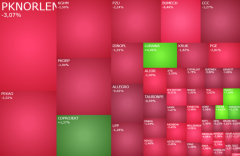

GPW razi słabością, KGHM po wynikach ciągnie w dół WIG20

Źle to wygląda. Niemiecki DAX jest na nowych historycznych maksimach, amerykański S&P500 za chwilę znajdzie się na nowych szczytach, a warszawska giełda tonie w czerwieni, testując najniższe poziomy od ponad miesiąca.

-

DM BOŚ dodał do listy top picks akcje ING Banku Śląskiego, Millennium i Lotosu

W listopadzie do grona top picks DM BOŚ trafiły akcje ING BSK, Millennium oraz wracające po miesięcznej przerwie walory Lotosu. Z listy długich pozycji wypadły JSW i Asseco Poland.

-

Rajd na bankach po danych o najwyższej od 20 lat inflacji

Inflacja zbliżająca się do 7 proc. drenuje portfele Polaków, ale dla sektora bankowego to biblijna manna z nieba. Nie dziwi więc, że po danych o najwyższej od 20 lat inflacji w Polsce kursy akcji giełdowych banków wystrzeliły mocno w górę.

-

Wyniki spółek w centrum uwagi, w grze XTB, Bowim i Medicalgorithmics Poniedziałkowe rekordy na Wall Street i dobrze przyjęte wyniki kwartalne Facebooka, wsparte dodatkowo przez dobre wyniki europejskich spółek (m.in. UBS i Reckitt Benckiser), zapewniają dziś dobre nastroje na europejskich parkietach. Na giełdzie w Warszawie uwaga inwestorów koncentruje się przede wszystkim na spółkach publikujących wyniki i... Medicalgorithmics.

FOSA – nowa usługa analityczna poświęcona zagranicznym spółkom w StockWatch.pl

Sprawdź