i2 Development oferuje obligacje oprocentowane na 6 proc. w skali roku.

W lipcowo-sierpniowej emisji i2 Development oferuje 10 tys. zabezpieczonych obligacji serii K, o wartości nominalnej 1 tys. zł każda i łącznej wartości 10 mln zł. Oprocentowanie oferowanych obligacji wynosi 6 proc. w skali roku. Kupon będzie płatny co kwartał. Warunki emisji przewidują opcję zwiększenia oprocentowania maksymalnie o 1,25 pkt proc., przy czym 0,5 pkt proc. będzie doliczane do momentu złożenia wniosków o wpis do hipoteki, a 0,75 pkt proc. w sytuacji, gdy akcje spółki zostaną wycofane z obrotu na GPW. Papiery serii K docelowo mają trafić do obrotu na rynku Catalyst.

Minimalny próg inwestycji ustalono na 25 tys. zł, więc zapis musi opiewać na co najmniej 25 obligacji. Zapisy można składać za pośrednictwem Michael/Ström Dom Maklerski.

Parametry emisji i2 Development

| Wartość oferty obligacji: | Do 10 mln zł |

| Cel emisji: | Refinansowanie obligacji serii F oraz G |

| Okres do wykupu: | 3 lata |

| Oprocentowanie: | Stałe 6 proc. |

| Zabezpieczenie | Po dniu emisji emitent planuje ustanowić zabezpieczenia na 18 lokalach usługowych w inwestycji Bulwar Staromiejski |

| Wartość nominalna: | 1 tys. zł |

| Minimalny zapis: | 25 obligacji |

| Termin subskrypcji: | Do 11 sierpnia 2020 r. |

| Planowana data emisji: | 13 sierpnia 2020 r. |

Zgodnie z harmonogramem, przydział obligacji nastąpi 13 sierpnia i od tego momentu naliczane będzie oprocentowanie.

Zabezpieczenie obligacji

Obligacje docelowo będą zabezpieczone hipoteką na 18 lokalach usługowych znajdujących się na parterze budynków B8 i B9 powstających w ramach flagowej inwestycji Grupy Bulwar Staromiejski przy ul. Wszystkich Świętych i pl. Jana Pawła II we Wrocławiu. Łączna powierzchnia tych lokali wyniesie 991,77 mkw. Budynek B8 został ukończony w maju 2020 r., a budowa budynku B9 jest na ukończeniu. Łączna wartość lokali mających stanowić zabezpieczenie obligacji wg wyceny z 15 lipca br. wynosi 14,38 mln zł, a szacowana wartość po ich ukończeniu (w standardzie deweloperskim) wyniesie 14,49 mln zł. Do momentu złożenia wniosku o wpis do hipoteki obligacje będą miały podniesione oprocentowanie. Funkcję administratora hipoteki oraz zabezpieczeń będzie pełnić spółka „MFTRUST” sp. z o.o.

i2 Development zamierza przeznaczyć pozyskane środki na refinansowanie obligacji serii F i G.

i2 Development zaliczył udany początek roku. W I kwartale spółka odnotowała 24,45 mln zł skonsolidowanego zysku netto przypisanego akcjonariuszom jednostki dominującej, wobec 3,85 mln zł straty rok wcześniej. Na poziomie operacyjnym spółka zamieniła stratę (2,68 mln zł) w 11,27 mln zł zysku. Skonsolidowane przychody ze sprzedaży sięgnęły 60,58 mln zł, wobec 7,04 mln zł rok wcześniej.

– W pierwszym kwartale 2020 roku grupa sukcesywnie przekazywała kolejne lokale nabywcom na kończących się inwestycjach. W okresie objętym niniejszym raportem doszło do przekazania 164 lokali na 6 inwestycjach. W okresie porównywalnym, tj. w pierwszym kwartale 2019 roku, grupa przekazała 163 lokale. W pierwszym kwartale rozpoczęto przekazywanie lokali nabywcom na inwestycji ‚Awicenny’ (etap II i III) oraz ‚Śrutowa 10’. Najwięcej przekazań miało miejsce na inwestycji ‚Awicenny’, która otrzymała prawomocne pozwolenie na użytkowanie w dniu 19 grudnia 2019 roku (etap I) oraz w dniu 25 lutego 2020 roku (etap II i III). Na dzień 31 marca 2020 roku przekazano na tej inwestycji łącznie 153 z 268 lokali – czytamy w raporcie.

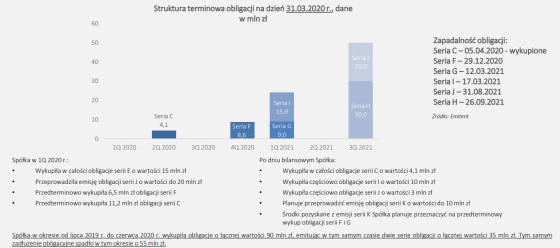

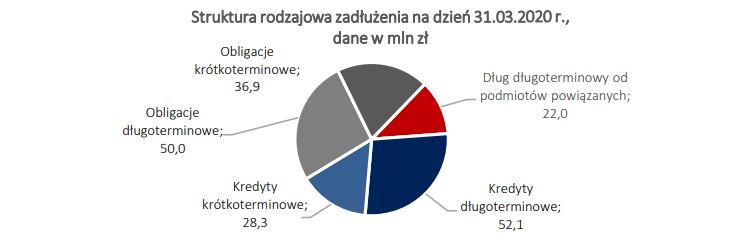

Grupa od kliku kwartałów redukuje zadłużenie, dzięki wysokim operacyjnym przepływom pieniężnym. Według dostępnych danych, na koniec czerwca spółka miała 73,4 mln zł zadłużenia z tytułu obligacji. Dotychczas deweloper wyemitował obligacje za 170 mln zł, z czego 100 mln zł już wykupił. Z aktualnie istniejących 70 mln zł obligacji 31 mln zł zostało objętych przez jednego z inwestorów instytucjonalnych.

Źródło: Spółka.