Emisje obligacji

- Obejrzyj za darmo zapis konferencji IKE Day! To 5 godzin praktycznej wiedzy o inwestowaniu! Sprawdź! REKLAMA

-

-

27 kwietnia 2018Obligacje GetBacku odbijają się czkawką notowaniom Idea Banku

Kurs akcji Idea Banku pikuje, a zarząd robi co może, by uspokoić inwestorów. W czwartek po południu bank odniósł się do kwestii rozliczeń między spółkami, ale to jak się wydaje nie jest potencjalnie jedyny problem spółki ze stajni Leszka Czarneckiego.

-

26 kwietnia 2018Jak GetBack przez atomową opcję put skończył na skraju bankructwa

Utrata płynności GetBacku wstrząsnęła rynkiem, szczególnie że po raporcie za III kwartał 2017 r. nic nie wskazywało na realizację czarnego scenariusza. Zarząd najprawdopodobniej przeszarżował, emitując obligacje z opcją wcześniejszego wykupu, a na dodatek zataił ten fakt przed akcjonariuszami i obligatariuszami.

-

16 kwietnia 2018Kruk dostał zielone światło od KNF na kolejne publiczne emisje obligacji

Komisja Nadzoru Finansowego zatwierdziła prospekt V Programu Emisji Obligacji Publicznych Kruka. Na jego podstawie spółka w ciągu roku może wyemitować papiery dłużne o wartości nominalnej 500 mln zł.

-

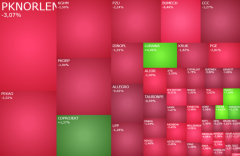

30 marca 2018GetBack w krzyżowym ogniu. Akcje i obligacje na Catalyst rekordowo tanie

Kryzys zaufania do GetBack widać nie tylko po pikującym kursie akcji, ale także po rekordowo niskich cenach obligacji spółki na Catalyst, których posiadaczami jest także pokaźne grono inwestorów instytucjonalnych. W czwartek ceny niektórych serii spadły nawet w okolice 77 proc. wartości nominału.

-

26 marca 2018Kredyt Inkaso w cuglach uplasował wszystkie obligacje z marcowej emisji

Kredyt Inkaso uplasował w ofercie publicznej wszystkie czteroletnie obligacje serii PA02. Emisja zakończyła się 36-proc. redukcją zapisów. W sumie papiery trafiły do portfeli ponad 800 inwestorów.

-

Echo planuje emisje obligacji dedykowane inwestorom indywidualnym

Echo Investment zamierza wyemitować obligacje o wartości do 450 mln zł w 2018 r., poinformował wiceprezes Maciej Drozd. Papiery za około 300 mln zł spółka zaoferuje drobnym inwestorom.

-

21 marca 2018Zapisy na obligacje Kredyt Inkaso kończą się 22 marca

W czwartek kończą się zapisy na czteroletnie obligacje Kredyt Inkaso o wartości do 30 mln zł. Spółka windykacyjna oferuje oprocentowanie stałe 5,6 proc. w skali roku w pierwszym okresie odsetkowym, a w kolejnych zmienne, uzależnione od stawki WIBOR 6M powiększonej o marżę 3,7 proc. w skali roku. Minimalny zapis wynosi 1000 zł. Kupon będzie wypłacany co pół roku.

-

16 marca 2018Kredyt Inkaso kupił wierzytelności o wartości ponad 100 mln zł

Fundusze sekurytyzacyjne Kredyt Inkaso nabyły trzy portfele, składające się z wierzytelności bankowych, telekomunikacyjnych i pożyczkowych, których łączna wartość nominalna przekracza 100 mln zł. Cena zakupu pakietów była dwucyfrowa.

-

wczorajTrwają zapisy na obligacje Kredyt Inkaso

Od piątku inwestorzy indywidualni mogą zapisywać się na czteroletnie obligacje Kredyt Inkaso o wartości do 30 mln zł. Oferta potrwa do 22 marca. Spółka windykacyjna oferuje oprocentowanie stałe 5,6 proc. w skali roku w pierwszym okresie odsetkowym, a w kolejnych zmienne, uzależnione od stawki WIBOR 6M powiększonej o marżę 3,7 proc. w skali roku.

-

05 marca 2018PCC Rokita szykuje emisję obligacji o wartości 25 mln zł

Zarząd PCC Rokita podjął uchwałę w sprawie emisji obligacji serii EE emitowanych w ramach V programu emisji obligacji. Łączna wartość nominalna obligacji serii EE wyniesie 25 mln zł.

-

02 marca 2018GetBack nie uplasował całej oferty obligacji serii PP6

GetBack w lutowej emisji uplasował papiery dłużne za nieco ponad 12 mln zł. W puli były obligacje na łączną kwotę 15 mln zł.

-

Kredyt Inkaso w marcowej emisji zaoferuje obligacje z wyższym kuponem

Spółka z branży windykacyjnej oferuje w ramach emisji publicznej 4-letnie papiery dłużne serii PA02 o wartości do 30 mln zł. W pierwszym okresie odsetkowym oprocentowanie wyniesie stałe 5,6 proc. w skali roku.

-

23 lutego 2018Best uplasował obligacje serii T2 o wartości nominalnej 30 mln zł

Best przydzielił 4-letnie obligacje serii T2 o łącznej wartości nominalnej 30 mln zł, poinformowała spółka.

-

16 lutego 2018Best wydłużył zapisy na obligacje serii T2 do 27 lutego

Zapisy na 4-letnie papiery dłużne o wartości nominalnej do 30 mln zł potrwają do 27 lutego br. Best oferuje obligacje z oprocentowaniem 3,5 pkt. proc. ponad WIBOR 3M.

-

GetBack chce pozyskać do 15 mln zł z publicznej emisji obligacji

GetBack planuje pozyskać do 15 mln zł w ramach emisji szóstej serii obligacji (seria PP6), z programu publicznej emisji obligacji, poinformowała spółka. Zapisy rozpoczną się 19 lutego i potrwają do 28 lutego br.

-

13 lutego 2018Best oczekuje spadku cen portfeli wierzytelności w Polsce w tym roku

Best spodziewa się spadku cen portfeli wierzytelności w Polsce w tym roku, poinformował ISBnews prezes Krzysztof Borusowski.

-

12 lutego 2018Best w ciągu roku chce pozyskać 350 mln zł z kilku emisji obligacji

Do 16 lutego br. trwają zapisy wśród inwestorów indywidualnych na nowe obligacje najstarszej na GPW spółki windykacyjnej. Prezes Besta, Krzysztof Borusowski w wywiadzie dla Rzeczpospolitej zapowiedział, że firma skupi się na rozwoju na rynku włoskim, a dzięki środkom z emisji zwiększy skalę inwestycji w portfele wierzytelności.

-

05 lutego 2018Best w nowej ofercie obligacji kusi wyższym oprocentowaniem

Spółka windykacyjna ruszyła z nową ofertą obligacji adresowaną do inwestorów indywidualnych. W stosunku do poprzedniej emisji Best proponuje papiery z ciut wyższym oprocentowaniem i krótszym okresem wykupu.

-

31 stycznia 2018Czym jest ryzyko w przypadku inwestycji w obligacje korporacyjne?

Inwestycja w obligacje wiąże się z ryzykiem. W skrajnych wypadkach zdarza się nawet, że prowadzi do utraty całego kapitału. Temat ryzyka związanego z niewypłacalnością emitentów papierów dłużnych specjalnie dla StockWatch.pl omówił Michał Mordel, analityk Domu Maklerskiego Michael/Ström.

-

30 stycznia 2018W lutym Best zaoferuje obligacje o wartości do 30 mln zł

Zarząd Bestu podjął uchwałę w przedmiocie emisji obligacji serii T2 o łącznej wartości nominalnej nie wyższej niż 30 mln zł. Emisja będzie przeprowadzona w ramach oferty publicznej.

-

19 stycznia 2018GetBack wyemituje obligacje w lejach rumuńskich

GetBack ustanowił na rynku rumuńskim program emisji obligacji denominowanych w lejach rumuńskich (RON) o wartości nominalnej do 100 mln RON, poinformowała spółka. Obligacje zostaną wyemitowane na podstawie przepisów prawa rumuńskiego i zaoferowane w trybie oferty prywatnej skierowanej do wybranych inwestorów.

-

20 grudnia 2017PCC Rokita uplasowała obligacje za 30 mln zł. Stopa redukcji przekroczyła 50 proc.

PCC Rokita zakończył emisję obligacji serii ED emitowanych w ramach V programu emisji obligacji i przydzielił 300 tys, obligacji o łącznej wartości nominalnej 30 mln zł, poinformowała spółka. Stopa redukcji obligacji wyniosła 53 proc.

-

14 grudnia 2017Kredyt Inkaso dokonał wstępnego przydziału obligacji serii PA01

Kredyt Inkaso pozyska z publicznej emisji obligacji serii PA01 14,3 mln zł. Zapisy na walory złożyło 445 inwestorów indywidualnych. W najbliższym czasie spodziewana jest rejestracja obligacji w KDPW, zaś ich debiut na rynku Catalyst planowany jest w styczniu 2018 r.

-

11 grudnia 2017Stałe 5 proc. od PCC Rokita w nowej emisji obligacji korporacyjnych

W grudniowej ofercie obligacji chemiczna spółka proponuje stałe oprocentowanie w wysokości 5 proc. z kwartalną wypłatą odsetek. Zapisy na sześcioletnie papiery dłużne PCC Rokita potrwają do 19 grudnia.

-

08 grudnia 2017Tylko do 12 grudnia trwają zapisy na obligacje Kredyt Inkaso

Kredyt Inkaso w ramach trwającej emisji publicznej oferuje do 300 tys. czteroletnich obligacji serii PA01 przy kuponie wynoszącym nawet 5,5 proc. Inwestorzy, którzy chcą zapisać się na papiery dłużne mają czas do wtorku 12 grudnia. Minimalna wielkość zapisu wynosi 1000 zł.

-

07 grudnia 2017Kruk uchwalił V program emisji obligacji o łącznej wartości nom. do 500 mln zł

Branżowy gigant szykuje kolejne emisje obligacji adresowane do inwestorów indywidualnych. W ramach piątego już programu Kruk zaoferuje papiery dłużne o wartości nominalnej 0,5 mld zł.

-

04 grudnia 2017Kredyt Inkaso: Oferujemy inwestorom atrakcyjne warunki inwestycji w obligacje

Gościem poniedziałkowego czatu inwestorskiego w StockWatch.pl był Jarosław Orlikowski, p.o. prezesa Kredyt Inkaso. Podczas spotkania omówiono szczegóły publicznej oferty obligacji oraz perspektywy spółki na najbliższe kwartały.

-

27 listopada 2017Alior Bank w jeden dzień uplasował obligacje za 150 mln zł

Alior Bank skrócił termin przyjmowania zapisów na obligacje serii P2A do 28 listopada w związku z przekroczeniem zapisów złożonych przez inwestorów na łączną liczbę oferowanych papierów dłużnych.

-

24 listopada 2017Ośmioletnie obligacje podporządkowane Aliora dla inwestorów z grubym portfelem

W najnowszej ofercie obligacji podporządkowanych bank proponuje 4,55 proc. w pierwszym okresie odsetkowym. W kolejnych okresach oprocentowanie wyniesie 2,7 proc. ponad WIBOR 6M.

-

21 listopada 2017Rekomendacja KNF ws. obligacji uderzy głównie w Getin Noble Bank

Komisja Nadzoru Finansowego rekomenduje, aby wartość nominalna pojedynczej podporządkowanej obligacji we wszystkich kolejnych emisjach banków wynosiła co najmniej 400 tys. zł. Wysoki próg wejścia ma chronić drobnych inwestorów, ale już dla Getin Noble Banku, który w ostatniej ofercie ustalił minimalny zapis na 25 tys. zł, to może oznaczać spore problemy z pozyskaniem kapitału.

FOSA – nowa usługa analityczna poświęcona zagranicznym spółkom w StockWatch.pl

Sprawdź