Czwarty kwartał 2018 r. pod względem sprzedaży okazał się dla polskiej branży deweloperskiej chudym okresem. 16 objętych analizą deweloperów zakontraktowało w końcówce ubiegłego roku łącznie 5.450 lokali, co oznacza spadek o prawie 31 proc. w stosunku do analogicznego okresu 2017 r.

– Wynik niepokoi, choć istotnie negatywny wpływ na sprzedaż w IV kw. 2018 r. miały odbywające się w tym okresie wybory samorządowe. Niektóre samorządy działały w tym okresie mniej sprawnie, co opóźniało wprowadzenie do sprzedaży inwestycji deweloperskich w IV kw. w konsekwencji czego ich rozpoczęcie przeniesiono na I kw. 2019. W całym 2018 r. deweloperzy osiągnęli wolumen kontraktacji na poziomie 23.268 lokali w porównaniu z 27.025 w 2017 r., co oznacza spadek o 13,9 proc. r/r. Tym samym większość deweloperów nie zrealizowała celu sprzedażowego na 2018 r. – czytamy w komunikacie.

Dynamika sprzedaży widocznie spadła, jednakże warto podkreślić, że okresem odniesienia jest rekordowy pod względem zakontraktowanych mieszkań 2017 r. Zestawiając wielkość sprzedaży lokali w 2018 r. z wolumenem kontraktacji osiągniętym w 2016 r. okazuje się, że ubiegły rok pod względem sprzedaży był lepszy.

– Ostatni kwartał roku utwierdza nas w przekonaniu, że koniunktura na rynku nieruchomości mieszkaniowych niewątpliwie wyhamowała, jednak jest wciąż zbyt wcześnie, aby wieszczyć kryzys branży deweloperskiej. […] W kolejnych okresach spodziewamy się wolumenów kontraktacji na poziomach zbliżonych do wartości z 2016 r. – podkreślają analitycy Navigatora.

Afery GetBack i KNF odbijają się czkawką

Szesnastu deweloperów obecnych na rynku Catalyst wyemitowało obligacje o łącznej wartości ok. 1,26 mld zł w 2018 r., co oznacza spadek o 5,9 proc. r/r. Wynik jest również słabszy niż w całym 2017 r. Szczególnie druga połowa ubiegłego roku cechowała się niską aktywnością w zakresie emisji długu. W końcówce roku jedynie 4 z 16 analizowanych w raporcie spółek zdecydowało się na emisję obligacji, których łączna wartość wyniosła 245 mln zł.

– Ostatnie miesiące 2018 r. były bardzo trudne dla całego rynku obligacji korporacyjnych, który wciąż odczuwa skutki afery GetBack oraz otrzymał dodatkowy cios w postaci afery KNF. Sytuacji nie pomogły słabe wyniki funduszy obligacji korporacyjnych. W efekcie, w ostatnim kwartale roku miały miejsce masowe umorzenia jednostek uczestnictwa w funduszach. Odpływ kapitału skutkował spadkiem wartości instrumentów notowanych oraz koniecznością podwyższenia oprocentowania nowego długu – czytamy w komunikacie.

W 2018 r. analizowani deweloperzy wykupili papiery dłużne o łącznej wartości ok. 1,04 mld zł, z czego 46,9 proc. stanowiły wykupy przedterminowe.

– Analizowane spółki posiadają łączne zobowiązania z tytułu wyemitowanego długu w wysokości ok. 3,47 mld zł, z czego największa wartość wykupów przypada na 2020 r. – dodano.

Zdaniem analityków, rynek obligacji korporacyjnych w dużym stopniu stracił zaufanie inwestorów, czego potwierdzeniem są emisje solidnych emitentów, posiadających zdrową sytuację finansową, którzy w II i III kw. 2018 r. nie byli w stanie w całości uplasować swojego długu.

– W konsekwencji ostatnich negatywnych wydarzeń, część z emitentów postanowiła ponownie sięgnąć po finansowanie bankowe. W poprzedniej edycji raportu spodziewaliśmy się poprawy sentymentu na rynku obligacji w następnych kwartałach. Po ‚aferze KNF’, która wybuchła w IV kwartale i dodatkowo podważyła zaufanie do rynku nasze nastawienie stało się bardziej sceptyczne. Uważamy, że odzyskanie zaufania inwestorów do obligacji może nastąpić dopiero w średnim terminie – podsumowano.

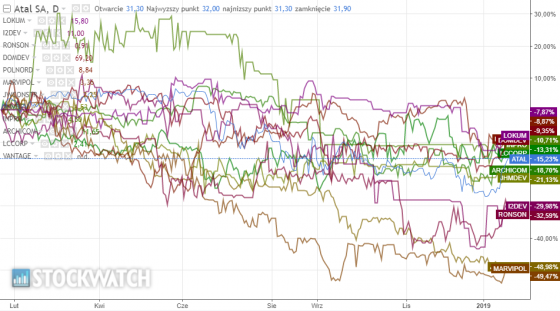

Analizą objętych zostało 16 deweloperów mieszkaniowych: Archicom, Atal, Dom Development, i2 Development, Inpro, JHM Development, JW Construction, LC Corp, Lokum Deweloper, Marvipol, Murapol, Polnord, Robyg, Ronson Development, Vantage Development, Victoria Dom.