Groźba wojny Rosji z Ukrainą uderza w GPW – główne indeksy nurkują o 3-4 proc.

Kolejna odsłona konfliktu zbrojnego za naszą wschodnią granicą wisi w powietrzu. Od kilku tygodni wojska rosyjskie koncentrują się na północ i wschód od Ukrainy, a z Kremla płyną żądania, aby USA i NATO zagwarantowały utrzymanie dotychczasowych stref wpływu. Amerykańsko-rosyjskie rozmowy ostatniej szansy wciąż trwają, jednak zdaniem wielu ekspertów, to tylko gra na czas, bo Putin już podjął decyzję o inwazji. Szczególnie że Stany już wcześniej zadeklarowały, że nie dadzą gwarancji nierozszerzania NATO. Kluczowym momentem będzie koniec obecnego tygodnia. To właśnie wtedy upływa termin na odpowiedź strony amerykańskiej na żądania Moskwy. W międzyczasie Rosja przerzuca coraz więcej wojsk i sprzętu na granicę z Ukrainą oraz mobilizuje marynarkę wojenną na obszarze Morza Czarnego, a Kijów zbroi się z pomocą Zachodu. Litwa, Łotwa i Estonia zapowiedziały, że przekażą amerykańską broń Ukrainie. Wielka Brytania wysłała wyrzutnie przeciwpancerne, a Stany Zjednoczone ponad 80 ton broni dla wzmocnienia zdolności obronnych kraju. W niedzielę Departament Stanu wydał też nakaz rodzinom dyplomatów amerykańskich opuszczenia ambasady USA w Kijowie. Decyzję uzasadnił „obawą nieuchronnej inwazji militarnej na Ukrainę”.

Kwestią otwartą pozostaje skala agresji Rosji. Eksperci oceniają ryzyko otwartego konfliktu zbrojnego jako małe. Dużo bardziej prawdopodobna jest nowa odsłona tzw. wojny hybrydowej lub też aneksji wybranych obszarów przygranicznych (np. terenów dających połączenie lądowe z Krymem). Jedno jest pewne, jeśli dojdzie do zwarcia, ekonomicznie straci cały region. Konflikt odbije się na relacjach handlowych, tranzycie towarów, surowców i energii. Z perspektywy polskiej gospodarki ryzyko strat jest ograniczone, bo Ukraina ma relatywnie niewielkie znaczenie. Według danych GUS w 2020 r. na Ukrainę trafiało jedynie 2,2 proc. całości polskiego eksportu. Większe straty mogą ponieść jedynie wybrane sektory. Do naszych wschodnich sąsiadów wysyłamy głównie pojazdy drogowe, maszyny i urządzenia elektryczne, chemię, kosmetyki, wyroby z metali oraz papier. Importujemy surowce (głównie rudę żelaza, ale też stal, żeliwo), wyroby przemysłu ciężkiego, płody rolne i drewno. Ukraińska Państwowa Agencja Statystyczna oszacowała wymianę handlową z Polską w 2020 r. na poziomie 7,36 mld dolarów, co plasuje nas na trzeciej pozycji największych partnerów handlowych Ukrainy. Wyżej uplasowały się tylko Niemcy i Chiny.

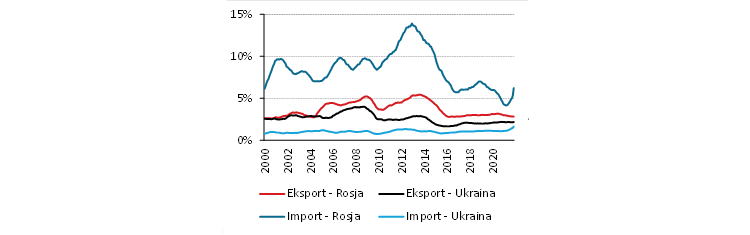

– W skrajnych scenariuszach załamanie dotknęłoby większości wymiany handlowej. Znaczenie tego kanału malało w ostatniej dekadzie – eksport do Rosji stanowi 3 proc. całkowitego eksportu towarów z Polski (1,5 proc. PKB), a eksport na Ukrainę – 2 proc. (1 proc. PKB). Dla porównania – w przededniu rewolucji na Ukrainie odsetki te wynosiły, odpowiednio, 5 i 3 proc. całkowitego eksportu (2 i 1,2 proc. PKB). Załamanie wymiany handlowej z tymi krajami o 50 proc. kosztowałoby zatem Polskę ok. 1 proc. PKB. Bezpośrednie inwestycje zagraniczne polskich podmiotów w tych dwóch krajach (ich wartość, wg danych NBP, odpowiednio, 2,8 i 1,3 mld zł, a więc ok. 0,2 proc. polskiego PKB) nie są również znaczące i ewentualne straty z tego tytułu prawdopodobnie nie byłyby w ogóle zauważalne z perspektywy makro – komentują ekonomiści Banku Pekao.

Źródło: Eurostat, Pekao Analizy

Giełdy już wyceniają ryzyko wojny

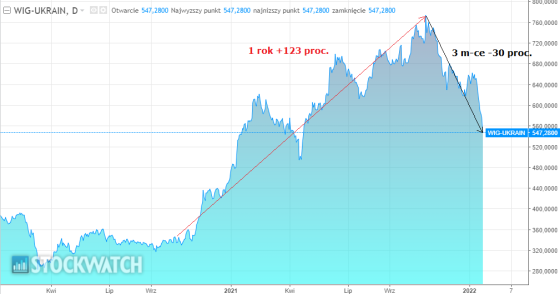

Początek roku na wszystkich światowych giełdach stoi pod znakiem spadków. Globalni inwestorzy żyją tematem inflacji, zbliżającymi się wielkimi krokami podwyżkami stóp procentowych w USA, pandemią czy kryzysem energetycznym. Do tej listy coraz mocniej dopisuje się konflikt Rosja-Ukraina, który przynajmniej dotychczas był traktowany jako czynnik lokalny. W poniedziałek RTS traci ponad 7 proc. Od początku roku indeks grupujący 50 największych spółek notowanych w Moskwie spadł o 18 proc. Przecenę zalicza też rubel rosyjski. W poniedziałek kurs USD/RUB znalazł się na najwyższym poziomie od ponad roku – za dolara płaci się już ponad 78 rubli. Warszawski parkiet nie pozostał obojętny na ostatnie wydarzenia. Dziś WIG20, mWIG40 i sWIG80 tracą solidarnie po ponad 3 proc. Uwaga inwestorów koncentruje się przede wszystkim na spółkach działających na Wschodzie. Tylko w tym roku subindeks WIG-Ukraina, grupujący 8 największych spółek ukraińskich, schudł o 17 proc. i o blisko 30 proc. od październikowego szczytu.

Spółki ukraińskie na pierwszej linii frontu

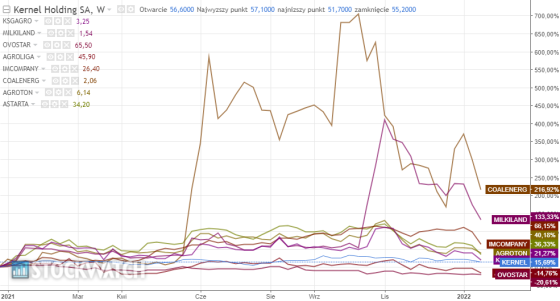

To właśnie spółki ukraińskie notowane na GPW mogą stracić najwięcej. W ubiegłym roku ich ceny akcji rosły zdecydowanie szybciej niż polskich, napędzane przez skokowy wzrost cen zbóż, mleka i pozostałych towarów rolnych. Tak zwana hossa ukraińska zapewniła inwestorom mocne, trzycyfrowe stopy zwrotu. Liderem wzrostów był Coal Energy, który rósł na fali hossy węglowej.

Warto dodać, że spółki ukraińskie praktycznie od zawsze były wyceniane albo nisko albo zdecydowanie niżej niż branżowe odpowiedniki, co przyciągało uwagę wielu inwestorów. Jednak atrakcyjna wycena nie była przypadkowa – wynikała ze specyficznych czynników, takich jak ryzyko prawne (spółki zagraniczne), ryzyko związane z wahaniami kursu hrywny czy wreszcie ryzyka geopolitycznego. To ostatnie dało o sobie znać w 2014 r., gdy Rosja zaanektowała Krym, a z dwóch ważnych ośrodków gospodarczych Ukrainy uczyniła samozwańcze republiki. Dla niektórych spółek był to silny cios. Ukraiński Coal Energy w wyniku agresji stracił 8 kopalń węgla, czyli 80 proc. aktywów, których wycena opiewa na kwotę 150 mln USD. Spółce pozostały już tylko dwie kopalnie, z czego jedną może stracić w wyniku roszczeń z tytułu zaległości podatkowych oraz łamania postanowień umowy dzierżawy.

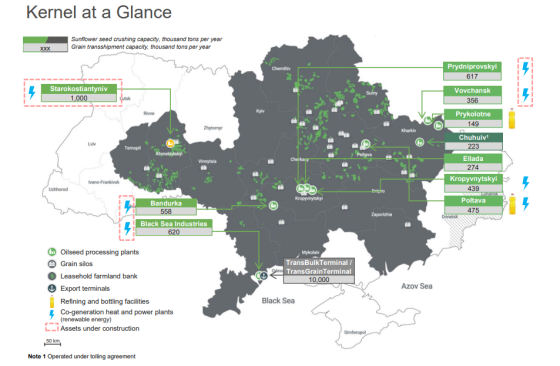

Pierwszoplanową rolę w indeksie WIG-Ukraina odgrywa Kernel. Udział spółki w indeksie przekracza 44 proc. Kernel to także największa spółka ukraińska notowana na GPW. Jej kapitalizacja przekracza 4,6 mld zł. Holding rolno-spożywczy dostarcza na rynki międzynarodowe zboże oraz olej słonecznikowy. Spora część aktywów Kernela zlokalizowana jest w północnej i wschodniej części Ukrainy.

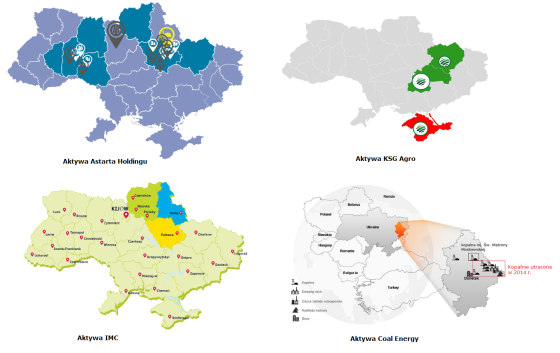

W podobnej sytuacji są pozostałe spółki ukraińskie. Astarta, czyli drugi pod względem wielkości producent cukru na Ukrainie, lwią część aktywów posiada w na północnym wschodzie. KSG Agro, czyli spółka działająca w niemal wszystkich segmentach rynku rolniczego, operuje w rejonie Dniepropietrowska. Blisko rosyjsko-białoruskiej granicy działa też IMC (d. Industrial Milk Company), czyli jedna z 10 największych firm rolniczych na Ukrainie. Negatywne skutki konfliktu nie ominą też pozostałych spółek jak Agroliga, Ovostar, Milkiland czy Agroton.

Aktywa spółek ukraińskich. Źródło: Sprawozdania finansowe/prezentacje spółek. Kliknij, aby powiększyć.

Giełdowe spółki obecne na Ukrainie

Według danych za 2020 r. na Ukrainie działało 1,2 tys. polskich firm. Wśród nich nie zabrakło znanych spółek notowanych na GPW. Na ukraińskim rynku działają tacy giganci jak PGNiG, PKO BP. PZU, LPP czy CCC. Ekspozycja na rynki wschodnie jest różna. CCC ma nieco ponad 1 tys., z czego tylko 19 na Ukrainie i 42 w Rosji. Znacznie większą rolę Wschód odgrywa w LPP. Spośród ponad 2,1 tys. sklepów (głównie w Europie Środkowej) gdańska spółka ma blisko 140 na Ukrainie i 500 w Rosji.

– W LPP region CIS [Wspólnota Niepodległych Państw] generuje 28 proc. sprzedaży sieci, w tym 20 proc. dotyczy Rosji, a rentowność relatywnie wyższa niż w Polsce, region CIS jest obecnie kluczowym kierunkiem rozwoju sieci sprzedaży (ok. 40-45 proc. wzrostu powierzchni sieci w perspektywie roku) – zwracają uwagę analitycy Trigon DM.

Istotną ekspozycję na rynki w Rosji, na Ukrainie i Białorusi mają także Asbis i CDRL. Notowania obu spółek zaliczają w poniedziałek ponad 6-proc. spadki.

– W Asbisie CIS generuje 59 proc. przychodów. Rosja, Ukraina i Kazachstan są największymi rynkami i generują odpowiednio 19 proc., 14 proc. oraz 12 proc. przychodów. W CDRL ponad 45 proc. sprzedaży przypada na Białoruś. Kontrybucja biznesu na poziomie EBITDA rzędu 10-20 proc. – dodają eksperci Trigon DM.

Mniejszą ekspozycję ma z kolei Answear.com i Inter Cars. W pierwszym wypadku eksperci Trigona szacują, że Ukraina generuje ~15 proc. przychodów spółki, a w drugim ok. 5 proc. przychodów. W obu wypadkach eksperci zauważają, że osiągana tam marża jest powyżej średniej. Swój przyczółek na Ukrainie od kilku lat buduje też Unimot. Giełdowy dystrybutor paliw na koniec III kwartału 2021 r. miał 12 stacji franczyzowych Avia. Spółka prowadzi rozmowy w sprawie zwiększenia sieci do 25, jednak jak przyznał niedawno prezes – inwestycje uzależnia od rozwoju sytuacji na Wschodzie.

– Na GPW w ostatnim czasie najsłabiej zachowują się spółki z sektora detalicznego (dóbr wyższego rzędu, consumer discretionary). Z jednej strony, część tych spółek ma istotną ekspozycję na rynki wschodnie (ryzyko geopolityczne). Z drugiej strony sektor jest ponadprzeciętnie eksponowany na powracające ryzyko pandemiczne. W przypadku CCC rynek oczekuje słabszych wyników za czwarty kwartał i pogorszenia się sytuacji bilansowej spółki – komentuje Mateusz Krupa, zarządzający aktywami Noble Funds TFI.

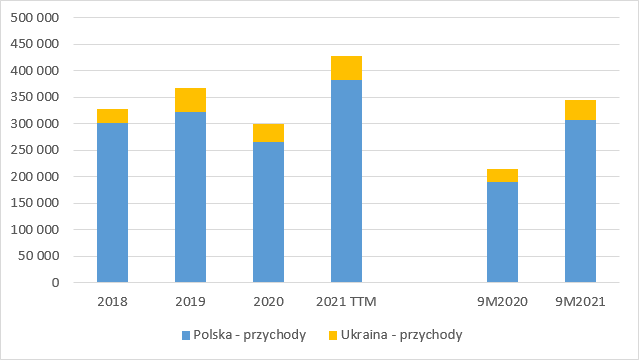

Ewentualne działania wojenne będą miały daleko idące skutki dla ukraińskiego rynku pracy. To z kolei stawia pod znakiem zapytania wyniki Grupy Pracuj, która u naszych wschodnich sąsiadów prowadzi serwis Robota.ua. Choć biznes ukraiński jest obecny w spółce od 15 lat, to ma relatywnie niewielki udział w przychodach – wg aktualnych danych odpowiadał za około 11 proc.

Źródło: Opracowanie własne na podstawie raportów spółki.

Do Rosji i na Ukrainę eksportują m.in. Wielton, Amica, Rawlplug i Selena FM. Za naszą wschodnią granicą przyczółek buduje też Unibep. Spółka podpisała w ubiegłym roku umowę na realizację centrum handlowego w Zaporożu za 56 mln euro. Operacyjnie na Wschodzie obecna jest także Śnieżka, czyli giełdowy producent farb i lakierów.

– Rynek białoruski to obecnie ok. 2 proc. naszej skonsolidowanej sprzedaży, a jego znaczenie dla nas w ostatnich latach sukcesywnie spadało. Tamtejsze aktywa stanowią obecnie poniżej jednego procenta aktywów całej Grupy, tj. poniżej 5 mln zł. Jeśli chodzi o rynek ukraiński, to nasza działalność operacyjna i kluczowe wewnętrzne rynki zbytu od lat koncentrują się w zachodniej części tego kraju – powiedzieli podczas czatu inwestorskiego w StockWatch.pl przedstawiciele zarządu FFiL Śnieżka.

Tranzyt i łańcuchy dostaw

Wojna na Wschodzie będzie miała również konsekwencje dla łańcuchów dostaw. Ukraina to jeden z ważnych szlaków tranzytowych dla PKP Cargo oraz wielu firm transportowych. Tu już od kilku dni trwa zgrzyt, bo w styczniu weszły w życie ograniczenia, polegające na zakazie wwozu ładunków w wagonach UZ do Polski. Alternatywny szlak przez Białoruś też stoi pod znakiem zapytania. Aleksander Łukaszenka już raz groził odstawieniem na boczny tor wagonów z towarami z Chin.

– Rola Rosji i Ukrainy w szeroko rozumianym handlu międzynarodowym nie jest znacząca, ale jest skoncentrowana w wąskich sektorach, w których obydwa kraje są dużym producentem. Dotyczy to, odpowiednio, surowców energetycznych (gaz ziemny i ropa naftowa) i płodów rolnych (zboża, słonecznik i rzepak, warzywa, cukier i in.). Są to surowce, których ceny już w poprzednich miesiącach znacząco wzrosły i w których występowały poważne ograniczenia natury podażowej. Konflikt zbrojny na Ukrainie wiązałby się z poważnymi zaburzeniami produkcji i dystrybucji (celowymi i niecelowymi) w/w surowców i znacząco pogorszył napiętą sytuację podażową na tych rynkach, podbijając ceny. Naszym zdaniem ten efekt byłby prawdopodobnie silniejszy niż popytowy, zwłaszcza dla pozostałych gospodarek UE – dodają ekonomiści Banku Pekao.