Fuzje i przejęcia

- Obejrzyj za darmo zapis konferencji IKE Day! To 5 godzin praktycznej wiedzy o inwestowaniu! Sprawdź! REKLAMA

-

-

21 października 2019PKO BP chce przejąć kolejne aktywo finansowe w 2020 r.

PKO Bank Polski jest zainteresowany przejęciami podmiotów o aktywach ponad 100 mld zł i planuje kolejną akwizycję w 2020 roku, poinformował prezes Zbigniew Jagiełło. PKO BP będzie przyglądał się mBankowi, ale nie oznacza to zrealizowania transakcji kupna tego aktywa. Wycena mBanku może być benchmarkiem dla potencjalnych wycen innych banków, ocenił prezes.

-

17 października 2019Wydawca gier wideo sponsorem nowej sekcji Wisły Kraków

Krakowski klub piłkarski otwiera się na e-sport. W projekcie udział jako sponsor zadeklarowało All In! Games Sp. z o.o., czyli studio, które juz wkrótce połączy się z notowaną na rynku głównym spółką Setanta.

-

16 października 2019Echo Investment będzie miało nowego większościowego akcjonariusza

Echo Partners B.V. zawarło wstępną umowę sprzedaży na rzecz węgierskiego dewelopera wszystkich udziałów w Lisala sp. z o.o., która jest właścicielem większościowego pakietu akcji Echo Investment.

-

15 października 2019Do 23 października trwają zapisy w wezwaniu na Ceramikę Nową Galę

Tegoroczna jesień stoi pod znakiem wysypu wezwań. Jedna z ofert dotyczy producenta płytek ceramicznych.

-

07 października 2019Prezes Pekao: Polski sektor bankowy skonsoliduje się do 4-6 graczy

Ze względu na procesy konsolidacyjne w Europie, wysokie obciążenia regulacyjne i nakłady inwestycyjne przekładające się na presję na rentowność, na polskim rynku bankowym docelowo pozostanie około 4-6 najsilniejszych banków, ocenia prezes Banku Pekao Michał Krupiński w rozmowie z ISBnews. Pekao koncentruje się obecnie na transformacji operacyjnej i realizacji strategii 2020. Jednocześnie przygląda się trendom konsolidacyjnym na rynku bankowym w Polsce i nie wyklucza swojego udziału w dalszej konsolidacji sektora po zakończeniu transformacji operacyjnej.

-

02 października 2019Wezwanie na Ergis. Inwestorzy rozpoczęli grę o podniesienie ceny za akcję

Polowanie na ciekawe i nisko wyceniane spółki na GPW trwa w najlepsze. Finergis Investments Ltd. oraz Marek Górski ogłosili właśnie wezwanie na brakujący pakiet akcji Ergisu. Ich celem jest wycofanie spółki z obrotu.

-

01 października 2019Millennium i Euro Bank formalnie połączyły się, cel 1 mld zł zysku podtrzymany

Fuzja prawna Banku Millennium z Eurobankiem została wpisana w Krajowym Rejestrze Sądowym co oznacza, że banki zostały formalnie połączone. Bank podtrzymał cel osiągnięcia rocznego zysku netto wysokości 1 mld zł w okresie 1-2 lat.

-

30 września 2019Zygmunt Solorz zwiększył zaangażowanie w ZE PAK

Sierpniowo-wrześniowe wezwanie na ZE PAK nie przyniosło zakładanego efektu. Argumenol Investment Company Limited, czyli fundusz kontrolowany przez Zygmunta Solorza zwiększył zaangażowanie w spółkę energetyczną tylko o 26,36 proc.

-

Panika na akcjach Ursusa po zerwaniu negocjacji przez Enerkon

Koniec marzeń o milionach dolarów od amerykańskiego inwestora. Po informacji o zerwaniu negocjacji inwestorzy ruszyli do wyprzedaży akcji, ale zleceń jest tak dużo, że handel od początku sesji jest równoważony.

-

wczorajKolejna duża agencja bierze pod lupę rating mBanku

Moody's Investors Service to druga po S&P Global Ratings duża agencja, która zabrała się za aktualizację ratingu mBanku, z uwagi na spodziewaną zmianę właściciela.

-

W Orbisie szykuje się gigantyczna dywidenda zaliczkowa

Październikowe walne Orbisu zapowiada się arcyciekawie i to nie tylko ze względu na głosowanie nad sprzedażą części biznesu wartej 1,2 mld zł. Główny akcjonariusz spółki uzupełnił porządek obrad o projekt uchwały ws. wypłaty zaliczki na poczet dywidendy w kwocie 850 mln zł.

-

26 września 2019mBank oficjalnie na sprzedaż, Commerzbank planuje też olbrzymie zwolnienia

To już oficjalne, mBank jest na sprzedaż. Władze Commerzbanku zatwierdziły strategię biznesową Commerzbank 5.0, która zakłada ostre cięcia kosztów oraz zatrudnienia.

-

24 września 2019Morawiecki nie wyklucza zainteresowania polskich instytucji finansowych mBankiem

Instytucje finansowe same będą analizować aktywa i pasywa mBanku, jeśli dojdzie do jego wystawienia na sprzedaż przez Commerzbank, wynika z wypowiedzi premiera Mateusza Morawieckiego. Według niego, w przyszłości mogą zapadać decyzje o tym, czy jakaś polska instytucja finansowa będzie zainteresowana tymi aktywami.

-

Komisja Europejska i Orlen dają sobie więcej czasu na negocjacje ws. przejęcia Lotosu

W drugiej fazie negocjacji KE zastosowała procedurę "stop the clock". Dzięki niej Orlen zyskuje czas na zebranie dodatkowych informacji, a Komisja będzie miała więcej czasu na przeanalizowanie przedstawionej dokumentacji przed podjęciem finalnej decyzji.

-

4 najciekawsze roszady w akcjonariatach spółek z GPW

Wrzesień na GPW to nie tylko kolejna porcja wezwań, przymusowych wykupów czy buy backów. W końcówce lata do gry włączyły się grube ryby światowej finansjery.

-

23 września 2019Akcjonariusze Hollywood wykupieni wbrew decyzji sądu

Kontrowersyjny wykup niemal 4,5 mln akcji Hollywood został rozliczony. Następnym krokiem spółki ma być rozpoczęcie procedury delistingu. Problem w tym, że jeszcze przed rozpoczęciem squeeze out'u sąd na wniosek jednego z akcjonariuszy mniejszościowych nakazał wstrzymanie wykupu.

-

LOT chce przejąć przewozy towarowe od przewoźników z Niemiec i Holandii

Polski rynek cargo ma obecnie udział rzędu 8–9 proc. w całym rynku europejskim, a w nadchodzących latach będzie rósł w średnim tempie powyżej 5 proc. rocznie – ocenia Michał Grochowski, dyrektor Biura Cargo w LOT. W tym roku widać na nim oznaki stagnacji spowodowanej sytuacją gospodarczą w Niemczech, ale w kolejnych transport cargo będą napędzać inwestycje zagraniczne i rosnący eksport. LOT liczy zwłaszcza na rynek w Indiach i udział w wartym ponad 13 mld dol. segmencie przewozów farmaceutycznych.

-

Cedrob zgłosił do UOKiK chęć przejęcia kontroli nad ZM Henryk Kania

Cedrob wykonał kolejny krok zmierzający do przejęcia podupadającego konkurenta. Mięsna spółka oficjalnie wystąpiła do Urzędu Ochrony Konkurencji i Konsumentów z wnioskiem o zgodę na koncentrację.

-

18 września 2019Akcjonariusz mniejszościowy Hollywood walczy z przymusowym wykupem akcji

Sprawa przymusowego wykupu akcji spółki Hollywood nie jest przesądzona. Sąd na wniosek jednego z akcjonariuszy zabezpieczył roszczenie i wstrzymał wykonanie uchwały z 22 sierpnia do czasu prawomocnego zakończenia postępowania.

-

17 września 2019Orbis sprzedał część serwisową biznesu za 1,2 mld zł

Orbis sprzedał Accorowi całą hotelową działalność serwisową (tzw. light asset business), prowadzoną bezpośrednio w Polsce przez tzw. Departament Usług oraz pośrednio przez jego poszczególne spółki zależne na Węgrzech, w Rumunii, Czechach i na Litwie.

-

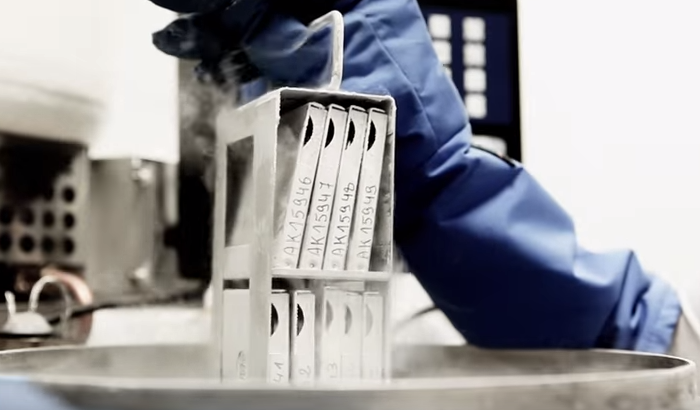

PBKM zwołał walne. Głównym punktem głosowanie nad dużą emisją akcji bez prawa poboru

Główny akcjonariusz Polskiego Banku Komórek Macierzystych chce zainwestować w spółkę 218 mln zł, kupując akcje w drodze emisji bez prawa poboru. Decyzja w tej sprawie zapadnie na walnym, które zwołano na 14 października.

-

16 września 2019Fundusz private equity dostał zgodę na rozszerzenie procesu due diligence Idea Banku

Rozmowy z funduszem private equity zainteresowanym inwestycją w akcje banku trwają. Dziś Idea Bank poinformował, że zgadza się na rozszerzenie procesu due diligence.

-

Rusza przymusowy wykup akcji w Pfleiderer Group

Volantis Bidco ogłosił przymusowy wykup 7,8 proc. akcji producenta płyt wiórowych. Za każdą płaci 26,60 zł.

-

12 września 2019Stanisław Bieńkowski wzywa na akcje Stelmetu po 7,74 zł za sztukę

Prezes i główny akcjonariusz Stelmetu zamierza przenieść 80,25 proc. akcji spółki z kontrolowanego przez siebie funduszu Rainbow Fund 2 FIZ bezpośrednio na własny rachunek. Zgodnie z obowiązującymi przepisami, taka zmiana wymaga ogłoszenia wezwania na wszystkie akcje Stelmetu.

-

04 września 2019Szaleństwo na akcjach Ursusa. Kurs rośnie o 40 proc. po informacji o amerykańskim inwestorze

Inwestorzy rzucili się na akcje Ursusa po informacji o perspektywie pozyskania 30 mln dolarów od amerykańskiego inwestora.

-

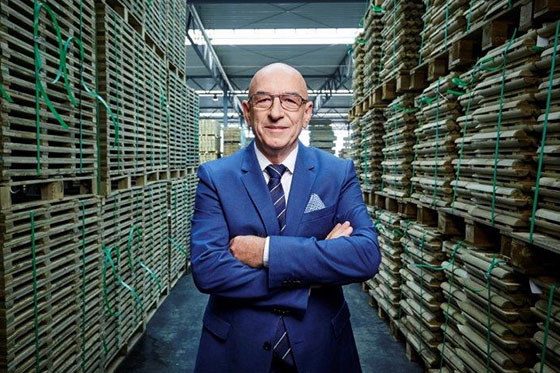

Cerrad ogłosił wezwanie na 100 proc. akcji Ceramiki Nowej Gali

Cerrad oferuje 0,75 zł za akcję giełdowego producenta płytek ceramicznych, czyli o 3 grosze mniej niż bieżący kurs na GPW. Waldemar Piotrowski, prezes spółki, który posiada 23 proc. akcji, zadeklarował udział w wezwaniu po cenie o 0,01 zł niższej, niż wynosi cena oferowana wszystkim pozostałym akcjonariuszom.

-

02 września 2019Eneris złożył wniosek do UOKiK ws. przejęcia Onico

Eneris Fuels Société Anonyme z siedzibą w Luksemburgu złożył do Urzędu Ochrony Konkurencji i Konsumentów wniosek o przejęcie przez podmioty zależne kontroli nad Onico. Kurs akcji importera paliw rośnie o blisko 4 proc.

-

23 sierpnia 2019ZM Henryk Kania zarzuca Tarczyńskiemu manipulacje i pisze do KNF

Zakłady Mięsne Henryk Kania chcą, aby Komisja Nadzoru Finansowego sprawdziła, czy jego konkurent dopuścił się manipulacji cenami akcji. Zarząd zaprzecza, jakoby pismo Tarczyńskiego stanowiło ważną warunkową ofertę nabycia zorganizowanej części przedsiębiorstwa.

-

12 sierpnia 2019Akcjonariusz Onico sprzedaje pakiet kontrolny inwestorowi branżowemu

Capitale Tre Investments zawarł umowę przewstępnego zbycia 605 tys. akcji Onico stanowiących 40,77 proc. kapitału zakładowego i 54,55 proc. głosów na walnym zgromadzeniu na rzecz inwestora branżowego.

-

08 sierpnia 2019Komisja Europejska najpóźniej do 13 grudnia podejmie decyzję ws. fuzji Orlenu z Lotosem

Komisja Europejska wszczęła szczegółowe postępowanie wyjaśniające w celu oceny planowanego nabycia Lotosu przez PKN Orlen. Komisja obawia się, że połączenie to może ograniczyć konkurencję w zakresie dostaw paliw oraz konkurencję na powiązanych rynkach w Polsce i krajach sąsiadujących.

50% rabatu na dostęp do Strefy Premium StockWatch.pl dla uczestników programu Orlen w portfelu!

Sprawdź