Obligacje

- Obejrzyj za darmo zapis konferencji IKE Day! To 5 godzin praktycznej wiedzy o inwestowaniu! Sprawdź! REKLAMA

-

-

26 października 2020Best wykupił przed terminem obligacje o łącznej wartości 20 mln zł

Best zakończył przedterminowy wykupu na żądanie wszystkich obligacji serii Q1 o łącznej wartości nominalnej 20 mln zł.

-

Jest pierwszy akt oskarżenia w sprawie afery GetBack

Prokuratura Regionalna w Warszawie skierowała dziś do sądu pierwszy akt oskarżenia w sprawie tzw. afery GetBack. Wśród oskarżonych są prezesi GetBacku, Idea Banku oraz Leszek Cz.

-

UOKiK wydał 3 decyzje dot. Getin Noble Bank, nałożył m.in. ponad 7 mln zł kary

Prezes Urzędu Ochrony Konkurencji i Konsumentów Tomasz Chróstny wydał trzy decyzje wobec Getin Noble Banku. Dotyczą one uznania klauzul modyfikacyjnych za niedozwolone postanowienia umowne, jednostronnej zmiany umów o kredyt hipoteczny oraz wprowadzania w błąd podczas oferowania obligacji GetBack, podał UOKiK. Za naruszenie zbiorowych interesów konsumentów prezes UOKiK nałożył na GNB karę finansową wysokości ponad 7 mln zł. Nakazał także, aby bank wypłacił rekompensatę osobom, które nabyły obligacje GetBack za jego pośrednictwem.

-

09 października 2020KNF nałożyła na kierownictwo dwóch domów maklerskich 2 mln zł kar za sprzedaż obligacji GetBack

Po ponad 2 latach od wybuchu afery GetBack Komisja Nadzoru Finansowego nałożyła kary indywidualne na prezesów i członków zarządu dwóch domów maklerskich, które były mocno zaangażowane w dystrybucję feralnych obligacji.

-

25 września 2020Kruk uplasował emisję obligacji za 25 mln zł. Redukcja zapisów przekroczyła 60 proc.

Stałokuponowe obligacje Kruka rozeszły się jak świeże bułeczki. Łączna kwota zapisów była o ponad 150 proc. wyższa od zakładanych 25 mln zł.

-

22 września 2020Prokuratura szykuje list gończy za właścicielem Idea Banku

Śledztwo dotyczące afery GetBack i sprzedaży feralnych obligacji nabrało w ostatnim czasie nowego rozmachu. W ubiegłym tygodniu śledczy złożyli w sądzie wniosek o tymczasowe aresztowanie Leszka Cz., a teraz zapowiadają wystawienie za nim listu gończego.

-

18 września 2020Prokuratura chce aresztowania Leszka Czarneckiego w związku z aferą GetBack

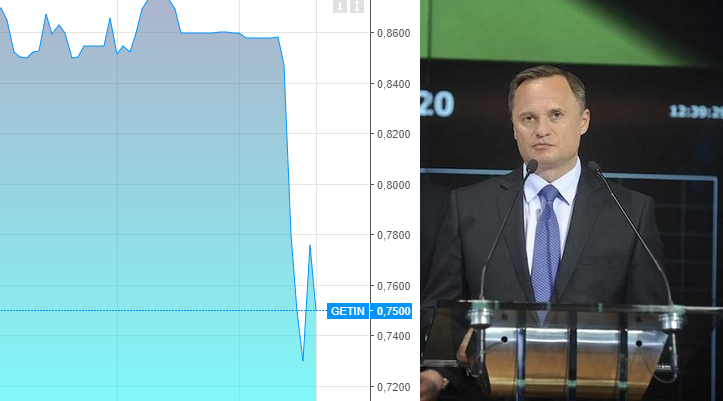

RMF FM informuje o przełomie w śledztwie ws. afery GetBack. Według ustaleń, w sądzie jest już wniosek o areszt dla Leszka Czarneckiego, właściciela banków, które oferowały na szeroką skalę feralne obligacje. Notowania Getinu, Getin Noble Banku i Idea Banku zareagowały gwałtownym spadkiem.

-

16 września 2020Best przygotowuje się do nowych emisji obligacji

Best przygotowuje się do nowych emisji obligacji i oczekuje tendencji spadkowej w zakresie wycen pakietów wierzytelności, oferowanych na rynku, poinformowali przedstawiciele zarządu.

-

07 września 2020Kruk oferuje obligacje oprocentowane na 4,8 proc. w skali roku

Zapisy ruszają 10 września. Wrocławska spółka oferuje inwestorom 5-letnie obligacje oprocentowane na 4,8 proc. w skali roku. To pierwsza oferta publiczna w ramach VII programu emisji.

-

03 września 2020Kruk uruchamia nowy program emisji obligacji. We wrześniu zaoferuje papiery za 25 mln zł

Kruk jeszcze w tym miesiącu ruszy z emisją obligacji serii AK1. Będzie to pierwsza oferta w ramach VII programu emisji obligacji publicznych.

-

28 sierpnia 2020Kruk nie wyklucza emisji obligacji publicznych we wrześniu br.

Kruk chce być przygotowany na finansowanie inwestycji w nowe portfele wierzytelności w II połowie tego roku i w 2021 r. Spółka nie wyklucza wyjścia z publiczną emisją obligacji dla klientów indywidualnych we wrześniu tego roku, poinformował członek zarządu ds. finansowych Michał Zasępa.

-

27 sierpnia 2020Atal wyemituje obligacje serii AW na kwotę 150 mln zł

Atal zamknął proces budowania książki popytu na dwuletnie, niezabezpieczone obligacje serii AW na kwotę 150 mln zł. Planowany termin wykupu obligacji nowej emisji przypada na wrzesień 2022 roku. Obligacje zostaną wprowadzone, w ramach rynku Catalyst, do alternatywnego systemu obrotu.

-

24 sierpnia 2020CBA zatrzymało twórców piramidy finansowej, która oferowała inwestycje w obligacje

CBA zatrzymało trzy osoby podejrzane o działanie w ramach piramidy finansowej, która oferowała sprzedaż instrumentów finansowych - głównie obligacji. Wstępne ustalenia wskazują, że nawet kilka tysięcy osób mogło stracić kilkaset milionów złotych.

-

13 sierpnia 2020i2 Development uplasował obligacje o wartości 10 mln zł

i2 Development dokonał emisji oraz przydziału 10 tys. sztuk obligacji serii K w ramach publicznego programu emisji obligacji. Łączna wartość nominalna obligacji to 10 mln zł.

-

30 lipca 2020i2 Development oferuje obligacje na 6 proc. w skali roku. Zapisy do 11 sierpnia

Wrocławski deweloper oferuje 3-letnie obligacje zabezpieczone hipoteką na lokalach usługowych i nieruchomości gruntowej we Wrocławiu oprocentowane na 6 proc. w skali roku. Zapisy w ofercie publicznej trwają do 11 sierpnia.

-

27 lipca 2020MF: Oprocentowanie obligacji detalicznych w sierpniu na poziomie z lipca

Oprocentowanie obligacji stałoprocentowych w sierpniu zostanie utrzymane na poziomie z lipca, podało Ministerstwo Finansów.

-

22 lipca 2020Kruk uchwalił program emisji obligacji o łącznej wartości nom. do 700 mln zł

Kruk podjął uchwałę w sprawie ustalenia I programu bezprospektowych emisji obligacji o łącznej wartości nominalnej nie wyższej niż 700 mln zł, w ramach którego spółka może emitować niezabezpieczone obligacje na okaziciela w złotych lub euro.

-

17 lipca 2020Legimi pozyskało z publicznej oferty obligacji serii Z ponad 2 mln zł

Legimi przydzieliła 2.123 obligacji serii Z o łącznej wartości emisyjnej 2,123 mln zł. Pozyskane środki posłużą refinansowaniu zadłużenia oraz rozwojowi i promocji Legimi 3.0 na rynku niemieckim i polskim.

-

16 lipca 2020CBA zatrzymało prezesów Metropolitan Investment. Straty klientów szacuje się na ćwierć miliarda złotych

Centralne Biuro Antykorupcyjne zatrzymało dziś w Warszawie dwie osoby, które podejrzane są o stworzenie piramidy finansowej. Podejrzani mogli oszukać ponad 1,4 tys. osób na łączną kwotę 250 mln zł.

-

09 lipca 2020Immofinanz pozyskał ok. 356 mln euro z emisji akcji i obligacji zamiennych

Immofinanz uplasował 15.418.824 akcji, stanowiących ok. 13,76 proc. kapitału, w drodze przyspieszonej budowy księgi popytu (ABB), pozyskując ok. 236 mln euro brutto. Ponadto Immofinanz uplasował w procedurze ABB obligacje zamienne na akcje o wartości 120 mln euro,.

-

Bank Pekao: NBP może skupić jeszcze obligacje o wartości 33-50 mld zł

Narodowy Bank Polski skupił obligacje warte nominalnie 101,3 mld zł i może dokonać dalszego skupu na kwotę 33-50 mld zł, szacują ekonomiści Banku Pekao.

-

08 lipca 2020W drugim kwartale dług korporacyjny dał zarobić więcej niż skarbowy

Obligacje korporacyjne zapewniły wyższe zyski niż SPW - nawet kilkanaście procent kdk dla długu o wysokim kuponie. Indeks polskich TBSP.Index w USD zyskał ok. 7 proc., lecz większość z tego była następstwem korzystnych różnic kursowych z powodu umocnienia się złotego. Rosną obawy inwestorów co do inflacji, co przekłada się na znaczne napływy kapitału do funduszy długu indeksowanego inflacją – wynika z raportu IRR Quarterly.

-

03 lipca 2020Coraz trudniej o pomnażanie kapitału na światowych rynkach. Przyszłe inwestycje będą wymagały większej gotowości na ryzyko

Pandemia przyniosła zalew rynku płynnością finansową ze strony banków centralnych, w wyniku czego rentowności obligacji nie dadzą już zarobić. Niskie stopy procentowe sprawiają, że wynik na lokatach jest realnie ujemny, coraz trudniej też wynająć jedną z ulubionych przez lata inwestycji Polaków – nieruchomości. W tej sytuacji zostają przemyślane inwestycje w akcje lub obligacje indeksowane inflacją bądź korporacyjne. Tu też jednak czai się ryzyko nieoszacowanego wpływu koronakryzysu na wyniki firm.

-

02 lipca 2020Ruszyła publiczna emisja Victoria Dom. W puli obligacje na 6,65 proc. w skali roku

Warszawski deweloper mieszkaniowy oferuje 3-letnie obligacje ze stałym oprocentowaniem 6,65 proc. w skali roku. Zapisy trwają do 17 lipca. Minimalna wartość inwestycji to 25 tys. zł.

-

Trwa publiczna emisja obligacji Legimi

Legimi oferuje dwuletnie obligacje, z rocznym oprocentowaniem na poziomie 6,75 proc. Zapisy można składać od 1 do 15 lipca włącznie. Spółka zamierza pozyskać 2,5 mln zł, które przeznaczy na rozwój i promocję Legimi na rynku niemieckim oraz refinansowanie zadłużenia. Zapisy można składać na stronie spółki.

-

16 czerwca 2020Kupno weksli inwestycyjnych? KNF ostrzega i radzi, aby dobrze się zastanowić

Kolejny urząd przestrzega przed lokowaniem pieniędzy w weksle inwestycyjne. Część firm próbuje obejść nowe przepisy o emisji obligacji korporacyjnych i oferuje pozornie bezpieczne wysoko oprocentowane weksle.

-

Best nabył 100 tys. sztuk obligacji własnych za ok. 10 mln zł w celu umorzenia

Best zawarł transakcję nabycia 100 tys. sztuk obligacji serii L1 o wartości nominalnej 100 zł każda obligacja, wyemitowanych przez Best na podstawie uchwały z 10 sierpnia 2015 r. Best nabył obligacje w celu ich umorzenia.

-

09 czerwca 2020Best wyda więcej na skup własnych obligacji

Best zmienił warunki skupu obligacji własnych, uchwalając, że łączna wartość przeprowadzonych transakcji skupu obligacji nie przekroczy 25 mln zł, a tym samym zwiększył o 20 mln zł limit początkowo wyznaczony na poziomie 5 mln zł. Pozostałe warunki i parametry skupu obligacji nie uległy zmianie.

-

04 czerwca 2020Ghelamco chce przeprowadzić ofertę publiczną obligacji za max. 110 mln zł

Ghelamco Invest podjął decyzję w sprawie przeprowadzenia oferty publicznej do 750 tys. obligacji serii PPP1 o wartości nominalnej 100 zł każda i o łącznej wartości nominalnej do 75 mln zł oraz do 350 tys. obligacji serii PPP2 o wartości nominalnej 100 zł każda i o łącznej wartości nominalnej do 35 mln zł.

-

28 maja 2020Vivid Games liczy, że w optymistycznym scenariuszu zrealizuje PPU już we wrześniu

Vivid Games ocenia, że w optymistycznym scenariuszu przyspieszone postępowanie układowe (PPU) może zakończyć się już we wrześniu, poinformował ISBtech prezes Remigiusz Kościelny. W jego ocenie, portfolio gier ma wysoki potencjał skalowania, a wzrost przychodów wskazuje na "otwartą drogę" do realizacji prognoz finansowych.

FOSA – nowa usługa analityczna poświęcona zagranicznym spółkom w StockWatch.pl

Sprawdź